Stromhandel

Unter dem Begriff Stromhandel versteht man die Tätigkeit eines Unternehmens, elektrische Energie am Großhandelsmarkt zu kaufen und zu verkaufen. Vom Stromhandel zu unterscheiden ist die Vertriebstätigkeit am Endkundenmarkt, an dem Produkte für Endverbraucher, meist als Vollversorgungsvertrag zusammen mit Netznutzung und Fahrplanmanagement, abgesetzt werden.

Rahmenbedingungen

Mit der regulatorischen Neuordnung der Energiewirtschaft über das (bundesdeutsche) EnWG 1998 ist den Endkunden die freie Wahl ihres Versorgers ermöglicht worden. Dies erfolgte über die hoheitliche Trennung der Marktrollen Stromhändler (Erzeugungs- und Vertriebsunternehmen) und Netzbetreiber. Während der Kunde weiterhin über das Netz seines ortsansässigen Verteilnetzbetreibers beliefert wird, kann er jetzt seinen Energieversorger frei wählen. Ebenso ist es auch jedem Versorger und jedem Stadtwerk ermöglicht worden, den Bedarf für seine Endkunden bei beliebigen Händlern auf den Energiemärkten einzukaufen.

Kern des seit 1998 bestehenden regulatorischen Marktdesigns, das einen solchen Energiehandel erstmals ermöglichte, ist das sogenannte Bilanzkreismanagement. Dieses sieht vor, dass jeder Händler beim Übertragungsnetzbetreiber ein Konto für elektrische Energie führt, der sog. Bilanzkreis, in dem er dem Übertragungsnetzbetreiber jeden Tag für den Folgetag nachweist, dass er den bestmöglich prognostizierten Bedarf für seine Abnahmestellen tatsächlich netto über verschiedene Quellen auf den Energiemärkten beschafft hat. Auch die unplanbare Abweichung seiner Abnahmestellen wird dem Energiehändler vom Übertragungsnetzbetreiber für seinen Bilanzkreis als Ausgleichsenergie in Rechnung gestellt. Diese Marktgestaltung ermöglicht, dass Strom zwischen den Stromhändlern von Bilanzkreis an Bilanzkreis in ähnlicher Weise wie Wertpapiere gehandelt werden kann, wobei gleichzeitig über die Bilanzkreise sichergestellt wird, dass zum Zeitpunkt der Lieferung das Netz tatsächlich physikalisch im Gleichgewicht ist.

Als Energiehandel im Sinne dieses Artikels wird somit der Handel auf Bilanzkreisebene bezeichnet.

Strombeschaffung und -vermarktung

Der mit etwa 75 Prozent größte Teil des Stromhandels findet außerhalb der Strombörse statt, und zwar als Handel „Over-the-Counter“ („über die Ladentheke“), abgekürzt OTC. Vermittelt werden diese Kontrakte größtenteils über große Brokerplattformen, die börsenähnlich funktionieren (sogenannte Multilaterale Handelssysteme).[1][2] Vertragliche Basis ist in der Regel der Rahmenvertrag Strom der European Federation of Energy Traders.[3]

Der eigentliche Strombedarf der Energieversorger hat die Form eines sogenannten Lastprofils mit viertelstündlich differenzierter Leistung. Die an der Strombörse und an Brokerplattformen angebotenen Terminmarktprodukte sind hingegen standardisierte Blockprodukte.[4] Das Zusammensetzen des Bedarfsprofils aus solchen Standardprodukten wird als Strukturierung bezeichnet. Zusammen mit der Auswahl der Zeitpunkte, zu denen Teile des Bedarfsprofils stückweise beschafft werden, spricht man von einer Beschaffungsstrategie. Beschaffungsstrategien haben zum Ziel, über den Beschaffungszeitraum für den beschafften Strom im Lieferjahr einen Durchschnittspreis zu erzielen.[5] Der Beschaffungsstrategie des Versorgers steht auf der Seite der Stromerzeugung die Vermarktungsstrategie gegenüber.

Terminmarkt

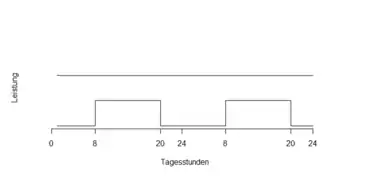

Die wichtigsten Kontrakte am so genannten Terminmarkt, an dem Strom für die nächsten Jahre gehandelt wird, sind die standardisierten Monats-, Quartals- und Jahreskontrakte Base und Peak. Base bezeichnet eine Bandlieferung, bei der der Verkäufer an den Käufer zu jeder Viertelstunde des Lieferzeitraums dieselbe Leistung liefert. Bei einem Peakkontrakt liefert der Verkäufer die Nominalleistung durchgehend von Montag bis Freitag von 8 bis 20 Uhr. Zu allen übrigen Zeiten erfolgt keine Lieferung.[6]

Mit Terminmarktkontrakten kann ein Erzeuger die zukünftige Erzeugung seiner Kraftwerke zu einem heute bekannten Preis absichern und so seine Rohmarge sichern. Der Vertrieb des Stromversorgers kann die für seine Kunden benötigten Mengen am Terminmarkt im Voraus zu einem festen Preis absichern und diesen zuzüglich seiner Marge an seine Kunden weitergeben. Auch große Verbraucher (z. B. Industrieunternehmen) können sich direkt am Terminmarkt mit Strom zu festen Preisen eindecken.

Neben den Handelsteilnehmern, die als Erzeuger oder Vertrieb/Verbraucher sich an ihrer physischen Position interessieren, gibt es spekulative Teilnehmer, oftmals Banken. Wenn etwa frühzeitig mehr Kraftwerksleistung am Markt angeboten wird, als zu diesem Zeitpunkt von den Vertrieben nachgefragt wird, kaufen spekulative Teilnehmer diese Energie auf und halten diese als spekulative Position, bis die Nachfrage am Markt vorhanden ist, wobei sie natürlich hoffen, diese teurer verkaufen zu können als sie sie eingekauft haben.

Für einen funktionsfähigen Terminmarkt ist eine hohe Liquidität notwendig. Terminkontrakte werden im Laufenden Handel gehandelt und der deutsche Strommarkt ist äußerst liquide. Das Volumen des Großhandels belief sich bereits 2010 auf schätzungsweise 10.600 TWh; mehr als das Siebzehnfache des tatsächlichen Elektrizitätsbedarfs in Deutschland.[7]

Einen sehr großen Teil des Terminhandels stellen bilaterale Geschäfte (sogenannte OTC-Geschäfte). Diese werden wiederum zu einem sehr großen Anteil über Brokerplattformen der etablierten Finanzbroker (ICAP, GFI, Tullett Prebon ...) vermittelt. Weiterhin ist ein wichtiger Handelsplatz für Deutschland die Strombörse European Energy Exchange (EEX) in Leipzig. Zusammen mit dem skandinavischen Strommarkt und den Niederlanden bildet Deutschland damit eine Region mit sehr aktivem Stromhandel.

Spotmarkt

Während der Terminmarkt zur langfristigen Absicherung von Erzeugung und Bedarf dient, wird der Spotmarkt genutzt, um das Erzeugungs- oder Absatz-/Verbrauchsportfolio kurzfristig zu optimieren.

Einen großen Marktanteil hält hier für die Marktgebiete Deutschland, Österreich und die Schweiz die EPEX SPOT SE (European Power Exchange) mit Sitz in Paris, eine Tochter der EEX. Die größten Umsätze im Spotmarkt werden in der EPEX Spot Dayahead Auktion realisiert. Dabei werden täglich bis 12 Uhr mittags Angebote und Gebote für jede Stunde des Folgetags, am Freitag für die 72 Stunden des Wochenendes, verdeckt entgegengenommen. Zusätzlich können Blockgebote abgegeben werden, bei denen mehrere aufeinanderfolgende Stunden für einen durchschnittlichen Mindestpreis angeboten werden.[8] Alle ausführbaren Gebote werden im Anschluss zu den so ermittelten Preisen ausgeführt.[9][10] Die Preise sind volatil und hängen maßgeblich von Restlast und den Brennstoffpreisen ab.

Die tatsächliche Fahrweise eines Kraftwerk wird auf Basis der Spotpreise entschieden (siehe Kraftwerkseinsatzoptimierung). Das Gebot erfolgt zu kurzfristigen Grenzkosten, wozu insbesondere die Brennstoffkosten (inkl. Nebenkosten etwa für Transport), der Wert der benötigten Emissionszertifikate und sonstige variable Kosten (z. B. für Verschleiß) zählen. Nur wenn mindestens diese Kosten erwirtschaftet werden, lohnt sich der Verkauf am Markt. Die Fixkosten spielen für die kurzfristige Produktionsentscheidung wie überhaupt für die Preisstellung an den Spot- und Terminmärkten keine Rolle. Daher ist die Merit-Order der eingesetzten Kraftwerksleistung ein gutes Modell zur Erklärung der Preise insbesondere im Day-Ahead-Markt.

Hat andererseits ein Kraftwerk seine Erzeugung bereits auf Termin verkauft, so nimmt es dennoch am Spotmarkt teil: Bei Spotpreisen, die die Grenzkosten nicht decken, lohnt es sich, das Kraftwerk nicht zu fahren und den Strom zu nunmehr billigeren Preisen wieder zurückzukaufen. Um dies zu erreichen, wird ein Kaufgebot zu den kurzfristigen Grenzkosten des Kraftwerks im Markt eingestellt.

Der Handel am Terminmarkt und Spotmarkt dient somit dazu, Risiken von Erzeugern und Verbrauchern im liberalisierten Markt zu minimieren und dennoch einen im Gesamtsystem kostenminimalen Einsatz des Kraftwerksparks zu erreichen.

Wie am Terminmarkt gibt es auch am Spotmarkt einen laufenden Handel sowohl an der Börse als auch OTC.

Marktintegration Erneuerbarer Energien

Die Vergütung erneuerbarer Energien nach dem Erneuerbare-Energien-Gesetz sieht entweder eine Fixpreisvergütung vor, bei der der Übertragungsnetzbetreiber die erzeugten Mengen aufnimmt, zum Fixpreis vergütet, am Spotmarkt vermarktet und die Differenzkosten auf die Verbraucher umlegt oder eine Direktvermarktung der Erneuerbaren Energie durch die Erzeuger, wobei die Differenz zwischen den Spotmarkterlösen eines typischen Einspeiseprofils und dem gesetzlichen Fixpreis als sogenannte Marktprämie ausgezahlt wird. Beide Systematiken laufen darauf hinaus, dass die Erzeugung erneuerbarer Energien am Spotmarkt vermarktet wird, wenn der Betreiber keine spekulativen Positionen eingehen möchte. Somit wird den Energielieferanten, die ihren langfristigen Absatz auf den Terminmärkten absichern wollen, dort nur etwa 80 % der erwarteten Erzeugung für den Lieferzeitraum angeboten. Die erneuerbare Erzeugung wird erst am Spotmarkt sichtbar.[11] Wind- und Solareinspeisung hat keine Grenzkosten und muss sich auch nicht über Marktpreise finanzieren, sie drückt somit den Spotpreis an der Börse und damit indirekt auch die Terminpreise (siehe auch Merit-Order-Effekt).

Negative Strompreise

Negative Strompreise bilden sich an der Strombörse, wenn ein hohes Angebot einer niedrigen Nachfrage gegenübersteht. Wind- und Solaranlagen (Anlagen mit hohen Kapitalkosten aber keinen variablen Kosten) haben Grenzkosten Null. Da sie aber pro erzeugter MWh zusätzlich zum erzielten Marktpreis eine Marktprämie laut EEG erhalten, lohnt sich für sie die Einspeisung auch noch zu negativen Preisen, solange die Summe aus Marktpreis und Marktprämie weiterhin positiv bleibt. Im Prinzip steuerbare kleinere EEG-Anlagen wie Biomasseanlagen befinden sich in der EEG-Fixvergütung und haben keinen Anreiz auf Marktpreise zu reagieren.[12] Bei dem konventionellen Kraftwerkspark sind die Preissignale des Marktes zwar voll ergebniswirksam, sie können jedoch nur innerhalb ihrer technisch möglichen An- und Abfahrrampen reagieren (siehe Einsatz deutscher Kraftwerke und Lastfolgebetrieb). Grenzübergangskapazitäten begrenzen den internationalen Austausch. Im Ergebnis können sich sowohl in Deutschland wie auch europaweit negative Preise im Spothandel der European Energy Exchange ergeben. Negative Preise bedeuten, dass der Stromabnehmer Geld dafür erhält, dass er den Strom abnimmt. Negative Preise sind keine absolute Seltenheit und ihre Häufigkeit nimmt zu. Im Jahr 2023 war der Stundenpreis der Börse an 301 von 8760 Stunden negativ, verteilt auf 46 Tage. Dazu kamen weitere 24 Stunden mit einem Preis von 0. Die folgende Tabelle zeigt die Häufigkeit von Negativpreisen und Nullpreisen:[13]

| Jahr | in Anzahl

Tage |

Anzahl Negativstunden

+ Anzahl Nullstunden |

|---|---|---|

| 2015 | 25 | 126 |

| 2016 | 19 | 97 |

| 2017 | 24 | 146 + 3 |

| 2018 | 25 | 134 + 4 |

| 2019 | 39 | 211 + 1 |

| 2020 | 51 | 298 + 4 |

| 2021 | 24 | 139 + 7 |

| 2022 | 13 | 69 + 6 |

| 2023 | 46 | 301 + 24 |

Negative Preise sind volkswirtschaftlich nicht wünschenswert. Sie erhöhen die Kosten vermarkteter Stromerzeugung, da nicht gebrauchter Strom teuer produziert und dann sein Verbrauch subventioniert wird. Sie erhöhen weiterhin die EEG-Umlage, da ein Teil der Erneuerbaren fix vergütet wird, der von ihnen produzierte Strom aber am Markt einen negativen Preis erzielt. Die Differenz wird über die EEG-Umlage auf die Verbraucher umgelegt.

Kopplung mit dem Gasmarkt

_in_Germany_in_2021.svg.png.webp)

Mit dem Ende der COVID-Rezession zogen 2021 die Gaspreise im Spotmarkt von etwa 20 €/MWh im ersten Quartal auf etwa 100 €/MWh im letzten Quartal an.[14] Dies führte zu auch zu einem Ansteigen der Strompreise, da Gaskraftwerke für die Deckung der Mittel- bis Spitzenlast eingesetzt wurden und daher preissetzend wirken. Mit dem Beginn des Ukrainekrieges und dem folgenden Wirtschaftskrieg zwischen der Europäischen Union und Russland stiegen die Spotmarktpreise für Erdgas weiter an auf bis über 300 €/MWh (Ende August 2022)[15] und ließen auch die Preise am Elektrizitätsmarkt eskalieren.

_in_Germany_in_2022.svg.png.webp)

Intradaymarkt

Im Intradaymarkt werden nach Schluss des Day-Ahead-Handels noch kurzfristige Geschäfte getätigt, um beispielsweise auf Abweichungen der Last von der Prognose oder auf Ausfälle von Kraftwerksblöcken reagieren zu können und die Fahrplanabweichung zu reduzieren. Die Strombörse EPEX Spot und auch andere Strombörsen wie zum Beispiel Nordpool ermöglichen Intraday-Geschäfte noch bis zu 5 min vor Lieferung.[16] Handelbar sind dabei in Deutschland und Österreich 15 min.[17]

Im OTC-Handel können bei Kraftwerksausfällen – regelzonenübergreifend – noch bis zu 15 Minuten vor Lieferbeginn Geschäfte gemacht werden.

Regelzonenintern können Abweichungen von Last und Prognose noch bis zum folgenden Werktag um 16:00 Uhr bilateral ausgeglichen werden. Grundlage hierfür ist § 5 (3) der Stromnetzzugangsverordnung[18]. Der nachträgliche Ausgleich wird als Day-after-Handel bezeichnet und erfolgt im Allgemeinen zum EEX-Spotpreis.

Market Coupling

Mittels sogenanntem Market Coupling werden die Day-Ahead-Auktionen europäischer Länder miteinander gekoppelt. Hierbei werden grenzüberschreitende Kapazitäten des Übertragungsnetzes bestmöglich ausgenutzt, um Preise zwischen verschiedenen Ländern auszugleichen. Dies erfolgt über sogenannte implizite Auktionen. Die Marktteilnehmer selbst nehmen dabei nur an den Auktionen in ihrem jeweiligen Land teil. Im Rahmen des Auktionsverfahrens werden automatisch grenzüberschreitende Gebote und infolge auch Lieferungen vom System generiert, die die resultierenden Preise der beiden Länder angleichen, soweit verfügbare Grenzkapazitäten dies zulassen. Führen zum Beispiel getrennte Auktionen in Deutschland und Skandinavien dazu, dass der Tagespreis in Deutschland geringer ist als in Skandinavien, so generieren die betroffenen Börsen automatisch eine Lieferung von Deutschland nach Skandinavien, die entweder den Preis vollständig angleicht oder – wenn dies nicht möglich ist – zumindest alle kurzfristigen grenzüberschreitenden Kapazitäten von Deutschland nach Skandinavien auslastet. Somit wird immer die bestmögliche Angleichung kurzfristiger Preise erreicht. Die Kopplung der Intraday-Märkte wird beabsichtigt und befindet sich derzeit in Planung. Insbesondere aufgrund der Fluktuation Erneuerbarer Energien bedarf der kurzfristige Handel eines ausgeklügelten Systems, um grenzüberschreitende Kapazitäten effizienter in die einzelnen Regelzonen und Marktgebiete zu integrieren.

Grünstrom und Herkunftsnachweise

Im OTC-Handel ist es zwar möglich, eine Stromlieferung mit der gewünschten Stromqualität zu kontrahieren, Börsenhandel und OTC-Handel basieren jedoch grundsätzlich darauf, dass Strom und Herkunftsnachweise getrennt gehandelt werden. Dies spiegelt nach einer Stellungnahme der EEX nur die Tatsache wider, dass die physischen Flüsse ohnehin nicht den Handelsflüssen folgen. An der Börse wie auch an großen Brokerplattformen gehandelter Strom ist grau.[19][20]

Ebenso gelangt EEG-Strom auf dem Wege der Direktvermarktung oder über die Vermarktung des Netzbetreibers als Graustrom in den Handel.[21] Nachträglich wird jedem Kunden dann der gleiche EEG-Anteil in der Stromkennzeichnung ausgewiesen, der dem Anteil der EEG-Erzeugung am Stromverbrauch in Deutschland entspricht.

Markttransparenz und Finanzregulierung

Besorgnisse über mangelnde Transparenz, Missbrauch von Marktmacht und missbräuchliche Handelspraktiken führten 2011 zu einer Verordnung über die Integrität und Transparenz des Energiegroßhandelsmarkts (englisch Regulation on wholesale Energy Market Integrity and Transparency; Akronym REMIT). Ziel war die Erhöhung von Transparenz und Stabilität der europäischen Energiemärkte. Insbesondere sollte Insiderhandel und Marktmanipulation bekämpft werden.

Mit einer weiteren Verordnung (EU) Nr. 5 43/2013 vom 14. Juni 2013 erfolgte die Verpflichtung, wesentliche preisbestimmende Fundamentaldaten zu installierten Leistungen, Kraftwerksverfügbarkeiten, tatsächlich viertelstündlich eingespeister Energie nach Kraftwerkstyp und Regelzone, Speicherkapazitäten und Lastdaten über eine zentrale Transparenzplattform der europäischen Netzbetreiber zu veröffentlichen. Diese Daten sind für jedermann, der sich auf der Plattform registriert, verfügbar.

Weiterhin wurde der Handel mit Stromderivaten mit finanzieller Erfüllung teilweise gänzlich der Finanzregulierung unterworfen.

Internationale Geschichte des Stromhandels

Die älteste Strombörse ist Nord Pool Spot. Sie geht auf Foreningen Samkjøringen zurück, eine Börse, die 1932 von ostnorwegischen Stromversorgern auf die Initiative von Augustin Paus gegründet wurde und bald alle Stromversorger Ostnorwegens umfasste. 1971 fusionierte sie mit regionalen Börsen in anderen Teilen von Norwegen. Im Jahr 1988 zählte sie 118 Stromversorgern als Mitglieder und nannte sich dann Samkjøringen av kraftverkene i Norge. 1991 beschloss das norwegische Parlament die Etablierung von Marktstrukturen in der norwegischen Energiewirtschaft.

Frühe Experimente mit Energiemarktdesigns und einer Privatisierung der Energiewirtschaft erfolgten in Chile in den 1980ern zusammen mit anderen marktorientierten Reformen durch die Chicago Boys. Das chilenische Modell galt als erfolgreich dabei, Rationalität und Transparenz bei der Strombepreisung zu schaffen. Argentinien übernahm das chilenische Modell, führte strikte Limits auf die Marktkonzentration ein und optimierte die Struktur der Zahlungen an Einheiten, die für die Systemstabilität in Reserve gehalten wurden. Ein Hauptziel der Einführung von Marktstrukturen war die Privatisierung von Erzeugungsanlagen (die unter dem Regierungsmonopol verfallen waren, was zu häufigen Ausfällen führte) und die Gewinnung von Kapital für die Wiederherstellung der Anlagen und die Erweiterung des Systems.

Die World Bank war in den 1990ern an der Einführung einer Reihe hybrider Märkte in anderen lateinamerikanischen Nationen, darunter Peru, Brasilien und Kolumbien, beteiligt.

Wegweisend für Europa war die Privatisierung der Stromwirtschaft durch die englische Regierung unter Margaret Thatcher.[22] Der englische Weg wurde auch zum Modell oder zumindest zu einem Katalysator für eine neue regulatorische Gestaltung der Energiewirtschaft in diversen anderen Commonwealth Ländern, insbesondere Australien[23] und Neuseeland[24][25] und für regionale Märkte wie Alberta[26]. Doch in vielen Fällen erfolgte die Etablierung von Energiemärkten ohne die weitgehende Privatisierung, mit der das englische Beispiel einher ging.

In den USA sah man Jahrzehnte lang keinen Anlass, das traditionelle Modell einer vertikal integrierten Stromwirtschaft mit einem Netz, das auf die Versorgung eigener Kunden ausgelegt war, in Frage zu stellen. Mit wachsender Abhängigkeit von einer verlässlichen Strom- und Gasversorgung wurde Strom über immer größere Distanzen transportiert, Strompools gebildet und Verbindungen hergestellt. Transaktionen waren relativ selten und wurden im Allgemeinen langfristig geplant.

Im letzten Jahrzehnt des 20. Jahrhunderts strebten jedoch einige US-Politiker und Akademiker Marktstrukturen in der Stromwirtschaft an und unabhängige Übertragungsnetzbetreiber sowie Verteilnetzbetreiber wurden etabliert. Sie wurden als Instrument angesehen, die stark angestiegene Zahl an Transaktionen zu managen, die in einer kompetitiven Umgebung stattfinden würden. Einige Staaten entschieden tatsächlich, Energiemärkte zu etablieren, wovon sich einige nach der kalifornischen Stromkrise[27] (2000–2001) wieder zurückzogen.

Zu den Ländern, die kürzlich Energiemärkte in der Energiewirtschaft etabliert haben, gehört China.[28]

Die geschaffenen Strukturen unterschieden sich im Einzelnen in Institutionen und Marktdesign, haben aber gewisse Basiskonzepte gemeinsam. Wiederkehrende Elemente sind die Trennung potentiell wettbewerblicher Funktionen wie Vertrieb und Erzeugung von den natürlichen Monopolfunktionen Übertragung und Verteilung sowie die Schaffung von Energiehandels- und Vertriebsmärkten. Die Rolle des Energiehandels besteht dabei darin, einen Handel zwischen Erzeugern, Vertrieb und anderen Vermittlern für kurzfristige (Spotmarkt) und langfristige (Terminmarkt) Energieprodukte zu ermöglichen.

Internationale Strombörsen

- Nord Pool Spot

- Europäischer Spotmarkt (Deutschland, Frankreich, Österreich): EPEX Spot

- Österreich, Deutschland: EXAA Energy Exchange

- Deutschland: European Energy Exchange EEX

- Ungarn: Hungarian Power Exchange HUPX

- Indien: Power Exchange India Limited, PXIL

- Osteuropa: PXE-Power Exchange Central Europe

- Irland: SEMO

- Italien: GME

- Korea: KPX

- Niederlande, UK, Belgien: APX/ENDEX

- Philippinen: Philippine Wholesale Electricity Spot Market

- Portugal: OMIP

- Singapore: Energy Market Company (EMC)

- Türkei: Turkish Electricity Market

- Großbritannien: Elexon

- USA: PJM, New York Market, Midwest Market, California ISO, Southwest Power Pool

Siehe auch

- Energiehandel in Europa

- Energiebilanz (Energiewirtschaft)

- Energy Identification Code (EIC), darin die Bilanzierungsgebiete, die den Gebotszonen (bidding zones, BZN) für den Stromhandel entsprechen

- Stromanbieterwechsel

- Bilanzkreismanagement

- Kraftwerkseinsatzoptimierung

- Einsatz deutscher Kraftwerke

- Merit-Order

Literatur

- Jörg Heiner Georg: Stromvertrieb im (digitalen) Wandel: Technische Transformation und aktive Marktanpassung. Springer Vieweg, Wiesbaden 2019, ISBN 978-3-658-26914-2.

- Hans-Peter Schwintowski et al. (Hrsg.): Handbuch Energiehandel. 5., völlig neu bearb. und wesentlich erw. Aufl.,. Erich Schmidt Verl., Berlin 2021, ISBN 978-3-503-20020-7.

Weblinks

- Monitoringberichte der Bundesnetzagentur und des Bundeskartellamtes

- Transparenzplattform der europäischen Übertragungsnetzbetreiber

Einzelnachweise

- Strombeschaffung über OTC-Handel. Abgerufen am 28. August 2021.

- FAQ zur Energie- und Finanzmarktregulierung. Abgerufen am 16. September 2021.

- Dessau/Fischer: Energiehandel in Europa Kapitel 5 Vertragsgestaltung. Hrsg.: Zenke/Schäfer. C.H.Beck, ISBN 978-3-406-71636-2, S. 548.

- Produktinformationen der EEX. Abgerufen am 28. August 2021.

- Beschaffungsstrategie Strom und Gas. Abgerufen am 28. August 2021.

- Kontraktspezifikationen. (PDF; 1,69 MB) Version 0069a. EEX, 17. Oktober 2019, abgerufen am 19. November 2019.

- Bundesnetzagentur / Bundeskartellamt: Monitoringbericht 2011. Abgerufen am 10. August 2016.

- EPEX SPOT Trading Products. Abgerufen am 20. November 2022 (englisch).

- EUPHEMIA Public Description. Abgerufen am 21. November 2022 (englisch).

- EUPHEMIA: Description and functioning. Abgerufen am 21. November 2022 (englisch).

- Marktintegration von Strom aus Erneuerbaren Energie n durch Einbeziehung in den Wettbewerb um Kunden. (PDF) Abgerufen am 31. August 2016.

- LEITSTUDIE STROMMARKT 2015. Abgerufen am 26. August 2021.

- Negative Strompreise. Abgerufen am 24. August 2021.

- Tilman Schwencke, Christian Bantle: BDEW-Gaspreisanalyse Januar 2022. (PDF; 744 kB) Bundesverband der Energie- und Wasserwirtschaft e.V., 22. Januar 2022, S. 21, abgerufen am 18. September 2022: „Preisentwicklung Erdgas Großhandel 01.01.2021 – 17.01.2022“

- Natural Gas EU Dutch TTF (EUR/MWh)

- Intraday-Markt mit Lieferung in einer der deutschen Regelzonen. Abgerufen am 10. August 2016.

- Dayahead and Intraday - the Backbone of the Energy Market. In: Basics of the Power Market. Abgerufen am 11. November 2022 (englisch).

- Verordnung über den Zugang zu Elektrizitätsversorgungsnetzen (Stromnetzzugangsverordnung - StromNZV). Abgerufen am 10. August 2016.

- Stellungnahme zu dem Begut- achtungsentwurf für das Erneu- erbaren-Ausbau-Gesetzespaket (EAG-Paket). Abgerufen am 31. August 2021.

- Lehnert/ Rühr: Energiehandel in Europa: Der Markt für Grünstrom. Hrsg.: Zenke / Schäfer. 2017, S. 130 ff.

- Das Grünstrom-Markt-Modell: Saubere Energie direkt zum Kunden. Abgerufen am 1. September 2021.

- Der Strommarkt in Großbritannien im Wandel. Archiviert vom (nicht mehr online verfügbar) am 2. September 2016; abgerufen am 1. September 2016.

- Factsheet Australien. AHK Deutsch-Australische Industrie und Handelskammer, archiviert vom (nicht mehr online verfügbar) am 2. September 2016; abgerufen am 1. September 2016.

- Factsheet Neuseeland. AHK Präsentanz der deutschen Wirtschaft, archiviert vom (nicht mehr online verfügbar) am 2. September 2016; abgerufen am 1. September 2016.

- Andreas Knorr: Das ordnungspolitische Modell Neuseelands, ein Vorbild für Deutschland? 1997.

- ENERGIEEFFIZIENZ UND WASSEREFFIZIENZ IN INDUSTRIELLEN ANWENDUNGEN IN KANADA – FOKUS ALBERTA. AHK - Deutsch Kanadische Industrie- und Handelskammer, abgerufen am 19. November 2019.

- Die kalifornische Energiekrise. Archiviert vom (nicht mehr online verfügbar) am 2. September 2016; abgerufen am 1. September 2016.

- China’s electricity market reform. Abgerufen am 1. September 2016 (englisch).