S&P 500

Der S&P 500 (Standard & Poor’s 500) ist ein Aktienindex, der die Aktien von 500 der größten börsennotierten US-amerikanischen Unternehmen umfasst. Der S&P 500 ist nach der Marktkapitalisierung gewichtet und gehört zu den meistbeachteten Aktienindizes der Welt.

| S&P 500 | |

|---|---|

| Stammdaten | |

| Staat | Vereinigte Staaten |

| Börse | New York Stock Exchange, NASDAQ |

| ISIN | US78378X1072 |

| WKN | A0AET0 |

| Symbol | S500 |

| RIC | ^SPX |

| Bloomberg-Code | SPX <INDEX> |

| Kategorie | Aktienindex |

| Typ | Kursindex |

| Familie | Standard & Poor’s |

Versionen

Der S&P 500 wird in verschiedenen Versionen berechnet, wobei in den Medien nahezu ausschließlich der Kursindex berücksichtigt wird. Der klassische S&P 500 enthält keine Dividendenzahlungen und Bezugsrechtserlöse.

Es gibt jedoch auch den sogenannten S&P 500 Total Return Index. In die Berechnung des Index fließen neben den Kursen auch die Dividendenzahlungen ein. Er wird deshalb als Performanceindex bezeichnet, also als Aktienindex, der neben der Wertsteigerung der Aktien auch die Kapitalvermehrung durch Dividenden nachzeichnet (Dividenden werden reinvestiert). Der Index startete am 31. Dezember 1987 mit einem Basiswert von 247,08 Punkten. An den S&P 500 TR Index gekoppelt ist der S&P 500 Short Index, der die entsprechende Performance invers abbildet, also im Falle sinkender Kurse steigt.

Ein weiterer Index ist der S&P 500 Net Total Return Index. Er weist den Kurs zuzüglich Nettobardividende aus. Die Nettobardividende entspricht der Dividende abzüglich 30 Prozent Quellensteuer.[1]

Berechnung

Als Indexbasis dienen 500 ausgewählte Kursnotierungen von Aktiengesellschaften, die an der New York Stock Exchange (NYSE), der NYSE Amex (früher American Stock Exchange) und der NASDAQ gehandelt werden. Der S&P 500 spiegelt deren Wertentwicklung wider und gilt daher als Indikator für die Entwicklung des gesamten US-amerikanischen Aktienmarktes. Er ist im Vergleich zum Dow Jones Industrial Average der modernere Index und repräsentiert rund 75 Prozent der US-amerikanischen Börsenkapitalisierung.

Berechnet wird der Index nach der Wertindex-Formel, die als Messzahl die Gesamtwertveränderung angibt. Der S&P 500 wird nicht um Dividendenzahlungen bereinigt. Kapitalmaßnahmen wie Aktiensplits haben keinen (verzerrenden) Einfluss auf den Index. Die Gewichtung erfolgt nach der Marktkapitalisierung der gelisteten Unternehmen. Über eine Aufnahme in den Index entscheidet die Ratingagentur Standard & Poor’s. Die Berechnung wird während der NYSE-Handelszeit von 9:30 bis 16:00 Ortszeit (15:30 bis 22:00 MEZ) jede Sekunde aktualisiert. Der Index-Future-Handel auf den S&P 500 begann am 21. April 1982 an der Chicago Mercantile Exchange (CME). Im Januar 1983 startete der Handel mit Index-Optionen, die weltweit zu den umsatzstärksten gehören.[2]

Der S&P 500 dient als Grundlage für den CBOE Volatility Index (VIX), der von der Chicago Board Options Exchange (CBOE) berechnet wird. Er wurde 1993 erstmals veröffentlicht und bis 1986 zurückgerechnet. In den ersten zehn Jahren bezog sich die Berechnung des VIX auf den S&P 100, erst zur Umstellung 2003 auf den S&P 500. Der Volatilitätsindex VIX misst die vom Markt erwartete kurzfristige Schwankungsintensität anhand von Optionspreisen auf den S&P 500. Zwischen VIX und S&P 500 liegt eine gegenläufige Korrelation vor. Steigt die Volatilität des VIX an, dann fällt der S&P 500. Fällt die Volatilität des VIX, dann steigt der S&P 500.[3]

Auswahlkriterien für Aktien

Für die Aufnahme in den S&P 500 gibt es strenge Kriterien, die regelmäßig von einem Gremium überprüft werden. So muss das Unternehmen ein US-Unternehmen sein. Außerdem müssen unter anderem folgende Anforderungen erfüllt sein:[4]

- Marktkapitalisierung mindestens 8,2 Milliarden US-Dollar (die Summe wird stets an die aktuellen Marktgegebenheiten angepasst)

- Handelsvolumen von mindestens 250.000 Aktien in den sechs Monaten vor der Aufnahme

- Die Aktie muss seit mindestens einem Jahr öffentlich an der New York Stock Exchange oder im NASDAQ gelistet sein

- Mindestens die Hälfte der Aktien muss öffentlich zugänglich sein

- Im Quartal vor der Aufnahme müssen schwarze Zahlen geschrieben werden und die vier Quartale vor der Aufnahme müssen einen Gesamtgewinn aufweisen

Geschichte

20. Jahrhundert

1923 erschien bei Standard Statistics wöchentlich ein Index mit 233 Aktienwerten. In den folgenden Jahren wurde dieser ständig erweitert. Im Jahr des Zusammenschlusses von Standard Statistics und Poor’s Publishing 1941 bestand der Index aus 416 Unternehmen. Der erste täglich veröffentlichte Index erschien 1926 mit 90 Aktienwerten. Am 4. März 1957 begründete Standard & Poor’s den S&P 500 und berechnete diesen bis 1928 (tägliche Kurse), bis 1918 (wöchentliche Kurse) sowie bis 1789 (monatliche Kurse) zurück. Als Basisjahre für die Berechnung dienten die Jahre 1941 bis 1943 mit einem Startwert von zehn Indexpunkten.[5]

Den rechnerisch größten prozentualen Anstieg an einem Tag verbuchte der S&P 500 am 15. März 1933 mit 16,61 Prozent. Hierbei ist zu beachten, dass es der erste Handelstag an der New York Stock Exchange seit dem 3. März 1933 war. Grund für die Handelsunterbrechung waren mehrere Bankfeiertage (National Banking Holidays), die wegen der Amtseinführung von Franklin D. Roosevelt als 32. Präsident der Vereinigten Staaten von Amerika erlassen wurden.

Der größte prozentuale Rückgang an einem Tag ereignete sich am Schwarzen Montag, den 19. Oktober 1987, als der S&P 500 um 20,47 Prozent fiel. Der Börsenkrach breitete sich schnell auf alle wichtigen internationalen Handelsplätze aus. Ein Jahr nach dem „Schwarzen Montag“, am 20. Oktober 1988, schloss der Index mit 282,88 Punkten wieder über seinem Niveau vor dem Börsenkrach.

Am 24. März 1995 beendete der S&P 500 zum ersten Mal den Handel über der Grenze von 500 Punkten. In den folgenden Jahren markierte der Index weitere Rekordstände. Am 2. Februar 1998 schloss der Index erstmals über der 1.000-Punkte-Marke und am 22. März 2000 zum ersten Mal über der Grenze von 1.500 Punkten. Am 24. März 2000 markierte der S&P 500 mit einem Schlussstand von 1.527,46 Punkten einen Rekord, der für sieben Jahre sein Allzeithöchststand blieb.

21. Jahrhundert

Nach dem Platzen der Spekulationsblase im Technologiesektor (Dotcom-Blase) fiel der Index bis 9. Oktober 2002 auf einen Tiefststand von 776,76 Punkten. Das war ein Rückgang seit März 2000 um 49,1 Prozent. Der 9. Oktober 2002 bedeutet das Ende der Talfahrt. Ab Herbst 2002 begann der S&P 500 wieder zu steigen. Am 3. Mai 2007 überschritt der Index mit einem Schlussstand von 1.502,39 Punkten zum ersten Mal seit dem 7. September 2000 die Marke von 1.500 Punkten. Das Hoch von März 2000 fiel am 30. Mai 2007, als der Index den Handel mit 1.530,23 Punkten beendete. Am 9. Oktober 2007 markierte der S&P 500 mit einem Schlussstand von 1.565,15 Punkten ein Allzeithoch.

Ab dem 19. Juli 2002 konnten lediglich US-amerikanische Unternehmen in den S&P 500 aufgenommen werden. Davor waren auch ausländische Unternehmen, die an einer US-amerikanischen Börse gelistet waren, im Index enthalten. Zu den letzten ausländischen Unternehmen im S&P 500 zählen Royal Dutch Petroleum (seit 1957 enthalten), Unilever (seit 1961 enthalten), Nortel Networks, Alcan, Barrick Gold, Placer Dome und Inco.[6] 2010 änderte Standard & Poor’s die Kriterien für die Aufnahme in den Index erneut, so können auch wieder ausländische, an einer US-amerikanischen Börse gelistete Unternehmen in den Index aufgenommen werden. Voraussetzung ist allerdings ein in US-Dollar lautender Geschäftsbericht nach den Vorgaben der United States Securities and Exchange Commission sowie eine mehrheitlich in den USA liegende Geschäftstätigkeit. Zudem muss der Großteil des Handelsvolumens der jeweiligen Aktien an einer US-Börse stattfinden. Dies sorgte vor allem dafür, dass einige zwischenzeitlich von den USA ins Ausland gezogene Unternehmen erneut in den Index aufgenommen wurden.[7]

Im Verlauf der internationalen Finanzkrise, die im Sommer 2007 in der US-Immobilienkrise ihren Ursprung hatte, begann der S&P 500 wieder zu sinken. Am 7. Oktober 2008 schloss er mit 996,23 Punkten erstmals seit dem 30. September 2003 unter der Grenze von 1.000 Punkten. Die Volatilität überschritt im Zuge der Krise das Hoch des Jahres 1987 und lag nach einer von Goldman Sachs im November 2008 veröffentlichten Studie im Dreimonatsvergleich mit 66 Prozent nur zwei Punkte unter dem bisherigen Höchstniveau im Jahr 1929.[8] Auf den tiefsten Stand seit dem 12. September 1996 fiel der Index am 9. März 2009, als er den Handel mit 676,53 Punkten beendete. Seit dem Allzeithoch vom 9. Oktober 2007 entspricht das einem Rückgang um 56,8 Prozent.

Der 9. März 2009 markiert den Wendepunkt der Talfahrt. Ab dem Frühjahr 2009 war der S&P 500 wieder auf dem Weg nach oben. Bis zum 29. April 2011 stieg er um 101,6 Prozent auf einen Schlussstand von 1.363,61 Punkten. Die Abschwächung der globalen Konjunktur und die Verschärfung der Eurokrise führten zu einem Kurseinbruch des Aktienindex. Am 3. Oktober 2011 beendete der S&P 500 den Handel bei 1.099,23 Punkten. Der Verlust seit dem Höchststand am 29. April 2011 beträgt 19,4 Prozent.

Die Ankündigung neuer Anleihekaufprogramme der Europäischen Zentralbank[9][10] und der US-Notenbank[11][12] in grundsätzlich unbegrenztem Umfang führte zu einer Erholung der Kurse am Aktienmarkt. Die monetären Impulse spielten eine größere Rolle bei der Kursbildung, als die weltweite Wirtschaftsabkühlung und die Lage der Unternehmen. Am 10. Januar 2013 schloss der Index bei 1.472,12 Punkten und damit um 33,9 Prozent höher als am 3. Oktober 2011.[13][14]

Performance

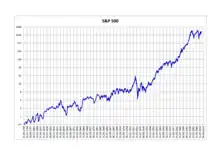

Der S&P 500 wurde 1957 erstmals veröffentlicht und bis 1789 zurückgerechnet. Im 19. und 20. Jahrhundert erzielte er eine unterschiedliche Performance. Zwischen dem 1. Januar 1801 und dem 31. Dezember 1900 wuchs der Index um 150,7 Prozent (durchschnittliche Jahresrendite: 0,9 Prozent) und zwischen dem 1. Januar 1901 und dem 31. Dezember 2000 um 19.118 Prozent (durchschnittliche Jahresrendite: 5,4 Prozent).

Die Wertentwicklung in der ersten Hälfte des 20. Jahrhunderts war dabei mit 2,2 Prozent pro Jahr kaum höher als im gesamten 19. Jahrhundert. Gründe sind die Auswirkungen der Weltwirtschaftskrise und des Zweiten Weltkrieges, die zu einem zwanzigjährigen Bärenmarkt (1929–1949) führten. In der zweiten Hälfte des 20. Jahrhunderts lag die durchschnittliche Jahresrendite mit 8,7 Prozent deutlich über der Performance von 1801 bis 1950.

Die Stagnation des S&P 500 in den 1970er Jahren und die rasante Entwicklung in den 1980er und 1990er Jahren lässt sich an seiner Verdopplungsrate erkennen. Mehr als 17 Jahre dauerte es, bis sich der Index von 100 Punkte 1968 auf 200 Punkte 1985 verdoppelte. Die Verdopplung von 200 auf 400 Punkte im Jahr 1991 dauerte sechs Jahre. Für die Verdopplung von 400 auf 800 Punkte im Jahr 1997 benötigte der S&P 500 etwas mehr als fünf Jahre. In den folgenden drei Jahren stieg der Index um weitere 727 Punkte auf 1.527 Punkte.

Anfang des 21. Jahrhunderts verlangsamte der Aktienindex seine Entwicklung wieder. Zwischen dem 1. Januar 2001 und dem 31. Dezember 2012 stieg der S&P 500 um 8,0 Prozent (durchschnittliche Jahresrendite: 0,7 Prozent). Insgesamt stieg der Index vom 31. Dezember 1800 bis zum 31. Dezember 2012 auf Basis der Rückrechnung um 51.951 Prozent. Die durchschnittliche Jahresrendite liegt bei 3,0 Prozent.

Beim klassischen S&P 500 handelt es sich um einen Kursindex, in den die gezahlten Dividenden, die von den Kursen abgeschlagen werden (Dividendenabschlag), nicht einfließen, anders als beim Performanceindex DAX. Dadurch ist der S&P 500 zwar nicht für eine langfristige Bewertung der Performance, im Gegensatz zum DAX aber für eine langfristige Betrachtung der Kursentwicklung der beinhalteten Aktien geeignet. Ein Vergleich der Performance mit dem deutschen Aktienindex DAX ist deshalb nur über die Wertentwicklung des S&P 500 Total Return Index möglich. Beide Indizes starteten im Jahr 1987. Die Jahresperformance des US-Index war seitdem besser als beim DAX.

Der S&P 500 Total Return Index stieg zwischen dem 31. Dezember 1987 (247,08 Punkte) und dem 31. Dezember 2012 (2.504,44 Punkte) um 913,6 Prozent. Die durchschnittliche Jahresrendite liegt bei 9,7 Prozent.[15] Der DAX stieg im selben Zeitraum von 1.000,00 Punkten auf 7.612,39 Punkte (661,2 Prozent). Die durchschnittliche Jahresrendite beträgt 8,5 Prozent.[16][17]

Im Juli 2012 veröffentlichte die Federal Reserve Bank of New York eine Studie mit der Aussage, dass die US-amerikanischen Aktienindizes Ende 2011 um 100 Prozent höher standen, als dies ohne das Eingreifen der Fed in den freien Markt der Fall wäre. Jährlich achtmal tagt das FOMC (Federal Open Market Committee = Offenmarktausschuss) der US-Notenbank und gibt jeweils um 14:15 Uhr Ortszeit (20:15 Uhr MEZ) im Beige Book seine Entscheidungen bekannt. Die Fed hat nun die Performance des S&P 500 um die Kursgewinne und -verluste bereinigt, die jeweils am Tag vor der Entscheidung ab 20:00 Uhr MEZ bis zum Tag der Entscheidung um 20:00 Uhr MEZ, erzielt wurden. Werden jene 8 Tage pro Jahr, also 144 Tage im Zeitraum zwischen 1994 und 2011 herausgerechnet, so stünde der S&P 500 Ende 2011 nicht bei 1.258 Punkten, sondern nur bei etwa 600 Punkten. Die US-amerikanischen Aktienindizes (Dow Jones, S&P 500, Nasdaq Composite) und die großen internationalen Indizes (FTSE 100, DAX, CAC 40, SMI, IBEX 35, TSE Index) neigten dazu, vor Bekanntgabe einer Entscheidung bezüglich der US-Geldpolitik zu steigen. Ohne das Eingreifen der US-Notenbank über einen Zeitraum von fast zwei Jahrzehnten würden die weltweiten Aktienmärkte Ende 2011 deutlich niedriger kursieren.[18]

KGV-Entwicklung

Das Kurs-Gewinn-Verhältnis (KGV) des S&P 500 wurde von der Cowles Foundation, einem Institut für Wirtschaftsforschung an der Yale University, bis 1871 zurückgerechnet.[19] Seit 1926 (jährlich) und seit 1936 (quartalsweise) veröffentlicht Standard & Poor’s Angaben zu den sogenannten „Reported Earnings“ (Gewinne nach Steuern, Zinsen und Abschreibungen nach US-GAAP).[20] Seit 1988 werden auch die „Operating Earnings“ (Gewinne aus dem operativen Geschäft) angegeben.

Von 1871 bis 2011 lag das durchschnittliche KGV des S&P 500 auf Basis der ausgewiesenen Gewinne in den letzten zwölf Monaten („Reported Earnings“) bei 16,41. Im Zeitraum von 1871 bis 1990 betrug der langfristige KGV-Durchschnitt 13,46 und von 1991 bis 2011 lag er bei 26,42.

Unter 10 lag das KGV letztmals im Juni 1984. Zwischen Anfang 1936 und Ende 2011 wurden die Ergebnisse von 304 Quartalen veröffentlicht. Unter 10 lag das KGV in 61 Quartalen, über 10 bis unter 20 in 184 Quartalen. Über 20 betrug das KGV in 59 Quartalen.

Das höchste KGV wurde im Juni 2009 mit 122,41 ermittelt, das niedrigste im Juni 1949 mit 5,90. Werden die größten Ausschläge (sogenannte Fat Tails) von jeweils 10 Prozent entfernt, errechnet sich das durchschnittliche KGV mit 15,30, das Maximum mit 24,92 und das Minimum mit 8,57. Werden jeweils 20 Prozent der größten Ausschläge entfernt, wäre der Durchschnitt 15,21 und das Maximum 19,57, das Minimum 10,03.

Statistik

Höchststände

Die Übersicht zeigt die Allzeithöchststände des S&P 500 (Stand: 6. Februar 2024) als Kursindex (ohne Dividenden).[13]

| Index | Punkte | Datum |

|---|---|---|

| Kursindex im Handelsverlauf | 4.975,29 | Freitag, 2. Februar 2024 |

| Kursindex auf Schlusskursbasis | 4,958.61 | Freitag, 2. Februar 2024 |

Meilensteine

Die Tabelle zeigt die Meilensteine des bis 1928 zurückgerechneten S&P 500.[13][14]

|

|

|

Die besten Tage

Der größte prozentuale Anstieg an einem Tag ereignete sich am 15. März 1933, als der S&P 500 um 16,61 Prozent stieg. Hierbei ist zu beachten, dass es der erste Handelstag an der New York Stock Exchange seit dem 3. März 1933 war. Grund für die Handelsunterbrechung waren mehrere Bankfeiertage (National Banking Holidays), die wegen der Amtseinführung von Franklin D. Roosevelt als 32. Präsident der Vereinigten Staaten von Amerika erlassen wurden.[21]

Die Tabelle zeigt die besten Tage des bis 1928 zurückgerechneten S&P 500.[22][23][24]

| Rang | Datum | Schlussstand in Punkten |

Veränderung in Punkten |

Veränderung in % |

|---|---|---|---|---|

| 1 | 15. März 1933 | 6,81 | 0,97 | 16,61 |

| 2 | 30. Okt. 1929 | 22,99 | 2,56 | 12,53 |

| 3 | 6. Okt. 1931 | 9,91 | 1,09 | 12,36 |

| 4 | 21. Sep. 1932 | 8,52 | 0,90 | 11,81 |

| 5 | 13. Okt. 2008 | 1.003,35 | 104,13 | 11,58 |

| 6 | 28. Okt. 2008 | 940,51 | 91,59 | 10,79 |

| 7 | 5. Sep. 1939 | 12,64 | 1,11 | 9,63 |

| 8 | 20. Apr. 1933 | 7,82 | 0,68 | 9,52 |

| 9 | 21. Okt. 1987 | 258,38 | 21,55 | 9,10 |

| 10 | 14. Nov. 1929 | 19,24 | 1,58 | 8,95 |

| 11 | 3. Aug. 1932 | 6,39 | 0,52 | 8,86 |

| 12 | 8. Okt. 1931 | 10,62 | 0,84 | 8,59 |

| 13 | 13. Feb. 1932 | 8,80 | 0,68 | 8,37 |

| 14 | 18. Dez. 1931 | 8,36 | 0,64 | 8,29 |

| 15 | 11. Feb. 1932 | 8,12 | 0,62 | 8,27 |

| 16 | 24. Juli 1933 | 10,50 | 0,79 | 8,14 |

| 17 | 10. Juni 1932 | 4,92 | 0,35 | 7,66 |

| 18 | 3. Juni 1931 | 13,12 | 0,92 | 7,54 |

| 19 | 15. Mai 1948 | 16,55 | 1,16 | 7,54 |

| 20 | 10. Nov. 1932 | 7,44 | 0,52 | 7,51 |

| 21 | 20. Okt. 1937 | 11,93 | 0,83 | 7,48 |

| 22 | 19. Juni 1933 | 10,68 | 0,72 | 7,23 |

| 23 | 6. Mai 1932 | 6,09 | 0,41 | 7,22 |

| 24 | 19. Apr. 1933 | 7,14 | 0,48 | 7,21 |

| 25 | 15. Aug. 1932 | 7,44 | 0,50 | 7,20 |

| 26 | 11. Okt. 1932 | 6,88 | 0,46 | 7,17 |

| 27 | 23. März 2009 | 822,92 | 54,38 | 7,08 |

| 28 | 6. Jan. 1932 | 8,08 | 0,53 | 7,02 |

| 29 | 13. Nov. 2008 | 911,29 | 58,99 | 6,92 |

| 30 | 14. Okt. 1932 | 7,13 | 0,46 | 6,90 |

| 31 | 9. Apr. 1938 | 10,27 | 0,65 | 6,76 |

| 32 | 4. Juni 1932 | 5,22 | 0,33 | 6,75 |

| 33 | 23. Sep. 1931 | 11,52 | 0,72 | 6,67 |

| 34 | 24. Nov. 2008 | 851,81 | 51,78 | 6,47 |

| 35 | 4. Okt. 1933 | 10,29 | 0,62 | 6,41 |

| 36 | 25. Okt. 1937 | 12,00 | 0,72 | 6,38 |

| 37 | 10. März 2009 | 719,60 | 43,07 | 6,37 |

| 38 | 21. Nov. 2008 | 800,03 | 47,59 | 6,32 |

| 39 | 29. Apr. 1933 | 8,32 | 0,49 | 6,26 |

| 40 | 6. Aug. 1932 | 7,22 | 0,42 | 6,18 |

| 41 | 4. Nov. 1932 | 6,88 | 0,40 | 6,17 |

| 42 | 20. Juni 1931 | 14,02 | 0,80 | 6,05 |

| 43 | 22. Aug. 1932 | 8,00 | 0,44 | 5,82 |

| 44 | 15. Jan. 1934 | 10,64 | 0,58 | 5,77 |

| 45 | 24. Juli 2002 | 843,43 | 45,73 | 5,73 |

| 46 | 7. Nov. 1940 | 11,39 | 0,60 | 5,56 |

| 47 | 15. Sep. 1929 | 20,30 | 1,06 | 5,51 |

| 48 | 17. Aug. 1933 | 10,76 | 0,56 | 5,49 |

| 49 | 2. Juni 1932 | 4,64 | 0,24 | 5,45 |

| 50 | 29. Juli 2002 | 898,96 | 46,12 | 5,41 |

Die schlechtesten Tage

Der größte prozentuale Rückgang an einem Tag ereignete sich am Schwarzen Montag, den 19. Oktober 1987, als der S&P 500 um 20,47 Prozent fiel. Der Börsenkrach breitete sich schnell auf alle wichtigen internationalen Handelsplätze aus. Ein Jahr nach dem „Schwarzen Montag“, am 20. Oktober 1988, schloss der Index mit 282,88 Punkten wieder über seinem Niveau vor dem Börsenkrach.

Die Tabelle zeigt die schlechtesten Tage des bis 1928 zurückgerechneten S&P 500.[22][23][24]

| Rang | Datum | Schlussstand in Punkten |

Veränderung in Punkten |

Veränderung in % |

|---|---|---|---|---|

| 1 | 19. Okt. 1987 | 224,84 | −57,86 | −20,47 |

| 2 | 28. Okt. 1929 | 22,74 | −3,20 | −12,34 |

| 3 | 29. Okt. 1929 | 20,43 | −2,31 | −10,16 |

| 4 | 6. Nov. 1929 | 20,61 | −2,27 | −9,92 |

| 5 | 18. Okt. 1937 | 10,76 | −1,10 | −9,27 |

| 6 | 15. Okt. 2008 | 907,84 | −90,17 | −9,03 |

| 7 | 1. Dez. 2008 | 816,21 | −80,03 | −8,93 |

| 8 | 20. Juli 1933 | 10,57 | −1,03 | −8,88 |

| 9 | 29. Sep. 2008 | 1.106,39 | −106,62 | −8,79 |

| 10 | 21. Juli 1933 | 9,65 | −0,92 | −8,70 |

| 11 | 26. Okt. 1987 | 227,67 | −20,55 | −8,28 |

| 12 | 5. Okt. 1932 | 7,39 | −0,66 | −8,20 |

| 13 | 12. Aug. 1932 | 7,00 | −0,61 | −8,02 |

| 14 | 31. Mai 1932 | 4,47 | −0,38 | −7,84 |

| 15 | 26. Juli 1934 | 8,36 | −0,71 | −7,83 |

| 16 | 9. Okt. 2008 | 909,92 | −75,02 | −7,62 |

| 17 | 14. Mai 1940 | 10,28 | −0,83 | −7,47 |

| 18 | 24. Sep. 1931 | 10,68 | −0,84 | −7,29 |

| 19 | 12. Sep. 1932 | 8,15 | −0,63 | −7,18 |

| 20 | 15. Juni 1933 | 9,74 | −0,73 | −6,97 |

| 21 | 27. Okt. 1997 | 876,99 | −64,65 | −6,87 |

| 22 | 31. Aug. 1998 | 957,28 | −69,86 | −6,80 |

| 23 | 16. Okt. 1933 | 9,21 | −0,67 | −6,78 |

| 24 | 8. Jan. 1988 | 243,40 | −17,67 | −6,77 |

| 25 | 3. Sep. 1946 | 15,53 | −1,12 | −6,73 |

| 26 | 20. Nov. 2008 | 752,44 | −54,14 | −6,71 |

| 27 | 28. Mai 1962 | 55,50 | −3,97 | −6,68 |

| 28 | 8. Aug. 2011 | 1.119,46 | −79,92 | −6,66 |

| 29 | 21. Mai 1940 | 9,14 | −0,65 | −6,64 |

| 30 | 26. Sep. 1955 | 42,61 | −3,02 | −6,62 |

| 31 | 11. Nov. 1929 | 19,86 | −1,32 | −6,23 |

| 32 | 21. Sep. 1933 | 10,03 | −0,66 | −6,17 |

| 33 | 13. Okt. 1989 | 333,65 | −21,74 | −6,12 |

| 34 | 19. Nov. 2008 | 806,58 | −52,54 | −6,12 |

| 35 | 22. Okt. 2008 | 896,78 | −58,27 | −6,10 |

| 36 | 23. Okt. 1929 | 26,60 | −1,67 | −5,91 |

| 37 | 5. Okt. 1931 | 8,82 | −0,55 | −5,87 |

| 38 | 13. Mai 1940 | 11,11 | −0,69 | −5,85 |

| 39 | 29. März 1938 | 8,73 | −0,54 | −5,83 |

| 40 | 14. Apr. 2000 | 1.356,56 | −83,95 | −5,83 |

| 41 | 19. Nov. 1937 | 10,51 | −0,65 | −5,82 |

| 42 | 8. Juni 1932 | 4,57 | −0,28 | −5,77 |

| 43 | 14. Sep. 1932 | 7,35 | −0,45 | −5,77 |

| 44 | 7. Okt. 2008 | 996,23 | −60,66 | −5,74 |

| 45 | 13. Sep. 1938 | 11,37 | −0,69 | −5,72 |

| 46 | 13. Nov. 1929 | 17,66 | −1,07 | −5,71 |

| 47 | 7. Sep. 1937 | 14,69 | −0,89 | −5,71 |

| 48 | 12. Nov. 1929 | 18,73 | −0,13 | −5,69 |

| 49 | 16. Juni 1930 | 20,56 | −1,24 | −5,69 |

| 50 | 21. Okt. 1932 | 6,82 | −0,41 | −5,67 |

Die besten Wochen

Die beste Woche in der Geschichte des S&P 500 endete am 6. August 1932 mit einem Gewinn von 18,36 Prozent, gefolgt von der Woche vom 25. Juni 1938 mit einem Plus von 17,79 Prozent und der Woche vom 30. Juli 1932 mit einem Gewinn von 17,08 Prozent.

Die Tabelle zeigt die besten Wochen des bis 1918 zurückgerechneten S&P 500. Das Datum bezieht sich auf den letzten Handelstag der Woche.[23][25]

| Rang | Woche | Schlussstand in Punkten |

Veränderung in Punkten |

Veränderung in % |

|---|---|---|---|---|

| 1 | 6. Aug. 1932 | 7,22 | 1,12 | 18,36 |

| 2 | 25. Juni 1938 | 11,39 | 1,72 | 17,79 |

| 3 | 30. Juli 1932 | 6,10 | 0,89 | 17,08 |

| 4 | 22. Apr. 1933 | 7,75 | 1,09 | 16,37 |

| 5 | 11. Okt. 1974 | 71,14 | 8,80 | 14,12 |

| 6 | 13. Feb. 1932 | 8,80 | 1,08 | 13,99 |

| 7 | 24. Sep. 1932 | 8,52 | 1,02 | 13,60 |

| 8 | 10. Okt. 1931 | 10,64 | 1,27 | 13,55 |

| 9 | 27. Aug. 1932 | 8,57 | 1,01 | 13,36 |

| 10 | 18. März 1933 | 6,61 | 0,77 | 13,18 |

| 11 | 28. Nov. 2008 | 896,24 | 96,21 | 12,03 |

| 12 | 27. Mai 1933 | 9,64 | 0,98 | 11,32 |

| 13 | 9. Apr. 1938 | 10,27 | 1,01 | 10,91 |

| 14 | 16. Juli 1932 | 4,94 | 0,48 | 10,76 |

| 15 | 13. März 2009 | 756,55 | 73,17 | 10,71 |

| 16 | 27. Juni 1931 | 15,50 | 1,48 | 10,56 |

| 17 | 9. Sep. 1939 | 12,74 | 1,21 | 10,49 |

| 18 | 31. Okt. 2008 | 968,75 | 91,98 | 10,49 |

| 19 | 8. Jan. 1938 | 11,62 | 1,07 | 10,14 |

| 20 | 12. Nov. 1932 | 7,68 | 0,70 | 10,03 |

| 21 | 28. Okt. 1933 | 9,41 | 0,84 | 9,80 |

| 22 | 1. Okt. 1938 | 12,46 | 1,10 | 9,68 |

| 23 | 30. Okt. 1937 | 12,36 | 1,08 | 9,57 |

| 24 | 9. Juni 1934 | 10,22 | 0,87 | 9,30 |

| 25 | 20. Aug. 1982 | 113,02 | 9,17 | 8,83 |

| 26 | 10. Dez. 1932 | 7,03 | 0,57 | 8,82 |

| 27 | 20. Jan. 1934 | 10,94 | 0,88 | 8,75 |

| 28 | 7. Dez. 1929 | 22,73 | 1,81 | 8,65 |

| 29 | 7. Nov. 1931 | 11,37 | 0,84 | 7,98 |

| 30 | 28. Sep. 2001 | 1.040,94 | 75,14 | 7,78 |

Die schlechtesten Wochen

Die schlechteste Woche in der Geschichte des S&P 500 endete am 22. Juli 1933 mit einem Verlust von 18,47 Prozent, gefolgt von der Woche vom 10. Oktober 2008 mit einem Minus von 18,20 Prozent und der Woche vom 18. Mai 1940 mit einem Verlust von 17,37 Prozent.

Die Tabelle zeigt die schlechtesten Wochen des bis 1918 zurückgerechneten S&P 500. Das Datum bezieht sich auf den letzten Handelstag der Woche.[23][25]

| Rang | Woche | Schlussstand in Punkten |

Veränderung in Punkten |

Veränderung in % |

|---|---|---|---|---|

| 1 | 22. Juli 1933 | 9,71 | −2,20 | −18,47 |

| 2 | 10. Okt. 2008 | 899,22 | −200,01 | −18,20 |

| 3 | 18. Mai 1940 | 9,75 | −2,05 | −17,37 |

| 4 | 8. Okt. 1932 | 6,77 | −1,38 | −16,93 |

| 5 | 17. Sep. 1932 | 7,50 | −1,28 | −14,58 |

| 6 | 21. Okt. 1933 | 8,57 | −1,31 | −13,26 |

| 7 | 3. Okt. 1931 | 9,37 | −1,36 | −12,67 |

| 8 | 8. Nov. 1929 | 21,18 | −2,97 | −12,30 |

| 9 | 23. Okt. 1987 | 248,22 | −34,48 | −12,20 |

| 10 | 12. Dez. 1931 | 8,20 | −1,13 | −12,11 |

| 11 | 26. März 1938 | 9,20 | −1,21 | −11,62 |

| 12 | 21. Sep. 2001 | 965,80 | −126,74 | −11,60 |

| 13 | 24. Feb. 2020 | 2954,20 | −383,50 | −11,49 |

| 14 | 28. Mai 1932 | 4,85 | −0,62 | −11,33 |

| 15 | 9. Apr. 1932 | 6,31 | −0,79 | −11,13 |

| 16 | 14. Apr. 2000 | 1.356,56 | −159,79 | −10,54 |

| 17 | 19. Sep. 1931 | 11,07 | −1,30 | −10,51 |

| 18 | 3. Mai 1930 | 22,84 | −2,53 | −9,97 |

| 19 | 6. Nov. 1937 | 11,13 | −1,23 | −9,95 |

| 20 | 21. Juni 1930 | 19,67 | −2,13 | −9,77 |

| 21 | 25. Feb. 1933 | 5,59 | −0,60 | −9,69 |

| 22 | 3. Okt. 2008 | 1.099,23 | −114,04 | −9,40 |

| 23 | 8. Apr. 1939 | 10,18 | −1,05 | −9,35 |

| 24 | 20. Nov. 1937 | 10,83 | −1,10 | −9,22 |

| 25 | 16. Okt. 1987 | 282,70 | −28,37 | −9,12 |

| 26 | 8. Dez. 1928 | 21,92 | −2,11 | −8,78 |

| 27 | 13. Sep. 1974 | 65,20 | −6,22 | −8,71 |

| 28 | 21. Nov. 2008 | 800,03 | −73,26 | −8,39 |

| 29 | 14. Mai 1932 | 5,50 | −0,50 | −8,33 |

| 30 | 11. Okt. 1930 | 17,63 | −1,60 | −8,32 |

Die besten Monate

Der beste Monat in der Geschichte des S&P 500 war der April 1933 mit einem Gewinn von 42,22 Prozent, gefolgt vom Juli 1932 mit einem Plus von 37,70 Prozent und dem August 1932 mit einem Gewinn um 37,54 Prozent.

Die Tabelle zeigt die besten Monate des bis 1800 zurückgerechneten S&P 500.[23][26]

| Rang | Monat | Schlussstand in Punkten |

Veränderung in Punkten |

Veränderung in % |

|---|---|---|---|---|

| 1 | Apr. 1933 | 8,32 | 2,47 | 42,22 |

| 2 | Juli 1932 | 6,10 | 1,67 | 37,70 |

| 3 | Aug. 1932 | 8,39 | 2,29 | 37,54 |

| 4 | Juni 1938 | 11,56 | 2,29 | 24,70 |

| 5 | März 1858 | 1,85 | 0,27 | 17,09 |

| 6 | Dez. 1857 | 1,48 | 0,21 | 16,54 |

| 7 | Sep. 1939 | 13,02 | 1,84 | 16,46 |

| 8 | Mai 1933 | 9,64 | 1,32 | 15,87 |

| 9 | Okt. 1862 | 2,54 | 0,33 | 14,93 |

| 10 | Apr. 1938 | 9,70 | 1,20 | 14,12 |

| 11 | Juni 1931 | 14,83 | 1,81 | 13,90 |

| 12 | Jan. 1987 | 274,08 | 31,91 | 13,18 |

| 13 | Juni 1933 | 10,91 | 1,27 | 13,17 |

| 14 | Jan. 1863 | 2,97 | 0,34 | 12,93 |

| 15 | Mai 1843 | 1,85 | 0,21 | 12,80 |

| 16 | Jan. 1975 | 76,98 | 8,42 | 12,28 |

| 17 | Apr. 1834 | 2,75 | 0,30 | 12,24 |

| 18 | Nov. 1928 | 24,28 | 2,60 | 11,99 |

| 19 | Jan. 1976 | 100,86 | 10,67 | 11,83 |

| 20 | Aug. 1982 | 119,51 | 12,42 | 11,60 |

| 21 | Aug. 1933 | 11,09 | 1,14 | 11,46 |

| 22 | Feb. 1931 | 17,93 | 1,84 | 11,44 |

| 23 | Juni 1929 | 27,62 | 2,79 | 11,24 |

| 24 | Dez. 1991 | 417,09 | 41,87 | 11,16 |

| 25 | Okt. 1982 | 133,72 | 13,30 | 11,05 |

| 26 | Juli 1939 | 12,04 | 1,18 | 10,87 |

| 27 | März 1928 | 19,13 | 1,87 | 10,83 |

| 28 | Okt. 2011 | 1.253,30 | 121,88 | 10,77 |

| 29 | Aug. 1984 | 166,68 | 16,02 | 10,63 |

| 30 | Jan. 1934 | 11,17 | 1,07 | 10,59 |

Die schlechtesten Monate

Der schlechteste Monat in der Geschichte des S&P 500 war der September 1931 mit einem Verlust von 29,94 Prozent, gefolgt vom März 1938 mit einem Minus von 25,04 Prozent und dem Oktober 1857 mit einem Verlust von 24,84 Prozent.

Die Tabelle zeigt die schlechtesten Monate des bis 1800 zurückgerechneten S&P 500.[23][26]

| Rang | Monat | Schlussstand in Punkten |

Veränderung in Punkten |

Veränderung in % |

|---|---|---|---|---|

| 1 | Sep. 1931 | 9,71 | −4,15 | −29,94 |

| 2 | März 1938 | 8,50 | −2,84 | −25,04 |

| 3 | Okt. 1857 | 1,18 | −0,39 | −24,84 |

| 4 | Mai 1940 | 9,27 | −2,92 | −23,95 |

| 5 | Mai 1932 | 4,47 | −1,36 | −23,33 |

| 6 | Okt. 1987 | 251,79 | −70,04 | −21,76 |

| 7 | Mai 1861 | 1,51 | −0,39 | −20,53 |

| 8 | Apr. 1932 | 5,83 | −1,48 | −20,25 |

| 9 | Okt. 1929 | 24,15 | −6,01 | −19,93 |

| 10 | Feb. 1933 | 5,66 | −1,28 | −18,44 |

| 11 | Okt. 2008 | 968,75 | −197,61 | −16,94 |

| 12 | Juni 1930 | 20,46 | −4,03 | −16,46 |

| 13 | Sep. 1857 | 1,57 | −0,27 | −14,67 |

| 14 | Aug. 1998 | 957,28 | −163,39 | −14,58 |

| 15 | Dez. 1931 | 8,12 | −1,38 | −14,53 |

| 16 | Sep. 1937 | 13,76 | −2,28 | −14,21 |

| 17 | Okt. 1932 | 6,96 | −1,12 | −13,86 |

| 18 | Jan. 1842 | 1,69 | −0,27 | −13,78 |

| 19 | Mai 1931 | 13,02 | −2,07 | −13,72 |

| 20 | Dez. 1860 | 1,72 | −0,27 | −13,57 |

| 21 | März 1939 | 10,98 | −1,72 | −13,54 |

| 22 | Nov. 1929 | 20,92 | −3,23 | −13,37 |

| 23 | Sep. 1930 | 18,59 | −2,78 | −13,01 |

| 24 | Sep. 1974 | 63,54 | −8,61 | −11,93 |

| 25 | März 1932 | 7,31 | −0,98 | −11,82 |

| 26 | Juli 1934 | 8,68 | −1,13 | −11,52 |

| 27 | Nov. 1973 | 95,96 | −12,33 | −11,39 |

| 28 | Sep. 1933 | 9,83 | −1,26 | −11,36 |

| 29 | Sep. 2002 | 815,28 | −100,79 | −11,00 |

| 30 | Feb. 2009 | 735,09 | −90,79 | −10,99 |

Jährliche Entwicklung

Das beste Jahr in der Geschichte des S&P 500 war 1862 mit einem Gewinn von 55,62 Prozent, gefolgt von 1933 mit einem Plus von 46,59 Prozent und 1843 mit einem Gewinn von 45,63 Prozent. Das schlechteste Jahr in der Geschichte des Aktienindex war 1931 mit einem Verlust von 47,07 Prozent, gefolgt von 1937 mit einem Minus von 38,59 Prozent und 2008 mit einem Verlust von 38,49 Prozent.

Die Tabelle zeigt die jährliche Entwicklung des bis 1800 zurückgerechneten S&P 500.[27][28]

| Jahr | Schlussstand in Punkten |

Veränderung in Punkten |

Veränderung in % |

|---|---|---|---|

| 1800 | 2,74 | ||

| 1801 | 2,93 | 0,19 | 6,93 |

| 1802 | 3,20 | 0,27 | 9,22 |

| 1803 | 2,89 | −0,31 | −9,69 |

| 1804 | 2,77 | −0,12 | −4,15 |

| 1805 | 2,65 | −0,12 | −4,33 |

| 1806 | 2,77 | 0,12 | 4,53 |

| 1807 | 2,89 | 0,12 | 4,33 |

| 1808 | 2,89 | 0,00 | 0,00 |

| 1809 | 2,92 | 0,03 | 1,04 |

| 1810 | 2,86 | −0,06 | −2,05 |

| 1811 | 2,65 | −0,21 | −7,34 |

| 1812 | 2,74 | 0,09 | 3,40 |

| 1813 | 2,77 | 0,03 | 1,09 |

| 1814 | 2,31 | −0,46 | −16,61 |

| 1815 | 2,37 | 0,06 | 2,60 |

| 1816 | 2,28 | −0,09 | −3,78 |

| 1817 | 2,55 | 0,27 | 11,84 |

| 1818 | 2,47 | −0,08 | −3,14 |

| 1819 | 2,28 | −0,19 | −7,69 |

| 1820 | 2,39 | 0,11 | 4,82 |

| 1821 | 2,54 | 0,15 | 6,28 |

| 1822 | 2,42 | −0,12 | −4,72 |

| 1823 | 2,42 | 0,00 | 0,00 |

| 1824 | 2,54 | 0,12 | 4,96 |

| 1825 | 2,39 | −0,15 | −5,91 |

| 1826 | 2,39 | 0,00 | 0,00 |

| 1827 | 2,32 | −0,07 | −2,93 |

| 1828 | 2,32 | 0,00 | 0,00 |

| 1829 | 2,29 | −0,03 | −1,29 |

| 1830 | 2,46 | 0,17 | 7,42 |

| 1831 | 2,54 | 0,08 | 3,25 |

| 1832 | 2,66 | 0,12 | 4,72 |

| 1833 | 2,64 | −0,02 | −0,75 |

| 1834 | 2,98 | 0,34 | 12,88 |

| 1835 | 3,07 | 0,09 | 3,02 |

| 1836 | 2,71 | −0,36 | −11,73 |

| 1837 | 2,40 | −0,31 | −11,44 |

| 1838 | 2,44 | 0,04 | 1,67 |

| 1839 | 2,14 | −0,30 | −12,30 |

| 1840 | 2,26 | 0,12 | 5,61 |

| 1841 | 1,96 | −0,30 | −13,27 |

| 1842 | 1,60 | −0,36 | −18,37 |

| 1843 | 2,33 | 0,73 | 45,63 |

| 1844 | 2,69 | 0,36 | 15,45 |

| 1845 | 2,90 | 0,21 | 7,81 |

| 1846 | 2,48 | −0,42 | −14,48 |

| 1847 | 2,51 | 0,03 | 1,21 |

| 1848 | 2,42 | −0,09 | −3,59 |

| 1849 | 2,42 | 0,00 | 0,00 |

| 1850 | 2,87 | 0,45 | 18,60 |

| 1851 | 2,78 | −0,09 | −3,14 |

| 1852 | 3,33 | 0,55 | 19,78 |

| 1853 | 2,90 | −0,43 | −12,91 |

| 1854 | 2,03 | −0,87 | −30,00 |

| 1855 | 2,06 | 0,03 | 1,48 |

| 1856 | 2,15 | 0,09 | 4,37 |

| 1857 | 1,48 | −0,67 | −31,16 |

| 1858 | 1,69 | 0,21 | 14,19 |

| 1859 | 1,51 | −0,18 | −10,65 |

| 1860 | 1,72 | 0,21 | 13,91 |

| 1861 | 1,69 | −0,03 | −1,74 |

| 1862 | 2,63 | 0,94 | 55,62 |

| 1863 | 3,63 | 1,00 | 38,02 |

| 1864 | 3,87 | 0,24 | 6,61 |

| 1865 | 3,54 | −0,33 | 8,53 |

| 1866 | 3,67 | 0,13 | 3,67 |

| 1867 | 3,72 | 0,05 | 1,36 |

| 1868 | 4,12 | 0,40 | 10,75 |

| 1869 | 4,20 | 0,08 | 1,94 |

| 1870 | 4,43 | 0,23 | 5,48 |

| 1871 | 4,75 | 0,32 | 7,22 |

| 1872 | 5,07 | 0,32 | 6,74 |

| 1873 | 4,43 | −0,64 | −12,62 |

| 1874 | 4,55 | 0,12 | 2,71 |

| 1875 | 4,36 | −0,19 | −4,18 |

| 1876 | 3,58 | −0,78 | −17,89 |

| 1877 | 3,25 | −0,33 | −9,22 |

| 1878 | 3,44 | 0,19 | 5,85 |

| 1879 | 4,92 | 1,48 | 43,02 |

| 1880 | 5,84 | 0,92 | 18,70 |

| 1881 | 6,02 | 0,18 | 3,08 |

| 1882 | 5,84 | −0,18 | −2,99 |

| 1883 | 5,35 | −0,49 | −8,39 |

| 1884 | 4,34 | −1,01 | −18,88 |

| 1885 | 5,20 | 0,86 | 19,82 |

| 1886 | 5,64 | 0,44 | 8,46 |

| 1887 | 5,27 | −0,37 | −6,56 |

| 1888 | 5,14 | −0,13 | −2,47 |

| 1889 | 5,32 | 0,18 | 3,50 |

| 1890 | 4,60 | −0,72 | −13,53 |

| 1891 | 5,41 | 0,81 | 17,61 |

| 1892 | 5,51 | 0,10 | 1,85 |

| 1893 | 4,41 | −1,10 | −19,96 |

| 1894 | 4,30 | −0,11 | −2,49 |

| 1895 | 4,32 | 0,02 | 0,47 |

| 1896 | 4,22 | −0,10 | −2,31 |

| 1897 | 4,75 | 0,53 | 12,56 |

| 1898 | 5,65 | 0,90 | 18,95 |

| 1899 | 6,02 | 0,37 | 6,55 |

| 1900 | 6,87 | 0,85 | 14,12 |

| 1901 | 7,95 | 1,08 | 15,72 |

| 1902 | 8,05 | 0,10 | 1,26 |

| 1903 | 6,57 | −1,48 | −18,39 |

| 1904 | 8,25 | 1,68 | 25,57 |

| 1905 | 9,54 | 1,29 | 15,64 |

| 1906 | 9,84 | 0,30 | 3,14 |

| 1907 | 6,57 | −3,27 | −33,23 |

| 1908 | 9,03 | 2,46 | 37,44 |

| 1909 | 10,30 | 1,27 | 14,06 |

| 1910 | 9,05 | −1,25 | −12,14 |

| 1911 | 9,11 | 0,06 | 0,66 |

| 1912 | 9,38 | 0,27 | 2,96 |

| 1913 | 8,04 | −1,34 | −14,29 |

| 1914 | 7,35 | −0,69 | −8,58 |

| 1915 | 9,48 | 2,13 | 28,98 |

| 1916 | 9,80 | 0,32 | 3,38 |

| 1917 | 6,80 | −3,00 | −30,61 |

| 1918 | 7,92 | 1,12 | 16,47 |

| 1919 | 9,02 | 1,10 | 13,89 |

| 1920 | 6,81 | −2,21 | −24,50 |

| 1921 | 7,32 | 0,51 | 7,49 |

| 1922 | 8,85 | 1,21 | 16,54 |

| 1923 | 8,72 | −0,13 | −1,47 |

| 1924 | 10,35 | 1,63 | 18,69 |

| 1925 | 12,76 | 2,41 | 23,29 |

| 1926 | 13,49 | 0,73 | 5,72 |

| 1927 | 17,66 | 4,17 | 30,91 |

| 1928 | 24,35 | 6,69 | 37,88 |

| 1929 | 21,45 | −2,90 | −11,91 |

| 1930 | 15,34 | −6,11 | −28,48 |

| 1931 | 8,12 | −7,22 | −47,07 |

| 1932 | 6,89 | −1,23 | −15,15 |

| 1933 | 10,10 | 3,21 | 46,59 |

| 1934 | 9,50 | −0,60 | −5,94 |

| 1935 | 13,43 | 3,93 | 41,37 |

| 1936 | 17,18 | 3,75 | 27,92 |

| 1937 | 10,55 | −6,63 | −38,59 |

| 1938 | 13,21 | 2,66 | 25,21 |

| 1939 | 12,49 | −0,72 | −5,45 |

| 1940 | 10,58 | −1,91 | −15,29 |

| 1941 | 8,69 | −1,89 | −17,86 |

| 1942 | 9,77 | 1,08 | 12,43 |

| 1943 | 11,67 | 1,90 | 19,45 |

| 1944 | 13,28 | 1,61 | 13,80 |

| 1945 | 17,36 | 4,08 | 30,72 |

| 1946 | 15,30 | −2,06 | −11,86 |

| 1947 | 15,30 | 0,00 | 0,00 |

| 1948 | 15,20 | −0,10 | −0,65 |

| 1949 | 16,76 | 1,56 | 10,26 |

| 1950 | 20,41 | 3,65 | 21,78 |

| 1951 | 23,77 | 3,36 | 16,46 |

| 1952 | 26,57 | 2,80 | 11,78 |

| 1953 | 24,81 | −1,76 | −6,62 |

| 1954 | 35,98 | 11,17 | 45,02 |

| 1955 | 45,48 | 9,50 | 26,40 |

| 1956 | 46,67 | 1,19 | 2,62 |

| 1957 | 39,99 | −6,68 | −14,31 |

| 1958 | 55,21 | 15,22 | 38,06 |

| 1959 | 59,89 | 4,68 | 8,48 |

| 1960 | 58,11 | −1,78 | −2,97 |

| 1961 | 71,55 | 13,44 | 23,13 |

| 1962 | 63,10 | −8,45 | −11,81 |

| 1963 | 75,02 | 11,92 | 18,89 |

| 1964 | 84,75 | 9,73 | 12,97 |

| 1965 | 92,43 | 7,68 | 9,07 |

| 1966 | 80,33 | −12,10 | −13,09 |

| 1967 | 96,47 | 16,14 | 20,09 |

| 1968 | 103,86 | 7,39 | 7,66 |

| 1969 | 92,06 | −11,80 | −11,36 |

| 1970 | 92,15 | 0,09 | 0,10 |

| 1971 | 102,09 | 9,94 | 10,79 |

| 1972 | 118,05 | 15,96 | 15,63 |

| 1973 | 97,55 | −20,50 | −17,37 |

| 1974 | 68,56 | −28,99 | −29,72 |

| 1975 | 90,19 | 21,63 | 31,55 |

| 1976 | 107,46 | 17,27 | 19,15 |

| 1977 | 95,10 | −12,36 | −11,50 |

| 1978 | 96,73 | 1,63 | 1,71 |

| 1979 | 107,94 | 11,21 | 11,59 |

| 1980 | 135,75 | 27,81 | 25,77 |

| 1981 | 122,55 | −13,20 | −9,73 |

| 1982 | 140,64 | 18,09 | 14,76 |

| 1983 | 164,93 | 24,29 | 17,27 |

| 1984 | 167,24 | 2,31 | 1,40 |

| 1985 | 211,28 | 44,04 | 26,33 |

| 1986 | 242,17 | 30,89 | 14,62 |

| 1987 | 247,08 | 4,91 | 2,03 |

| 1988 | 277,72 | 30,64 | 12,40 |

| 1989 | 353,40 | 75,68 | 27,25 |

| 1990 | 330,22 | −23,18 | −6,56 |

| 1991 | 417,09 | 86,87 | 26,31 |

| 1992 | 435,71 | 18,62 | 4,46 |

| 1993 | 466,45 | 30,74 | 7,06 |

| 1994 | 459,27 | −7,18 | −1,54 |

| 1995 | 615,93 | 156,66 | 34,11 |

| 1996 | 740,74 | 124,81 | 20,26 |

| 1997 | 970,43 | 229,69 | 31,01 |

| 1998 | 1.229,23 | 258,80 | 26,67 |

| 1999 | 1.469,25 | 240,02 | 19,53 |

| 2000 | 1.320,28 | −148,97 | −10,14 |

| 2001 | 1.148,08 | −172,20 | −13,04 |

| 2002 | 879,82 | −268,26 | −23,37 |

| 2003 | 1.111,92 | 232,10 | 26,38 |

| 2004 | 1.211,92 | 100,00 | 8,99 |

| 2005 | 1.248,29 | 36,37 | 3,00 |

| 2006 | 1.418,30 | 170,01 | 13,62 |

| 2007 | 1.468,36 | 50,06 | 3,53 |

| 2008 | 903,25 | −565,11 | −38,49 |

| 2009 | 1.115,10 | 211,85 | 23,45 |

| 2010 | 1.257,64 | 142,54 | 12,78 |

| 2011 | 1.257,60 | −0,04 | 0,00 |

| 2012 | 1.426,19 | 168,59 | 13,41 |

| 2013 | 1.848,36 | 422,17 | 29,60 |

| 2014 | 2.058,90 | 210,54 | 11,39 |

| 2015 | 2.043,94 | −14,96 | −0,73 |

| 2016 | 2.238,83 | 194,89 | 9,54 |

| 2017 | 2.673,61 | 434,78 | 19,42 |

| 2018 | 2.506,85 | −166,76 | −6,24 |

| 2019 | 3.230,78 | 723,93 | 28,88 |

| 2020 | 3.756,07 | 525,29 | 16,26 |

| 2021 | 4.766,18 | 1.010,11 | 26,89 |

| 2022 | 3.839,50 | −926,68 | −19,44 |

| 2023 | 4.769,83 | 930,33 | 24,23 |

Bullenmärkte

Der längste Bullenmarkt des S&P 500 dauerte zwischen 1990 und 1998 insgesamt 2.836 Tage. Der Bullenmarkt mit dem größten Gewinn ereignete sich ebenfalls zwischen 1990 und 1998. Investoren gewannen in dieser Zeit mit Aktien 301,7 Prozent. Seit 1929 gab es nach einer Studie des US-amerikanischen Analysehauses Ned Davis Research 28 zyklische Bullenmärkte mit einer durchschnittlichen Dauer von 721 Tagen. Der durchschnittliche Gewinn lag bei 78,8 Prozent.

Bullenmärkte sind nach einer Definition von Ned Davis Research Kursgewinne des S&P 500 von mindestens 30 Prozent nach Ablauf von 50 Tagen, ein Anstieg des Index um 13 Prozent nach Ablauf von 155 Tagen oder ein 30-Prozent-Reversal im geometrischen Value Line Composite Index seit 1965.[29]

| Anfang | Schlussstand in Punkten |

Ende | Schlussstand in Punkten |

Veränderung in % |

Tage |

|---|---|---|---|---|---|

| 13. Nov. 1929 | 17,66 | 10. Apr. 1930 | 25,92 | 46,8 | 148 |

| 1. Juni 1932 | 4,40 | 7. Sep. 1932 | 9,31 | 111,6 | 98 |

| 27. Feb. 1933 | 5,53 | 6. Feb. 1934 | 11,82 | 113,7 | 344 |

| 14. März 1935 | 8,06 | 6. März 1937 | 16,68 | 106,9 | 723 |

| 31. März 1938 | 8,50 | 9. Nov. 1938 | 13,79 | 62,2 | 223 |

| 8. Apr. 1939 | 10,18 | 25. Okt. 1939 | 13,21 | 29,8 | 200 |

| 28. Apr. 1942 | 7,47 | 29. Mai 1946 | 19,25 | 157,7 | 1.492 |

| 17. Mai 1947 | 13,71 | 15. Juni 1948 | 17,06 | 24,4 | 395 |

| 13. Juni 1949 | 13,55 | 5. Jan. 1953 | 26,66 | 96,8 | 1.302 |

| 14. Sep. 1953 | 22,71 | 2. Aug. 1956 | 49,74 | 119,0 | 1.053 |

| 22. Okt. 1957 | 38,98 | 3. Aug. 1959 | 60,71 | 55,7 | 650 |

| 25. Okt. 1960 | 52,30 | 12. Dez. 1961 | 72,64 | 38,9 | 413 |

| 26. Juni 1962 | 52,32 | 9. Feb. 1966 | 94,06 | 79,8 | 1.324 |

| 7. Okt. 1966 | 73,20 | 29. Nov. 1968 | 108,37 | 48,0 | 784 |

| 26. Mai 1970 | 69,29 | 28. Apr. 1971 | 104,77 | 51,2 | 337 |

| 23. Nov. 1971 | 90,16 | 11. Jan. 1973 | 120,24 | 33,4 | 415 |

| 3. Okt. 1974 | 62,28 | 21. Sep. 1976 | 107,83 | 73,1 | 719 |

| 6. März 1978 | 86,90 | 12. Sep. 1978 | 106,99 | 23,1 | 190 |

| 27. März 1980 | 98,22 | 28. Nov. 1980 | 140,52 | 43,1 | 246 |

| 12. Aug. 1982 | 102,42 | 10. Okt. 1983 | 172,65 | 68,6 | 424 |

| 24. Juli 1984 | 147,82 | 25. Aug. 1987 | 336,77 | 127,8 | 1127 |

| 4. Dez. 1987 | 223,92 | 16. Juli 1990 | 368,95 | 64,8 | 955 |

| 11. Okt. 1990 | 295,46 | 17. Juli 1998 | 1.186,75 | 301,7 | 2.836 |

| 31. Aug. 1998 | 957,28 | 24. März 2000 | 1.527,46 | 59,6 | 571 |

| 21. Sep. 2001 | 965,80 | 4. Jan. 2002 | 1.172,51 | 21,4 | 105 |

| 9. Okt. 2002 | 776,76 | 9. Okt. 2007 | 1.565,15 | 101,5 | 1.826 |

| 9. März 2009 | 676,53 | 29. Apr. 2011 | 1.363,61 | 101,6 | 781 |

| 3. Okt. 2011 | 1.099,23 | 19. Mai 2015 | 1.324 | ||

| 11. Feb. 2016 | 1.851,86 | 2974 |

Bärenmärkte

Der längste Bärenmarkt des S&P 500 dauerte zwischen 1939 und 1942 insgesamt 916 Tage. Der Bärenmarkt mit dem größten Verlust ereignete sich zwischen 1930 und 1932. Investoren verloren in dieser Zeit mit Aktien 83,0 Prozent. Seit 1929 gab es nach einer Studie des US-amerikanischen Analysehauses Ned Davis Research 29 zyklische Bärenmärkte mit einer durchschnittlichen Dauer von 382 Tagen. Der durchschnittliche Verlust lag bei 29,4 Prozent.

Bärenmärkte sind nach einer Definition von Ned Davis Research Kursverluste des S&P 500 von mindestens 30 Prozent nach Ablauf von 50 Tagen, ein Rückgang des Index um 13 Prozent nach Ablauf von 145 Tagen oder ein 30-Prozent-Reversal im geometrischen Value Line Composite Index seit 1965.[29]

| Anfang | Schlussstand in Punkten |

Ende | Schlussstand in Punkten |

Veränderung in % |

Tage |

|---|---|---|---|---|---|

| 16. Sep. 1929 | 31,86 | 13. Nov. 1929 | 17,66 | −44,6 | 58 |

| 10. Apr. 1930 | 25,92 | 1. Juni 1932 | 4,40 | −83,0 | 783 |

| 7. Sep. 1932 | 9,31 | 27. Feb. 1933 | 5,53 | −40,6 | 173 |

| 6. Feb. 1934 | 11,82 | 14. März 1935 | 8,06 | −31,8 | 401 |

| 6. März 1937 | 16,68 | 31. März 1938 | 8,50 | −49,0 | 390 |

| 9. Nov. 1938 | 13,79 | 8. Apr. 1939 | 10,18 | −26,2 | 150 |

| 25. Okt. 1939 | 13,21 | 28. Apr. 1942 | 7,47 | −43,5 | 916 |

| 29. Mai 1946 | 19,25 | 17. Mai 1947 | 13,71 | −28,8 | 353 |

| 15. Juni 1948 | 17,06 | 13. Juni 1949 | 13,55 | −20,6 | 363 |

| 5. Jan. 1953 | 26,66 | 14. Sep. 1953 | 22,71 | −14,8 | 252 |

| 2. Aug. 1956 | 49,74 | 22. Okt. 1957 | 38,98 | −21,6 | 446 |

| 3. Aug. 1959 | 60,71 | 25. Okt. 1960 | 52,30 | −13,9 | 449 |

| 12. Dez. 1961 | 72,64 | 26. Juni 1962 | 52,32 | −28,0 | 196 |

| 9. Feb. 1966 | 94,06 | 7. Okt. 1966 | 73,20 | −22,2 | 240 |

| 29. Nov. 1968 | 108,37 | 26. Mai 1970 | 69,29 | −36,1 | 543 |

| 28. Apr. 1971 | 104,77 | 23. Nov. 1971 | 90,16 | −13,9 | 209 |

| 11. Jan. 1973 | 120,24 | 3. Okt. 1974 | 62,28 | −48,2 | 630 |

| 21. Sep. 1976 | 107,83 | 6. März 1978 | 86,90 | −19,4 | 531 |

| 12. Sep. 1978 | 106,99 | 27. März 1980 | 98,22 | −8,2 | 562 |

| 28. Nov. 1980 | 140,52 | 12. Aug. 1982 | 102,42 | −27,1 | 622 |

| 10. Okt. 1983 | 172,65 | 24. Juli 1984 | 147,82 | −14,4 | 288 |

| 25. Aug. 1987 | 336,77 | 4. Dez. 1987 | 223,92 | −33,5 | 101 |

| 16. Juli 1990 | 368,95 | 11. Okt. 1990 | 295,46 | −19,9 | 87 |

| 17. Juli 1998 | 1.186,75 | 31. Aug. 1998 | 957,28 | −19,3 | 45 |

| 14. März 2000 | 1.527,46 | 21. Sep. 2001 | 965,80 | −36,8 | 546 |

| 4. Jan. 2002 | 1.172,51 | 9. Okt. 2002 | 776,76 | −33,8 | 278 |

| 9. Okt. 2007 | 1.565,15 | 9. März 2009 | 676,53 | −56,8 | 517 |

| 29. Apr. 2011 | 1.363,61 | 3. Okt. 2011 | 1.099,23 | −19,4 | 157 |

| 20. Mai 2015 | 2.134,72 | 11. Feb. 2016 | 1.851,86 | −13,3 | 267 |

Unternehmen

Gewinnentwicklung

Standard & Poor’s veröffentlicht seit 1988 zwei verschiedene Angaben zum Gewinn – die sogenannten „Operating Earnings“ (Gewinne aus dem operativen Geschäft) und „Reported Earnings“ (Gewinne nach Steuern, Zinsen und Abschreibungen nach US-GAAP). Vorher wurde nur der ausgewiesene Gewinn angegeben.

Der operative Gewinn (Operating Earning) soll die nachhaltige Ertragskraft eines Unternehmens darstellen. Da der Begriff ungeschützt ist, gibt es viele Definitionen. Beim ausgewiesenen Gewinn (Reported Earning) wird das Jahresergebnis um nicht fortgeführte Aktivitäten bereinigt. Außerordentliche Ergebniskomponenten werden ausgelassen.

Die folgende Tabelle zeigt den Indexstand, die Gewinne in US-Dollar pro Aktie sowie das KGV auf Basis der Ergebnisse der letzten zwölf Monate.[30] Bei allen Daten ist zu beachten, dass diese sich auf die nominalen Preise in US-Dollar des jeweiligen Erhebungszeitraumes beziehen, also nicht inflationsbereinigt sind.

| Datum | Indexstand | Operativer Gewinn pro Aktie in USD |

KGV | Ausgewiesener Gewinn pro Aktie in USD |

KGV |

|---|---|---|---|---|---|

| 31. Dez. 1988 | 277,72 | 24,12 | 11,51 | 23,75 | 11,69 |

| 31. Dez. 1989 | 353,40 | 24,32 | 14,53 | 22,87 | 15,45 |

| 31. Dez. 1990 | 330,22 | 22,65 | 14,58 | 21,34 | 15,47 |

| 31. Dez. 1991 | 417,09 | 19,30 | 21,61 | 15,97 | 26,12 |

| 31. Dez. 1992 | 435,71 | 20,87 | 20,88 | 19,09 | 22,82 |

| 31. Dez. 1993 | 466,45 | 26,90 | 17,34 | 21,89 | 21,31 |

| 31. Dez. 1994 | 459,27 | 31,75 | 14,47 | 30,60 | 15,01 |

| 31. Dez. 1995 | 615,93 | 37,70 | 16,34 | 33,96 | 18,14 |

| 31. Dez. 1996 | 740,74 | 40,63 | 18,23 | 38,73 | 19,13 |

| 31. Dez. 1997 | 970,43 | 44,01 | 22,05 | 39,72 | 24,43 |

| 31. Dez. 1998 | 1.229,23 | 44,27 | 27,77 | 37,71 | 32,60 |

| 31. Dez. 1999 | 1.469,25 | 51,68 | 28,43 | 48,17 | 30,50 |

| 31. Dez. 2000 | 1.320,28 | 56,13 | 23,52 | 50,00 | 26,41 |

| 31. Dez. 2001 | 1.148,08 | 38,85 | 29,55 | 24,69 | 46,50 |

| 31. Dez. 2002 | 879,82 | 46,04 | 19,11 | 27,59 | 31,89 |

| 31. Dez. 2003 | 1.111,92 | 54,69 | 20,33 | 48,74 | 22,81 |

| 31. Dez. 2004 | 1.211,92 | 67,68 | 17,91 | 58,55 | 20,70 |

| 31. Dez. 2005 | 1.248,29 | 76,45 | 16,33 | 69,93 | 17,85 |

| 31. Dez. 2006 | 1.418,30 | 87,72 | 16,17 | 81,51 | 17,40 |

| 31. Dez. 2007 | 1.468,36 | 82,54 | 17,79 | 66,18 | 22,19 |

| 31. Dez. 2008 | 903,25 | 49,51 | 18,24 | 14,88 | 60,70 |

| 31. Dez. 2009 | 1.115,10 | 56,86 | 19,61 | 50,97 | 21,88 |

| 31. Dez. 2010 | 1.257,64 | 83,77 | 15,01 | 77,35 | 16,26 |

| 31. Dez. 2011 | 1.257,60 | 96,44 | 13,04 | 86,95 | 14,46 |

Quartale mit höchstem und niedrigstem KGV

Die Tabelle zeigt die Quartale mit dem höchsten und niedrigsten KGV des S&P 500 seit 1936. Alle Angaben basieren auf den Ergebnissen der letzten zwölf Monate nach US-GAAP (Reported Earnings).[20]

|

|

Dividendenentwicklung

Die Tabelle zeigt den Indexstand des S&P 500, den ausgewiesenen Gewinn pro Aktie, die Dividende in US-Dollar pro Aktie, die Dividenden-Auszahlungsrate in Prozent und die Rendite auf Basis der letzten zwölf Monate in Prozent.[31] Zum Vergleich ist die Rendite der zehnjährigen US-Staatsanleihen[32] und die Inflationsrate[33] aufgeführt.

Die Dividende in Prozent des Gewinns (beispielsweise nach Steuern) zeigt die Auszahlungsrate; eine Auszahlungsrate von mehr als 100 Prozent können Unternehmen nicht lange durchhalten – eine Dividendensenkung ist dann zu erwarten. Die höchste Auszahlungsrate für die Unternehmen im S&P 500 seit 1977 wurde 2002 mit 142 Prozent ermittelt.

| Datum | Indexstand | Ausgewiesener Gewinn pro Aktie in USD |

Dividende pro Aktie in USD |

Auszahlungs- rate in % |

Dividenden- rendite in % |

Rendite zehnjähriger Staatsanleihen in % |

Inflations- rate in % |

|---|---|---|---|---|---|---|---|

| 31. Dez. 1977 | 95,10 | 2,80 | 1,30 | 46,43 | 4,91 | 7,78 | 6,70 |

| 31. Dez. 1978 | 96,11 | 3,56 | 1,35 | 37,92 | 5,28 | 9,15 | 9,02 |

| 31. Dez. 1979 | 107,94 | 3,79 | 1,49 | 39,31 | 5,23 | 10,33 | 13,29 |

| 31. Dez. 1980 | 135,76 | 3,97 | 1,58 | 39,80 | 4,54 | 12,43 | 12,52 |

| 31. Dez. 1981 | 122,55 | 4,06 | 1,69 | 41,63 | 5,41 | 13,98 | 8,92 |

| 31. Dez. 1982 | 140,64 | 3,14 | 1,71 | 54,46 | 4,88 | 10,36 | 3,83 |

| 31. Dez. 1983 | 164,93 | 3,87 | 1,70 | 43,93 | 4,24 | 11,82 | 3,79 |

| 31. Dez. 1984 | 167,24 | 3,95 | 1,95 | 49,37 | 4,50 | 11,55 | 3,95 |

| 31. Dez. 1985 | 211,28 | 3,33 | 2,01 | 60,36 | 3,74 | 9,00 | 3,80 |

| 31. Dez. 1986 | 242,17 | 2,96 | 2,06 | 69,59 | 3,42 | 7,23 | 1,10 |

| 31. Dez. 1987 | 247,08 | 4,60 | 2,21 | 48,04 | 3,57 | 8,83 | 4,43 |

| 31. Dez. 1988 | 277,72 | 5,62 | 2,48 | 44,13 | 3,50 | 9,14 | 4,42 |

| 31. Dez. 1989 | 353,40 | 4,80 | 2,86 | 59,58 | 3,13 | 7,93 | 4,65 |

| 31. Dez. 1990 | 330,22 | 4,40 | 3,12 | 70,91 | 3,66 | 8,08 | 6,11 |

| 31. Dez. 1991 | 417,09 | 2,55 | 3,04 | 119,22 | 2,93 | 6,71 | 3,06 |

| 31. Dez. 1992 | 435,71 | 3,60 | 3,03 | 84,17 | 2,84 | 6,70 | 2,90 |

| 31. Dez. 1993 | 466,45 | 5,08 | 3,09 | 60,83 | 2,70 | 5,83 | 2,75 |

| 31. Dez. 1994 | 459,27 | 8,35 | 3,34 | 40,00 | 2,87 | 7,84 | 2,67 |

| 31. Dez. 1995 | 615,93 | 7,13 | 3,55 | 49,79 | 2,24 | 5,58 | 2,54 |

| 31. Dez. 1996 | 740,74 | 9,86 | 3,79 | 38,44 | 2,01 | 6,43 | 3,32 |

| 31. Dez. 1997 | 970,43 | 8,94 | 3,95 | 44,18 | 1,60 | 5,75 | 1,70 |

| 31. Dez. 1998 | 1.229,23 | 8,56 | 4,00 | 46,73 | 1,32 | 4,65 | 1,61 |

| 31. Dez. 1999 | 1.469,25 | 12,77 | 4,05 | 31,71 | 1,14 | 6,45 | 2,68 |

| 31. Dez. 2000 | 1.320,28 | 9,07 | 3,98 | 43,88 | 1,23 | 5,12 | 3,39 |

| 31. Dez. 2001 | 1.148,08 | 5,45 | 3,98 | 73,03 | 1,37 | 5,07 | 1,55 |

| 31. Dez. 2002 | 879,82 | 3,00 | 4,26 | 141,87 | 1,83 | 3,83 | 2,38 |

| 31. Dez. 2003 | 1.111,92 | 13,16 | 5,06 | 38,41 | 1,56 | 4,27 | 1,88 |

| 31. Dez. 2004 | 1.211,92 | 13,94 | 5,33 | 38,26 | 1,60 | 4,24 | 3,26 |

| 31. Dez. 2005 | 1.248,29 | 17,30 | 6,08 | 35,14 | 1,78 | 4,39 | 3,42 |

| 31. Dez. 2006 | 1.418,30 | 20,24 | 6,86 | 33,91 | 1,75 | 4,71 | 2,54 |

| 31. Dez. 2007 | 1.468,36 | 7,82 | 7,62 | 97,46 | 1,89 | 4,04 | 4,08 |

| 31. Dez. 2008 | 903,25 | −23,25 | 7,15 | −30,77 | 3,14 | 2,25 | 0,09 |

| 31. Dez. 2009 | 1.115,10 | 15,18 | 5,66 | 37,29 | 2,01 | 3,85 | 2,72 |

| 31. Dez. 2010 | 1.257,64 | 20,67 | 6,03 | 29,19 | 1,81 | 3,30 | 1,50 |

| 31. Dez. 2011 | 1.257,60 | 20,64 | 7,28 | 35,26 | 2,10 | 1,89 | 2,96 |

Zusammensetzung

Die Tabelle enthält die 125 größten Werte des S&P 500 (Stand: 18. November 2022).[34]

| Rang | Name | Branche | Logo | Indexgewichtung in % |

|---|---|---|---|---|

| 1 | Apple | Technologie | 7,13 | |

| 2 | Microsoft | Software / Technologie | 5,96 | |

| 3 | Amazon | Einzelhandel | 3,40 | |

| 4 | Tesla, Inc. | Automobilindustrie | 2,19 | |

| 5 | Alphabet Inc. (A) | Medien | 2,00 | |

| 6 | Alphabet Inc. (C) | Medien | 1,85 | |

| 7 | Berkshire Hathaway (B) | Beteiligungsgesellschaft | 1,53 | |

| 8 | UnitedHealth | Versicherungen | 1,45 | |

| 9 | Nvidia | Mikroelektronik | 1,34 | |

| 10 | Johnson & Johnson | Pharmazie und Konsumgüter | 1,31 | |

| 11 | ExxonMobil | Öl und Gas | 1,14 | |

| 12 | Meta Platforms (A) | Medien | 1,06 | |

| 13 | Procter & Gamble | Konsumgüter | 0,98 | |

| 14 | Visa Inc. (A) | Kreditkartensystem | 0,98 | |

| 15 | JPMorgan Chase | Banken | 0,95 | |

| 16 | Chevron Corporation | Öl und Gas | 0,90 | |

| 17 | The Home Depot | Einzelhandel | 0,90 | |

| 18 | Mastercard (A) | Kreditkartensystem | 0,87 | |

| 19 | Pfizer | Pharmazie | 0,80 | |

| 20 | Eli Lilly and Company | Pharmazie | 0,73 | |

| 21 | The Coca-Cola Company | Getränke | 0,72 | |

| 22 | AbbVie | Biotechnologie | 0,71 | |

| 23 | PepsiCo | Getränke | 0,70 | |

| 24 | Costco Wholesale | Großhandel | 0,69 | |

| 25 | Bank of America | Banken | 0,67 | |

| 26 | Thermo Fisher Scientific | Laborausstatter | 0,66 | |

| 27 | Merck & Co. | Pharmazie | 0,64 | |

| 28 | Broadcom Inc. | Halbleiter | 0,62 | |

| 29 | Adobe Inc. | Software | 0,56 | |

| 30 | McDonald’s | Systemgastronomie | 0,56 | |

| 31 | Accenture (A) | Unternehmensberatung | 0,55 | |

| 32 | The Walt Disney Company | Medien | 0,55 | |

| 33 | Verizon Communications | Telekommunikation | 0,55 | |

| 34 | Abbott Laboratories | Pharmazie | 0,55 | |

| 35 | Cisco Systems | Telekommunikation | 0,54 | |

| 36 | Walmart | Einzelhandel | 0,54 | |

| 37 | Danaher Corporation | Mischkonzern | 0,53 | |

| 38 | Salesforce | Cloud-Systeme | 0,52 | |

| 39 | Comcast (A) | Medien | 0,48 | |

| 40 | NextEra Energy | Versorger | 0,48 | |

| 41 | Qualcomm | Halbleiter | 0,47 | |

| 42 | Texas Instruments | Halbleiter | 0,47 | |

| 43 | Wells Fargo | Banken | 0,47 | |

| 44 | AMD | Halbleiter | 0,46 | |

| 45 | Bristol-Myers Squibb | Pharmazie | 0,45 | |

| 46 | Philip Morris International | Tabak | 0,44 | |

| 47 | Linde plc | Anlagenbau | 0,43 | |

| 48 | Intel | Halbleiter | 0,42 | |

| 49 | Nike (B) | Sportartikel | 0,41 | |

| 50 | United Parcel Service (B) | Logistik | 0,41 | |

| 51 | Union Pacific Corporation | Transport | 0,40 | |

| 52 | Raytheon Technologies | Rüstung | 0,40 | |

| 53 | AT&T | Telekommunikation | 0,38 | |

| 54 | Amgen | Biotechnologie | 0,37 | |

| 55 | Honeywell International | Mischkonzern | 0,37 | |

| 56 | S&P Global | Finanzdienstleistungen | 0,37 | |

| 57 | Intuit | Software | 0,36 | |

| 58 | CVS Health | Pharmazie | 0,36 | |

| 59 | Medtronic | Medizintechnik | 0,36 | |

| 60 | Lowe’s | Einzelhandel | 0,36 | |

| 61 | American Tower | Telekommunikation | 0,35 | |

| 62 | ConocoPhillips | Öl und Gas | 0,35 | |

| 63 | Oracle | Informationstechnik | 0,34 | |

| 64 | IBM | Informationstechnik | 0,34 | |

| 65 | Morgan Stanley | Finanzdienstleistungen | 0,33 | |

| 66 | Elevance Health | Versicherungen | 0,33 | |

| 67 | Goldman Sachs | Banken | 0,32 | |

| 68 | PayPal | Finanzdienstleistungen | 0,30 | |

| 69 | Charles Schwab Corporation | Finanzdienstleistungen | 0,29 | |

| 70 | Lockheed Martin | Luftfahrzeugbau | 0,29 | |

| 71 | Automatic Data Processing | Unternehmensdienstleistungen | 0,29 | |

| 72 | Citigroup | Banken | 0,28 | |

| 73 | Netflix | Medien | 0,28 | |

| 74 | Caterpillar | Baumaschinen | 0,28 | |

| 75 | Starbucks | Systemgastronomie | 0,27 | |

| 76 | ProLogis | Immobilien | 0,27 | |

| 77 | BlackRock | Finanzdienstleistungen | 0,27 | |

| 78 | Deere & Company | Landmaschinenbau | 0,27 | |

| 79 | Applied Materials | Anlagenbau | 0,26 | |

| 80 | American Express | Kreditkartensystem | 0,26 | |

| 81 | ServiceNow | Technologie | 0,26 | |

| 82 | Boeing | Luftfahrzeugbau | 0,26 | |

| 83 | Mondelēz International (A) | Nahrungsmittel | 0,25 | |

| 84 | Analog Devices | Halbleiter | 0,25 | |

| 85 | Cigna | Versicherungen |  |

0,24 |

| 86 | Intuitive Surgical | Medizintechnik | 0,24 | |

| 87 | Duke Energy | Versorger | 0,24 | |

| 88 | Zoetis (A) | Pharmazie | 0,24 | |

| 89 | T-Mobile US | Telekommunikation | 0,24 | |

| 90 | General Electric | Mischkonzern | 0,23 | |

| 91 | Marsh & McLennan Companies | Beratung | 0,23 | |

| 92 | 3M | Chemie | 0,23 | |

| 93 | Southern Company | Versorger | 0,23 | |

| 94 | Altria Group | Nahrungsmittel und Tabak | 0,23 | |

| 95 | Booking Holdings | Tourismus | 0,23 | |

| 96 | Chubb Limited | Versicherungen | 0,22 | |

| 97 | Crown Castle | Telekommunikation | 0,22 | |

| 98 | Target Corporation | Einzelhandel | 0,21 | |

| 99 | Gilead Sciences | Pharmazie | 0,21 | |

| 100 | TJX Companies | Einzelhandel | 0,20 | |

| 101 | Stryker Corporation | Medizintechnik | 0,20 | |

| 102 | CME Group (A) | Börsen | 0,20 | |

| 103 | Northrop Grumman | Rüstungsindustrie | 0,20 | |

| 104 | Vertex Pharmaceuticals | Pharmazie | 0,20 | |

| 105 | Lam Research | Halbleiter | 0,20 | |

| 106 | CSX Corporation | Transport | 0,20 | |

| 107 | Micron Technology | Halbleiter | 0,20 | |

| 108 | Becton Dickinson | Medizintechnik | 0,20 | |

| 109 | PNC Financial Services | Finanzdienstleistungen | 0,19 | |

| 110 | Colgate-Palmolive | Konsumgüter | 0,19 | |

| 111 | Dominion Energy | Versorger | 0,19 | |

| 112 | Progressive Corporation | Versicherungen | 0,19 | |

| 113 | Truist Financial | Finanzen | 0,19 | |

| 114 | Edwards Lifesciences | Medizintechnik | 0,18 | |

| 115 | U.S. Bancorp | Banken | 0,18 | |

| 116 | Equinix | Rechenzentren | 0,18 | |

| 117 | Waste Management | Abfallwirtschaft | 0,18 | |

| 118 | EOG Resources | Öl und Gas | 0,18 | |

| 119 | Fidelity National Information Services | Finanzdienstleistungen | 0,18 | |

| 120 | Estée Lauder Companies (A) | Kosmetika | 0,18 | |

| 121 | Regeneron Pharmaceuticals | Pharmazie | 0,18 | |

| 122 | Fiserv | Zahlungswesen | 0,17 | |

| 123 | Activision Blizzard | Unterhaltungssoftware | 0,17 | |

| 124 | Humana Inc. | Gesundheitswirtschaft | 0,17 | |

| 125 | Aon plc (A) | Versicherungen | 0,17 |

Weitere Aktienindizes in den USA

- Dow Jones Industrial Average (30 größte US-Aktiengesellschaften)

- NYSE Composite (alle Unternehmen der NYSE)

- Nasdaq Composite (alle Unternehmen der NASDAQ)

- NASDAQ-100 (100 größte Technologiefirmen der NASDAQ)

- Russell 2000 (2000 US-Nebenwerte)

- S&P 100 (100 größte US-Aktiengesellschaften)

- Wilshire 5000 (alle US-Aktiengesellschaften)

Einzelnachweise

- Jblaustein.de: Ausländische Quellensteuer (Memento vom 18. Mai 2013 im Internet Archive)

- Standard & Poor’s: S&P 500 Fact Sheet (PDF)

- Chicago Board of Exchange: CBOE Volatility Index (VIX)

- S&P U.S. Indices Methodology. (PDF; 527 kB) In: spglobal.com. Januar 2024, abgerufen am 13. Februar 2024 (englisch).

- Standard & Poor’s: Geschichte des S&P 500 (PDF)

- Frankfurter Allgemeine Zeitung: Ausländische Werte im S&P 500 werden ersetzt. 10. Juli 2002, abgerufen am 16. Mai 2014.

- moneymorning.com

- Finanznachrichten: S&P 500 actual volatility at highest since 1929, vom 21. November 2008

- Spiegel Online: Aufkauf von Staatsanleihen: Anleger bejubeln Draghis Euro-Versprechen, 26. Juli 2012

- Spiegel Online: EZB-Ratssitzung: Draghi kündigt unbegrenzte Anleihekäufe an, 6. September 2012

- Spiegel Online: Fed-Chef: Bernanke setzt auf die große Geldflut, 13. September 2012

- Spiegel Online: Anleihekauf: US-Notenbank startet neues Konjunkturprogramm, 12. Dezember 2012

- Stooq: S&P 500 ab 1789 (täglich)

- Yahoo: S&P 500 ab 1950 (täglich)

- Chicago Board Options Exchange: S&P 500 TR ab 1986 (monatlich) (MS Excel; 97 kB)

- Stooq: DAX ab 1959 (täglich)

- Yahoo: DAX ab 1990 (täglich)

- Federal Reserve Bank of New York: The Puzzling Pre-FOMC Announcement “Drift”, vom 11. Juli 2012

- Fiduciary Capital Growth Fund: Historical Price/Earnings Ratio Standard & Poor’s 500 Stock Index, 1871 to 1996 In: Quarterly Report December 31, 1996

- Standard & Poor’s: S&P 500 Historical Average Price to Earnings Ratio (Memento vom 5. Juli 2011 im Internet Archive) (MS Excel; 39 kB)

- NYSE: Alle Handelsunterbrechungen an der New York Stock Exchange seit 1885 (Memento des vom 25. September 2007 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis. (PDF; 142 kB)

- Wall Street Journal: Beste und schlechteste Tage

- Bryan Taylor: GFD Guide to Best and Worst Investment Periods. (Memento des vom 19. Dezember 2010 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis. Global Financial Data, 2002.

- EconStats: S&P 500 ab 1950 (täglich)

- EconStats: S&P 500 ab 1950 (wöchentlich)

- EconStats: S&P 500 ab 1950 (monatlich)

- Global Financial Data: Stock Market Indices, 1800-1998 (Memento vom 15. August 2000 im Internet Archive)

- 1Stock1: S&P 500 ab 1975 (jährlich)

- Jeffrey A. Hirsch: Stock Trader’s Almanac 2008. (Memento des vom 24. September 2021 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.(PDF) John Wiley & Sons, Hoboken NJ 2007, ISBN 0-470-10985-8

- Standard & Poor’s: Index Earnings (Memento des vom 5. Juni 2013 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- Standard & Poor’s: Dividends Rate Change (Memento des vom 5. Juni 2013 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- Federal Reserve Bank of St. Louis: 10-Year Treasury Constant Maturity Rate

- Inflation Data: Historical US Inflation Rate

- Finasko: S&P 500 Companies with Financials (Updated List 2022). In: Finasko. 6. August 2022, abgerufen am 17. November 2022 (amerikanisches Englisch).