Umsatzsteuergesetz (Deutschland)

Das Umsatzsteuergesetz regelt die Umsatzbesteuerung

- von Lieferungen und sonstigen Leistungen, die ein Unternehmer im Inland gegen Entgelt im Rahmen seines Unternehmens ausführt,

- der Einfuhr von Gegenständen[1] ins Inland oder in die österreichischen Zollausschlussgebiete Jungholz und Mittelberg, nicht jedoch ins Schweizer Zollanschlussgebiet Büsingen am Hochrhein (Einfuhrumsatzsteuer),

- des innergemeinschaftlichen Erwerbs im Inland gegen Entgelt.[2]

| Basisdaten | |

|---|---|

| Titel: | Umsatzsteuergesetz |

| Abkürzung: | UStG |

| Art: | Bundesgesetz |

| Geltungsbereich: | Bundesrepublik Deutschland |

| Rechtsmaterie: | Steuerrecht |

| Fundstellennachweis: | 611-10-14 |

| Ursprüngliche Fassung vom: | 26. Juli 1918 (RGBl. S. 779) |

| Inkrafttreten am: | 1. August 1918 |

| Neubekanntmachung vom: | 21. Februar 2005 (BGBl. I S. 386) |

| Letzte Neufassung vom: | 26. November 1979 (BGBl. I S. 1953) |

| Inkrafttreten der Neufassung am: |

1. Januar 1980 |

| Letzte Änderung durch: | Art. 20-23 G vom 27. März 2024 (BGBl. I Nr. 108 vom 27. März 2024) |

| Inkrafttreten der letzten Änderung: |

überwiegend 1. Januar 2025 (Art. 35 G vom 27. März 2024) |

| GESTA: | D027 |

| Bitte den Hinweis zur geltenden Gesetzesfassung beachten. | |

Geschichte

Die Umsatzsteuer wurde im Kaiserreich während des Ersten Weltkriegs zum 1. August 1918 einführt.

Zum 1. Januar 1968 wurde in der EWG die Umsatzsteuer mit Vorsteuerabzug (Mehrwertsteuer; siehe auch unten) eingeführt. Gleichzeitig wurde der Regelsteuersatz von 4 % auf 10 % erhöht. Ziel der Einführung des Vorsteuerabzugs war es, dass die Unternehmen nicht mehr durch die ihnen von anderen Unternehmen in Rechnung gestellte Umsatzsteuer belastet werden. Vorher waren Unternehmen, die alle Produktionsschritte selbst durchführten, im Vorteil.

Zum 1. Januar 1993 wurden mit der Vollendung des Europäischen Binnenmarkts die Zollkontrollen und die Einfuhrumsatzsteuer zwischen den Mitgliedstaaten abgeschafft und besondere Regelungen für innergemeinschaftliche Lieferung bzw. innergemeinschaftlichen Erwerb (siehe oben und unten) eingeführt.

Umsatz

Der Umsatzsteuer unterliegen Umsätze aus Lieferungen und sonstigen Leistungen, die ein Unternehmer im Inland gegen Entgelt im Rahmen seines Unternehmens erbringt (§ 1 UStG), sowie die Einfuhr und der innergemeinschaftliche Erwerb. Alle diese Umsätze werden als steuerbare Umsätze bezeichnet.

Nicht steuerbar sind beispielsweise:

- Verkäufe zwischen Privatpersonen (sie sind keine Unternehmer)

- Verkäufe an Abteilungen innerhalb des Unternehmens (sogenannter Innenumsatz)

- Verkäufe unter Gesellschaften innerhalb einer umsatzsteuerlichen Organschaft

- Eigenleistungen

- Die Geschäftsveräußerung im Ganzen (§ 1 Abs. 1a UStG)

Unternehmerbegriff

Unternehmer nach § 2 UStG ist, wer eine gewerbliche oder berufliche Tätigkeit selbstständig ausübt. Gewerblich oder beruflich ist jede nachhaltige Tätigkeit zur Erzielung von Einnahmen (Einnahmenerzielungsabsicht). Anders als im Einkommensteuerrecht kommt es somit nicht darauf an, ob das Unternehmen eine Gewinnerzielungsabsicht hat.

Inland

Inland ist das Gebiet der Bundesrepublik Deutschland mit Ausnahme des Gebiets von Büsingen am Hochrhein, der Insel Helgoland, der Freihäfen, der Gewässer und Watten zwischen der Hoheitsgrenze und der jeweiligen Strandlinie sowie der deutschen Schiffe und der deutschen Luftfahrzeuge in Gebieten, die zu keinem Zollgebiet gehören. Ausland im Sinne dieses Gesetzes ist das Gebiet, das danach nicht Inland ist (§ 1 Abs. 2 UStG).

Entgelt

Entgelt ist alles, was der Leistungsempfänger aufwendet, um die Leistung zu erhalten, jedoch abzüglich der Umsatzsteuer.

Lieferung

Definition

Lieferungen sind Leistungen, durch die der Unternehmer oder in seinem Auftrag ein Dritter den Abnehmer oder in dessen Auftrag einen Dritten befähigt, im eigenen Namen über einen Gegenstand zu verfügen (§ 3 Abs. 1 UStG).

Innergemeinschaftliches Verbringen

Um eine Warenbewegung zwischen zwei Mitgliedsstaaten der Gemeinschaft auch dann umsatzsteuerlich zu erfassen, wenn der Gegenstand nicht im Rahmen einer entgeltlichen Lieferung von einem Mitgliedsstaat in einen anderen Mitgliedsstaat gelangt, wurde der Tatbestand des innergemeinschaftlichen Verbringens geschaffen.

Unentgeltliche Lieferungen

Auch eine unentgeltliche Abgabe von Gegenständen (unentgeltliche Wertabgabe) kann fiktiv zu einer Lieferung gegen Entgelt nach § 3 Abs. 1b UStG führen.

Kommission

Beim Kommissionsgeschäft liegt im Umsatzsteuerrecht (§ 3 Abs. 3 UStG) zwischen dem Kommittenten und dem Kommissionär eine Lieferung vor. Dabei liefert bei der Verkaufskommission der Kommittent an den Kommissionär und bei der Einkaufskommission der Kommissionär an den Kommittenten.

Werklieferung

Eine Werklieferung im Sinne des Umsatzsteuergesetzes (§ 3 Abs. 4 UStG) ist eine Lieferung, die aus einem Werkvertrag resultiert, wobei der Leistende sowohl die sonstige Leistung (Be- oder Verarbeitung eines fremden Gegenstands) als auch die Lieferung des Hauptgegenstandes schuldet. Der Charakter einer Lieferung steht hierbei im Vordergrund und bestimmt die Einstufung der Leistung als Ganzes (Beispiel: Ein Maschinenbauunternehmen liefert eine Maschine und nimmt zusätzlich den Einbau beim Kunden und kundenspezifische Anpassungen und Umbauten vor). Davon ist die Werkleistung zu unterscheiden.

Gehaltlieferung

Wenn der Unternehmer einem Abnehmer gegenüber eine Lieferung erbringt und der Abnehmer dem liefernden Unternehmer Neben- oder Abfallprodukte, die bei der Bearbeitung oder Verarbeitung der Gegenstände anfallen, zurückgeben muss, liegt kein Tausch vor. Es handelt sich nur um eine Lieferung, die von dem Gehalt dessen bestimmt wird, was dem Leistungsempfänger verbleibt (§ 3 Abs. 5 UStG).

Leasing und Mietkauf

Leasing- oder Mietkaufverträge sind zivilrechtlich in erster Linie Mietverträge. Damit erbringt der Leasinggeber bzw. Vermieter an den Leasingnehmer bzw. Mieter eine sonstige Leistung. Ist jedoch der Mietgegenstand ertragsteuerlich dem Leasingnehmer bzw. Mieter zuzurechnen, liegt umsatzsteuerlich eine Lieferung vor.

Sonstige Leistung

Abgrenzung des Begriffs

Sonstige Leistungen sind solche, die keine Lieferungen sind. Aus der Ausschlussformulierung des § 3 Abs. 9 Satz 1 UStG ergibt sich, dass eine sonstige Leistung regelmäßig die bewusste Zuwendung eines wirtschaftlichen Vorteils ist, der nicht in der Verschaffung der Verfügungsmacht über einen Gegenstand besteht.[3] Nach § 3 Abs. 9 Satz 2 UStG kann die sonstige Leistung in einem Unterlassen oder im Dulden einer Handlung bestehen.

Restaurant- und Verpflegungsleistungen

Restaurant- und Verpflegungsleistungen sind sonstige Leistungen, wenn die Service- und Dienstleistungselemente qualitativ überwiegen, ansonsten handelt es sich um eine Lieferung.

Unentgeltliche sonstige Leistungen

Unentgeltliche Wertabgaben werden entgeltlichen sonstigen Leistungen in zwei Fällen gleichgestellt:

Leistungsentnahme: die Verwendung eines dem Unternehmen zugeordneten Gegenstands, der zum vollen oder zum teilweisen Vorsteuerabzug berechtigt hat, durch den Unternehmer für unternehmensfremde Zwecke oder für den privaten Bedarf seines Personals, soweit keine Aufmerksamkeiten vorliegen (§ 3 Abs. 9a Nr. 1 UStG)

Dienstleistung für den Privatbereich: die unentgeltliche Erbringung einer anderen sonstigen Leistung durch den Unternehmer für unternehmensfremde Zwecke oder für den privaten Bedarf seines Personals, soweit keine Aufmerksamkeiten vorliegen (§ 3 Abs. 9a Nr. 2 UStG). In diesem Fall ist es für die Steuerpflicht unerheblich, ob der Unternehmer im Zusammenhang mit dieser Leistung einen Vorsteuerabzugsanspruch hatte.

Werkleistungen

Eine Werkleistung im Sinne des Umsatzsteuergesetzes ist eine sonstige Leistung resultierend aus einem Werkvertrag, wobei der Leistende nur die Werkleistung und nicht auch den Hauptstoff schuldet (Beispiel: Ein Maler streicht an, der Hausbesitzer stellt die Farbe). Davon zu unterscheiden ist die Werklieferung.

Leistungskommission

Bei der Leistungskommission wird ein Unternehmer in die Ausführung einer sonstigen Leistung eingeschaltet.

Steuertarif bzw. Steuersatz

Steuersätze

- Regelsteuersatz (§ 12 Abs. 1 UStG)

- Die USt beträgt für jeden steuerpflichtigen Umsatz 19 % der Bemessungsgrundlage (16 % vom 1. Juli bis 31. Dezember 2020).

- Ermäßigter Steuersatz (§ 12 Abs. 2 UStG)

- Die Steuer ermäßigt sich auf 7 % (5 % vom 1. Juli bis 31. Dezember 2020) für bestimmte Umsätze, z. B. für

- die Lieferung der in der Anlage 2 des UStG genannten Lebensmittel (also z. B. nicht für Kaviar und Süßkartoffeln);

- für Milch und Milchmischgetränke, nicht jedoch (anderweitige) Getränke → (Ausnahme: Milch und Milchmischgetränke mit einem Milchanteil von mehr als 75 %, nicht abgefülltes Wasser);

- die Lieferung von Büchern, Zeitungen und Zeitschriften (wenn nicht jugendgefährdend oder überwiegend Werbezwecken dienend);

- den öffentlichen Personennahverkehr (öffentliche Verkehrsmittel auf Strecken bis zu 50 km oder innerhalb einer Gemeinde);

- die Beförderung von Personen im inländischen Schienenbahnverkehr (§ 12 Abs. 2 Nr. 10 lit. a UStG seit 1. Januar 2020);[4]

- die Einräumung, Übertragung und Wahrnehmung von Rechten, die sich aus dem Urheberrechtsgesetz ergeben;

- die Leistungen aus der Tätigkeit als Zahntechniker sowie die in § 4 Nr. 14 Satz 4 lit. b UStG bezeichneten Leistungen der Zahnärzte;

- die Eintrittsberechtigung für Theater, Konzerte und Museen sowie die den Theatervorführungen und Konzerten vergleichbaren Darbietungen ausübender Künstler;

- die Überlassung von Filmen zur Auswertung und Vorführung sowie die Filmvorführungen, soweit die Filme nach § 6 Abs. 3 Nr. 1 bis 5 UStG in Verbindung mit § 14 Abs. 2 Nr. 1 bis 5 Jugendschutzgesetz gekennzeichnet sind oder vor dem 1. Januar 1970 erstaufgeführt wurden;

- Zirkusvorführungen, die Leistungen aus der Tätigkeit als Schausteller sowie die unmittelbar mit dem Betrieb der zoologischen Gärten verbundenen Umsätze;

- die Leistungen der Zweckbetriebe von Körperschaften, die ausschließlich und unmittelbar gemeinnützige, mildtätige oder kirchliche Zwecke verfolgen (§§ 51 bis 68 AO);

- die Vermietung von Wohn- und Schlafräumen, die ein Unternehmer zur kurzfristigen Beherbergung von Fremden bereithält (Hotels), sowie die kurzfristige Vermietung von Campingflächen;

- vom 1. Juli 2020 und 31. Dezember 2023 Restaurant- und Verpflegungsleistungen (vorübergehende Ermäßigung zur Abmilderung der wirtschaftlichen Folgen der COVID-19-Pandemie), Getränke sind von der Ermäßigung ausgenommen.

- vom 1. Oktober 2022 bis 31. März 2024 für Gaslieferungen über das Erdgasnetz und die Lieferung von Wärme über ein Wärmenetz (vorübergehende Ermäßigung zur Abmilderung der wirtschaftlichen Folgen des Ukrainekriegs).[5]

- Nullsteuersatz für Photovoltaikanlagen unter den in § 12 Abs. 3 UStG genannten Voraussetzungen (eingeführt zum 1. Januar 2023)

- Besonderer Steuersatz für land- und forstwirtschaftliche Betriebe, die im Vorjahr nicht mehr als 600.000 € Umsatz hatten (§ 24 UStG): 9 % für landwirtschaftliche Erzeugnisse und 5,5 % für Forsterzeugnisse (genauere Beschreibung einschließlich Ausnahmen siehe Vorsteuerpauschale), bis 2021 bestand keine Umsatzgrenze und der Steuersatz für landwirtschaftliche Erzeugnisse betrug 10,7 %, 2022 betrug der Steuersatz für diese Erzeugnisse 9,5 %.

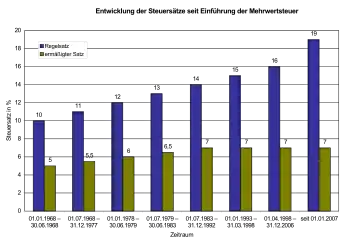

Umsatzsteuersätze

| von/bis | Regelsatz | Ermäßigter Steuersatz |

|---|---|---|

| 01.01.1968 – 30.06.1968 | 10 % | 5 % |

| 01.07.1968 – 31.12.1977 | 11 % | 5,5 % |

| 01.01.1978 – 30.06.1979 | 12 % | 6 % |

| 01.07.1979 – 30.06.1983 | 13 % | 6,5 % |

| 01.07.1983 – 31.12.1992 | 14 % | 7 % |

| 01.01.1993 – 31.03.1998 | 15 % | 7 % |

| 01.04.1998 – 31.12.2006 | 16 % | 7 % |

| 01.01.2007 – 30.06.2020 | 19 % | 7 % |

| 01.07.2020 – 31.12.2020 | 16 % | 5 % |

| 01.01.2021 – 31.12.2022 | 19 % | 7 % |

| 01.01.2023 – | 19 % | 7 % oder 0 % |

Quelle: Umsatzsteueranwendungserlass des Bundesministeriums der Finanzen.[6]

Im Zuge der Coronakrise hatte der Bundestag am 29. Juni 2020 eine vorübergehende Absenkung der Umsatzsteuer im Rahmen des Zweiten Corona-Steuerhilfegesetzes[7][8] beschlossen.[9] Am selben Tag stimmte auch der Bundesrat zu.[10] Der Normal-Steuersatz betrug vom 1. Juli bis 31. Dezember 2020 gemäß § 28 Abs. 1 und 2 UStG demnach 16 %, der ermäßigte Steuersatz 5 %. Nach Auffassung des deutschen Bundeswirtschaftsministeriums sollten Verkäufer ohne Preisbindung diesen Vorteil auch über pauschale Rabatte im Einklang mit der Preisangabenverordnung an die Kunden weitergeben können.[11]

Steuerbefreiungen

Die Umsatzsteuerbefreiungen sind im Wesentlichen in § 4 des UStG geregelt. Die dort enthaltenen Umsatzsteuerbefreiungen lassen sich in drei Gruppen unterteilen:

- Volle Steuerbefreiungen (§ 4 Nr. 1–7 UStG): Der leistende Unternehmer behält den vollen Vorsteuerabzug, so dass die Leistung vollständig von der Umsatzsteuer entlastet wird. In diese Gruppe fallen Exportumsätze und damit zusammenhängende Leistungen.

- Steuerbefreiungen mit Optionsmöglichkeit § 9 UStG: Der Unternehmer kann unter bestimmten Voraussetzungen auf die Steuerbefreiung verzichten, um den Vorsteuerabzug geltend machen zu können. Macht der Unternehmer keinen Gebrauch von diesem Wahlrecht, sind die getätigten Umsätze trotz Steuerbefreiung mit der Umsatzsteuer, die auf die Eingangsumsätze entfällt, belastet. Hierzu gehören vor allem Finanz- und Grundstücksumsätze einschließlich Vermietung.

- Steuerbefreiungen ohne Optionsmöglichkeit und ohne Vorsteuerabzug (§ 4 Nr. 8h, 10, 11, 13–28 UStG): Die Umsätze sind trotz Steuerbefreiung mit der Umsatzsteuer, die auf die Eingangsumsätze entfällt, belastet. In diese Gruppe fallen vor allem sozialpolitisch motivierte Steuerbefreiungen (Gesundheit, Bildung etc.).

Bei Exportumsätzen ist zu unterscheiden zwischen

- innergemeinschaftliche Lieferungen in andere EU-Länder an andere Unternehmer mit Umsatzsteuer-Identifikationsnummer;

- Lieferungen in Länder außerhalb der EU (Ausfuhrlieferungen bzw. Exporte).

Die Lieferungen an Privatpersonen innerhalb der EU sind nicht als innergemeinschaftliche Lieferung umsatzsteuerbefreit. Die Voraussetzungen für die beiden o. g. Steuerbefreiungen sind vom Unternehmer belegmäßig nachzuweisen, ansonsten werden die Lieferungen als steuerpflichtig behandelt.

Weitere wichtige Steuerbefreiungen sind

- Umsätze aufgrund wirtschaftlich-sozialer Überlegungen (z. B. Leistungen aus dem Bereich der Humanmedizin und Bildung);

- Umsätze, die unter das Grunderwerbsteuergesetz fallen;

- Umsätze, die unter das Versicherungsteuergesetz fallen;

- Umsätze, die unter das Rennwett- und Lotteriegesetz fallen;

- die meisten Bankdienstleistungen für Privatpersonen;

- Wohnungs- und Grundstücksmieten;

- Brief- und Paketporti der Deutschen Post AG (Seit dem 1. Juli 2010 gilt diese Regelung im Privatkundensektor auch für Post-Wettbewerber);

- Umsätze mit Gold, Devisen, Sorten, Kryptowährungen[12]

Drei Steuerbefreiungen sind außerhalb des UStG geregelt. Dabei handelt es sich um Steuerbefreiungen für NATO-Bündnispartner, nämlich das Offshore-Steuerabkommen (OffshStA), Art. 67 Abs. 3 des Zusatzabkommens zum NATO-Truppenstatut (NATOZAbk) und Art. 14 des Ergänzungsabkommens für die NATO-Hauptquartiere (NATO-HQ-EA). Von 1990 bis 1994 gab es eine vierte derartige Steuerbefreiung, nämlich gemäß Art. 16 des Deutsch-Sowjetischen Truppenaufenthalts- und Truppenabzugsvertrags (TTV).

Bemessungsgrundlage

Der Umsatz wird bei Lieferungen und sonstigen Leistungen und bei dem innergemeinschaftlichen Erwerb nach dem Entgelt bemessen (§ 10 UStG). Von diesem Grundsatz gibt es einige Ausnahmen, zum Beispiel:

- Der Gegenstand wird verbilligt an einen Angehörigen oder Gesellschafter verkauft. Die Umsatzsteuer muss mindestens auf den Wiederbeschaffungswert entrichtet werden (§ 10 Abs. 5 Nr. 1 UStG).

- Die Ware wird für den Privatverbrauch entnommen. Hier gibt es kein Entgelt, deswegen wird der Wiederbeschaffungswert angesetzt.

- Bei der Benutzung betrieblicher Gegenstände (typisches Beispiel Fahrzeug) werden die anteiligen entstandenen Kosten herangezogen, eventuell durch einkommensteuerliche Methoden ermittelt.

- Beim Einsatz von Personal für den privaten Bedarf werden die entstandenen Kosten (= Lohn) als fiktives Entgelt für die Umsatzsteuerberechnung angesetzt.

- Bei tauschähnlichen Umsätzen gilt der Wert des erhaltenen Gegenstands als Entgelt.

Entstehung der USt-Schuld

Die USt-Schuld entsteht grundsätzlich (§ 13 UStG)

- bei der Berechnung der Steuer nach vereinbarten Entgelten (Sollversteuerung) mit Ablauf des Voranmeldungszeitraums, in dem die Leistungen ausgeführt worden sind, außer bei Vereinnahmung des Entgelts vor Leistungsausführung;

- bei der Berechnung der Steuer nach vereinnahmten Entgelten (Istversteuerung – § 20 UStG) mit Ablauf des Voranmeldungszeitraums, in dem das Entgelt vereinnahmt worden ist.

Steuerschuldner

Steuerschuldner (§ 13a, § 13b UStG) ist grundsätzlich der leistende Unternehmer. In gewissen Fällen geht die Steuerschuldnerschaft aber auf den Leistungsempfänger über (so genanntes Abzugsverfahren oder Reverse Charge), insbesondere

- im Falle von sonstigen Leistungen und Werkleistungen eines im Ausland ansässigen Unternehmers,

- bei der Erbringung von Bauleistungen an andere Unternehmer, die selbst nachhaltig Bauleistungen erbringen.

Margenbesteuerung für Reiseleistungen

Hier handelt es sich um eine Sonderregelung für Reiseveranstalter (§ 25 UStG).

Die umsatzsteuerliche Bemessungsgrundlage des Unternehmers ist aufzuteilen: Soweit der Reisende den Reisepreis für Reisevorleistungen (von anderen Unternehmern gegenüber dem Reiseveranstalter erbrachte Leistungen wie z. B. Unterbringung und Verpflegung, Reiseleitung vor Ort, Eintrittsgelder u. ä.) bezahlt, wird nur die Differenz zwischen (anteiligem) Reisepreis und Reisevorleistungen (Marge) der Umsatzsteuer unterworfen. Ein Vorsteuerabzug kommt demzufolge nicht in Betracht. Die Marge ist nur steuerpflichtig, wenn die Reise innerhalb der Europäischen Union bewirkt wird, ansonsten fällt keine Umsatzsteuer an.

Eigenleistungen des Unternehmers (z. B. An- und Abreise mit eigenem Bus des Reiseveranstalters) unterliegen den allgemeinen Besteuerungsregeln des UStG.

Als Reiseveranstalter im Sinne dieser Vorschrift gelten alle Unternehmer im umsatzsteuerlichen Sinne, die Reiseleistungen erbringen, auch wenn die Veranstaltung von Reisen nicht Hauptzweck des Unternehmens ist. Dies können beispielsweise auch Vereine sein, die für ihre Mitglieder eine Reise veranstalten.

Differenzbesteuerung

Die Differenzbesteuerung nach § 25a UStG ist eine optionale Sonderregelung für die Besteuerung von Lieferungen von beweglichen körperlichen Gegenständen, sofern für diese kein Vorsteuerabzug in Frage kommt (z. B. Ankauf durch Privatpersonen oder Wiederverkäufer). Die Bemessungsgrundlage für die Umsatzsteuer ist in diesem Fall die Differenz (daher der Name) zwischen Verkaufspreis (ohne Umsatzsteuer) und Einkaufspreis für den Gegenstand, also die Marge des Verkäufers.

Der Verkäufer muss die Anwendung der Differenzbesteuerung und die Art der Gegenstände („Gebrauchtgegenstände/Sonderregelung“, „Kunstgegenstände/Sonderregelung“ oder „Sammlungsstücke und Antiquitäten/Sonderregelung“, seit 2013) auf der Rechnung vermerken. Er muss in seiner Buchführung für jeden verkauften Artikel Ein- und Verkaufspreis sowie die Bemessungsgrundlage nachweisen, damit die korrekte Berechnung der Steuern ggf. geprüft werden kann. Er darf auf der Rechnung keine Umsatzsteuer ausweisen, andernfalls muss er diese zusätzlich zur Differenzsteuer ans Finanzamt abführen (UStG § 14a Abs. 6 Satz 2, UStAE Abschn. 25a.1 Abs. 16). Auch ein zum Vorsteuerabzug berechtigter Käufer kann daher bei Anwendung der Differenzbesteuerung die Umsatzsteuer nicht vom Finanzamt erstattet bekommen. Der Verkäufer kann aber auf die Differenzbesteuerung verzichten und die Regelbesteuerung mit ausgewiesener Umsatzsteuer anwenden (siehe Beispiel).

Bei der Differenzbesteuerung muss immer der Regelsteuersatz angewandt werden, so dass sie bei Waren zum ermäßigten Steuersatz – im Jahr 2018 7 % – oft nicht attraktiv ist. Davon betroffen sind insbesondere Buchantiquariate.

Die Differenzbesteuerung ist nicht beschränkt auf gebrauchte Gegenstände, sondern kann sich auch auf neue Gegenstände beziehen, die ohne ausgewiesene Umsatzsteuer gekauft wurden. Weitere Fälle werden im Gesetzestext aufgeführt.

Beispiel Kfz-Händler

Typisches Beispiel für die Differenzbesteuerung sind Kfz-Händler, die mit gebrauchten Fahrzeugen handeln, die sie von Privatpersonen ohne Umsatzsteuerausweis angekauft haben:

- Ein Pkw wird für 8000 € von privat gekauft.

- Der Händler möchte eine Marge von 2000 € für Reparaturen, Reinigung und sonstige Kosten erzielen.

- Bei der Regelbesteuerung wird die Umsatzsteuer auf die Summe aus Einkaufspreis und Marge berechnet, bei der Differenzbesteuerung dagegen nur auf die Marge:

| Regelbesteuerung | Differenzbesteuerung | |

|---|---|---|

| Einkaufspreis E | 8000 € | 8000 € |

| Marge M | 2000 € | 2000 € |

| Verkaufspreis netto | 10000 € | 10000 € |

| Umsatzsteuersatz p | 19 % | 19 % |

| Umsatzsteuer | 1900 € | 380 € |

| Verkaufspreis V | 11900 € | 10380 € |

Zusammenhang zwischen Regelbesteuerung und Differenzbesteuerung:

Der Verkaufspreis wird also im Vergleich mit dem „normalen“ Verkaufspreis nach Regelbesteuerung um die Umsatzsteuer auf den Einkaufspreis verringert, woraus sich für den Käufer ein wesentlich günstigerer Kaufpreis ergibt. Bei Fahrzeugen, die mit Differenzbesteuerung angeboten werden, steht beim Preis üblicherweise die Anmerkung „MwSt. nicht ausweisbar“.

Im Beispiel:

Wenn der Käufer zum Vorsteuerabzug berechtigt ist, ist die Regelbesteuerung mit ausgewiesener Umsatzsteuer in Höhe von 1900 € für ihn günstiger, da er dann nach Vorsteuerabzug nur den Netto-Verkaufspreis in Höhe von 10.000 € bezahlen muss. Der Verkäufer kann in diesem Fall auf die Differenzbesteuerung verzichten und die Regelbesteuerung anwenden. Für ihn ergibt sich kein Unterschied, da er in beiden Fällen den gleichen Netto-Verkaufspreis erhält.

Pflichten eines Unternehmers

Pflicht zur Ausstellung von Rechnungen

Aufbewahrungspflicht

Der Unternehmer hat ein Doppel der Rechnung, die er selbst oder ein Dritter in seinem Namen und für seine Rechnung ausgestellt hat, sowie alle Rechnungen, die er erhalten hat oder die ein Leistungsempfänger oder in dessen Namen und für dessen Rechnung ein Dritter ausgestellt hat, zehn Jahre aufzubewahren. Die Rechnungen müssen für den gesamten Zeitraum lesbar sein. Die Aufbewahrungsfrist beginnt mit dem Schluss des Kalenderjahres, in dem die Rechnung ausgestellt wurde (§ 14b UStG).

Aufzeichnungspflicht

Der Unternehmer ist verpflichtet, zur Feststellung der Steuer und der Grundlagen ihrer Berechnung Aufzeichnungen zu machen (§ 22 UStG).

Voranmeldung und Vorauszahlung

Jeder Unternehmer hat bis zum 10. Tag nach Ablauf jedes Voranmeldungszeitraums eine Voranmeldung nach amtlich vorgeschriebenem Formular (USt 1 A) auf elektronischem Weg nach Maßgabe der § 72a Absatz 1 bis 3, § 87a Absatz 6 sowie §§ 87b bis 87d der Abgabenordnung (AO) zu übermitteln, in der er die Steuer für den Voranmeldungszeitraum (Vorauszahlung) selbst zu berechnen hat (§ 18 UStG). Auf Antrag kann das Finanzamt zur Vermeidung von unbilligen Härten auf eine elektronische Übermittlung verzichten.

- Der regelmäßige Voranmeldungszeitraum ist das Vierteljahr.

- Der Unternehmer muss die Voranmeldung monatlich abgeben, wenn die USt für das vorangegangene Kalenderjahr mehr als 7.500 € betragen hat.

- Beträgt die Steuer für das vorangegangene Kalenderjahr nicht mehr als 1.000 €, kann das Finanzamt den Unternehmer von der Verpflichtung zur Abgabe der Voranmeldungen befreien.

- Im Jahr der Unternehmensgründung und im folgenden Kalenderjahr muss der Unternehmer die USt-Voranmeldungen immer monatlich abgeben (davon abweichend wird in den Jahren 2021 bis 2026 im Gründungsjahr auf die voraussichtliche USt und im Folgejahr auf die auf 12 Monate hochgerechnete USt des Vorjahres abgestellt, um eine Einstufung auf vierteljährlich oder monatlich vorzunehmen, eine Befreiung von der Voranmeldungspflicht ist aber frühestens ab dem dritten Jahr möglich).

Die Vorauszahlung ist am 10. Tag nach Ablauf des Voranmeldungszeitraums fällig.

Auf Antrag kann für die Abgabe der Voranmeldung und die Vorauszahlung eine Dauerfristverlängerung genehmigt werden. Das Finanzamt verlängert in diesem Fall die Frist zur Abgabe der Umsatzsteuer-Voranmeldung bis zum 10. Tag des zweiten Monats nach dem Voranmeldungszeitraum. Die Dauerfristverlängerung wird bei monatlicher Anmeldung nur nach Anmeldung einer Sondervorauszahlung von 1/11 der Umsatzsteuervorauszahlungen des Vorjahres gewährt.

Kleinunternehmer müssen nur dann Umsatzsteuer-Voranmeldungen abgeben, wenn sie für einen der im § 18 Absatz 4a genannten Tatbestände Umsatzsteuer schulden.

Beispiel: Umsatzsteuer-Voranmeldung für April 2007

| Bemessungsgrundlage | Steuer | |

|---|---|---|

| Steuerpflichtige Umsätze | ||

| + Zum Steuersatz von 19 % | 1000,00 € | 190,00 € |

| + Zum Steuersatz von 7 % | 1000,00 € | 70,00 € |

| = Umsatzsteuer | 260,00 € | |

| ./. Vorsteuerbeträge von anderen Unternehmern | 140,00 € | |

| = Umsatzsteuer-Vorauszahlung | 120,00 € |

Die Vorauszahlung ist spätestens bis zum 10. Mai 2007 zu leisten.

Umsatzsteuer-Jahreserklärung

Nach Ablauf des Kalenderjahres hat der Unternehmer eine Jahres-Steuererklärung abzugeben (§ 18 Abs. 3 UStG).

Sollversteuerung – Istversteuerung

Istversteuerung bedeutet, dass die an das Finanzamt abzuführende Umsatzsteuer nach den tatsächlich vereinnahmten Entgelten berechnet wird, während bei der Sollversteuerung die vereinbarten Entgelte maßgebend sind. Durch die Istversteuerung entsteht ein Liquiditätsvorteil für den Unternehmer, weil er die Umsatzsteuer erst dann an das Finanzamt abführen muss, wenn er das Entgelt vereinnahmt hat, und nicht schon bei Leistungserbringung.

Die Istversteuerung muss beantragt werden. Voraussetzung nach § 20 UStG ist, dass der Unternehmer

- im vorangegangenen Kalenderjahr nicht mehr als 800.000 € Gesamtumsatz erzielt hat oder

- von der steuerrechtlichen Buchführungspflicht gemäß § 148 AO befreit ist oder

- Umsätze aus einer Tätigkeit als Angehöriger eines freien Berufs im Sinne des § 18 Abs. 1 Nr. 1 EStG ausführt.

Die Vorsteuer kann auch bei der Istversteuerung bereits abgezogen werden, wenn die Leistung erbracht wurde und eine ordnungsgemäße Rechnung vorliegt.

Zusammenfassende Meldung

Der Unternehmer hat bis zum 25. Tag nach Ablauf jedes Kalendermonats bzw. Kalendervierteljahres (Meldezeitraum), in dem er innergemeinschaftliche Warenlieferungen oder ab 1. Januar 2010 sonstige Leistungen (Dienstleistungen) an Unternehmer in einem anderen EU-Mitgliedsstaat ausgeführt hat, an das Bundeszentralamt für Steuern eine Meldung elektronisch zu übermitteln (§ 18a UStG). Gemeldet werden müssen innergemeinschaftliche Lieferungen, innergemeinschaftliche Dreiecksgeschäfte und nicht im Inland steuerbare sonstige Leistungen.

In dieser Meldung werden die Bemessungsgrundlagen aller betroffenen Leistungen, zusammengefasst nach den Umsatzsteueridentifikationsnummern der Leistungsempfänger, angegeben. Zusätzlich sind gegebenenfalls Hinweise auf innergemeinschaftliche Dreiecksgeschäfte aufzunehmen (§ 18a UStG).

Vorsteuerabzug

Der Vorsteuerabzug ist einer der zentralen Begriffe des Umsatzsteuerrechts (§ 15 UStG) und bezeichnet das Recht eines Unternehmers, die ihm in Rechnung gestellte Umsatzsteuer (= Vorsteuer) mit der von ihm vereinnahmten Umsatzsteuer zu verrechnen. Gleiches gilt für entstandene Einfuhrumsatzsteuer, erklärten Innergemeinschaftlichen Erwerb und erklärte als Leistungsempfänger geschuldete Umsatzsteuer.

Voraussetzung für den Vorsteuerabzug ist, dass die Eingangsleistung für steuerpflichtige Umsätze verwendet wird. So ist z. B. ein Arzt beim Kauf eines medizinischen Geräts nicht vorsteuerabzugsberechtigt, wenn er damit ausschließlich steuerfreie Heilbehandlungen durchführt (§ 4 Nr. 14 UstG). Wird der Eingangsumsatz nur teilweise für steuerpflichtige Leistungen verwendet, ist die Vorsteuer auch nur anteilig abzugsfähig. Falls der Arzt somit das Gerät zu 60 % für steuerfreie Heilbehandlungen nutzt und zu 40 % steuerpflichtig an einen Kollegen vermietet, könnte er 40 % der ihm in Rechnung gestellten Umsatzsteuer verrechnen. Ist die Aufteilung nicht klar abgrenzbar, kann diese durch eine sachgerechte Schätzung erfolgen. Für Kreditinstitute, deren Kredit- und Einlagengeschäft nicht der Umsatzsteuer unterliegt, hat sich als Aufteilungsverfahren der Bankenschlüssel etabliert.

Ist die Vorsteuer höher als die vereinnahmte Umsatzsteuer (sogenannter Vorsteuerüberhang), erstattet das Finanzamt den übersteigenden Betrag. Durch den Vorsteuerabzug wird sichergestellt, dass die Umsatzsteuer wirtschaftlich nur vom Endverbraucher getragen wird bzw. von Unternehmen, die nicht zum Vorsteuerabzug berechtigt sind (wie bei Umsätzen aus Vermietung und Verpachtung). Nur der Mehrwert, der auf jeder Herstellungs- oder Handelsstufe eines Produktes oder sonstigen Leistung entsteht, ist der Besteuerung unterworfen. Beim nicht steuerbaren Innenumsatz und bei der Berechnung einer Eigenleistung fällt keine Umsatzsteuer an. Bestimmte Gruppen von Unternehmern konnten bzw. können mit der Vorsteuerpauschale ihr Vorsteuerguthaben auch pauschal ermitteln.

Voraussetzungen

Die Voraussetzungen für den Vorsteuerabzug sind:

- Empfang der Leistung für das Unternehmen oder Zahlung vor Empfang der Leistung und

- Verwendung der Eingangsleistung für Abzugsumsätze statt für Ausschlussumsätze (siehe unten) und

- Besitz einer ordnungsgemäßen Rechnung im Original mit allen Pflichtangaben gem. § 14 Abs. 4 UStG, ausgestellt durch den leistenden Unternehmer, oder

- Besitz einer elektronischen Rechnung, falls Echtheit, Unversehrtheit und menschliche Lesbarkeit gegeben sind, oder

- Besitz einer Quittung mit allen Pflichtangaben oder

- Zuleitung einer Abrechnungsgutschrift durch den Leistungsempfänger (berechtigt durch Gesetz oder Vertrag) oder

- Abrechnung im Vertrag (zum Beispiel Mietvertrag) mit allen Pflichtangaben des § 14 Abs. 4 UStG und zusätzlich zum Zahlungsnachweis oder

- Entstehung der Einfuhrumsatzsteuer oder

- Versteuerung eines Innergemeinschaftlichen Erwerbs durch den Leistungsempfänger oder

Kein Abzug von Vorsteuer

- Auf nicht abzugsfähige Betriebsausgaben kann keine Vorsteuer abgezogen werden. Dabei handelt es sich um

Abzugsumsätze

Abzugsumsätze sind Umsätze, die grundsätzlich zum Vorsteuerabzug berechtigen (§ 15 Abs. 3 UStG). Dabei handelt es sich um

Ausschlussumsätze

Ausschlussumsätze sind Umsätze, die nicht zum Vorsteuerabzug berechtigen (§ 15 Abs. 2 UStG). Dies sind

- steuerbefreite Umsätze nach § 4 Nr. 8 bis 28 UStG

- der Vermieter,

- der Versicherungsvertreter und Finanzdienstleister,

- der Ärzte und Pflegeeinrichtungen,

- der staatlichen Behörden, Kultur- und Bildungseinrichtungen,

- der Lotterie,

sofern nicht wirksam auf die Befreiung verzichtet wurde (§ 9 UStG);

- Umsätze eines Kleinunternehmers (§ 19 UStG), sofern nicht auf die Anwendung der Kleinunternehmerregelung verzichtet wurde.

Kleinunternehmer

Die Umsatzsteuer wird nicht erhoben, wenn der Umsatz eines Unternehmens zuzüglich der darauf entfallenden Umsatzsteuer im vorangegangenen Kalenderjahr 22.000 € (2019: 17.500 €) nicht überstiegen hat und im laufenden Kalenderjahr 50.000 € voraussichtlich nicht übersteigen wird. Der Unternehmer kann durch Erklärung gegenüber dem Finanzamt mit Bindung für fünf Jahre auf die Anwendung der Kleinunternehmerregelung verzichten (§ 19 UStG).

Haftung des Unternehmers

Der Unternehmer haftet für die Steuer aus einem vorangegangenen Umsatz, soweit diese in einer nach § 14 UStG ausgestellten Rechnung ausgewiesen wurde, der Aussteller der Rechnung entsprechend seiner vorgefassten Absicht die ausgewiesene Steuer nicht entrichtet oder sich vorsätzlich außer Stande gesetzt hat, die ausgewiesene Steuer zu entrichten und der Unternehmer bei Abschluss des Vertrags über seinen Eingangsumsatz davon Kenntnis hatte oder nach der Sorgfalt eines ordentlichen Kaufmanns hätte haben müssen (§ 25d UStG). Die Vorschrift dient letzten Endes der Bekämpfung des sogenannten Karussellbetrugs, bei dem sich bestimmte Straftäter unter Ausnutzung der systematischen Schwächen des Netto-Allphasen-Umsatzsteuersystems unberechtigte Steuererstattungen erschleichen.

Umsatzsteuer-Identifikationsnummer

Das Bundeszentralamt für Steuern (BZSt) erteilt Unternehmern auf Antrag eine Umsatzsteuer-Identifikationsnummer (USt-IdNr., § 27a UStG). Sie dient der Abwicklung innergemeinschaftlicher Leistungen,[13] nachdem zum 1. Januar 1993 die Grenzkontrollen an den Binnengrenzen der EG und damit die Erhebung der Einfuhrumsatzsteuer im umsatzsteuerrechtlichen Gemeinschaftsgebiet weggefallen sind.[14][15]

Im Umsatzsteuer-Kontrollverfahren besteuern seitdem die Finanzbehörden des Bestimmungslandes die innergemeinschaftliche Warenlieferung beim Erwerber (vgl. § 1 Abs. 1 Nr. 5 UStG). Im Ursprungsland werden die Lieferungen als steuerfrei behandelt. Um die Besteuerung im Empfängerstaat sicherzustellen, findet über das Mehrwertsteuer-Informationsaustauschsystem (MIAS) ein umfangreicher Datenaustausch statt. Dazu ist bei den zusammenfassenden Meldungen gegenüber dem BZSt auch die USt-IdNr. des Erwerbers anzugeben (§ 18a Abs. 1, Abs. 7 Nr. 1 lit. a UStG).[16] Das Bundeszentralamt für Steuern übermittelt den Landesfinanzbehörden die erteilten Umsatzsteuer-Identifikationsnummern und die Daten, die sie für die Umsatzsteuerkontrolle benötigen (§ 27a Abs. 2 Satz 2 UStG).

Verfahren

Der Steuerpflichtige hat mehrmals im Kalenderjahr die Umsatzsteuerzahllast oder den Vorsteuererstattungsanspruch zu errechnen, im Rahmen der Umsatzsteuer-Voranmeldung an das Finanzamt zu melden und die Umsatzsteuer zu entrichten (Selbstveranlagung) (§ 18 Abs. 1 UStG).

Das gleiche Verfahren der Selbstveranlagung ist für das Kalenderjahr als Besteuerungszeitraum anzuwenden. Der Steuerpflichtige hat die Jahreswerte in der Umsatzsteuererklärung zu berechnen und an das Finanzamt zu melden. Dabei werden die Umsatzsteuervorauszahlungen in Abzug gebracht, so dass nur die verbleibende Umsatzsteuer an das Finanzamt abzuführen ist oder ein Vorsteuerüberhang vom Finanzamt erstattet wird (§ 18 Abs. 3 UStG).

Zuständiges Finanzamt

Für die Umsatzsteuer ist das Finanzamt zuständig, von dessen Bezirk aus der Unternehmer sein Unternehmen im Bundesgebiet ganz oder vorwiegend betreibt (§ 21 AO). Bei ausländischen Gesellschaften, die in Deutschland tätig sind, ergibt sich nach dem Ursprungslandprinzip die Zuständigkeit aus § 1 Umsatzsteuerzuständigkeitsverordnung (UStZustV).

Siehe auch

Weblinks

Einzelnachweise

- Das Drittlandsgebiet umfasst die Gebiete, die nicht zum Gemeinschaftsgebiet gehören, u. a. auch Andorra, Gibraltar, San Marino und den Vatikan. Ab dem 01.01.2021 gilt das Vereinigte Königreich, mithin Großbritannien und Nordirland, nach dem Austrittsabkommen nicht mehr als Gemeinschaftsgebiet und ist für umsatzsteuerrechtliche Zwecke nach dem 31.12.2020 grundsätzlich als Drittlandsgebiet im Sinne des § 1 Abs. 2a Satz 3 UStG zu behandeln. (Vgl. Merkblatt des Bundeszentralamts für Steuern zur Unterscheidung zwischen Gemeinschaftsgebiet und Drittlandsgebiet)

- Zur Unterscheidung zwischen Gemeinschaftsgebiet und Drittlandsgebiet im Sinne des § 1 Abs. 1 Satz 1 Nr. 4 und 5 UStG siehe Merkblatt des Bundeszentralamts für Steuern

- Lippross: Umsatzsteuer, 20. Auflage 2000, S. 137.

- Amtliche Begründung der Änderung auf BT-Drs. 19/14338, S. 28, Anmerkung: ab 1. Januar 2020 reduzierter Satz auch im Schienenpersonenfernverkehr durch Gesetz zur Umsetzung des Klimaschutzprogramms 2030 im Steuerrecht (KlSchStG) ab 1. Januar 2020.

- https://www.bundesregierung.de/breg-de/aktuelles/steuersenkung-gas-2125486 Abruf am 6. Juni 2023

- Umsatzsteueranwendungserlass. (PDF; 6,4 MB) In: bundesfinanzministerium.de. Bundesministerium der Finanzen, 17. Februar 2023, S. 445, abgerufen am 28. Februar 2023 (Seite 423 nach Seitennummerierung im Dokument).

- Text und Änderungen durch das Zweites Corona-Steuerhilfegesetz

- BGBl. I S. 1512

- Bundestag beschließt zweites Corona-Steuerhilfegesetz. Bundestag, 29. Juni 2020, abgerufen am 29. Juni 2020.

- Zustimmung zum Konjunkturpaket, keine Bedenken gegen Nachtragshaushalt. In: BundesratKOMPAKT. Bundesrat, 29. Juni 2020, abgerufen am 29. Juni 2020.

- Unbürokratische Umsetzung der Mehrwertsteuersenkung bei Preisangaben durch pauschale Rabatte möglich. Bundesministerium für Wirtschaft und Energie, 12. Juni 2020, abgerufen am 12. Juni 2020.

- Tobias Weidemann: Umsatzsteuer auf Bitcoin? Bundesfinanzministerium schafft Klarheit. In: t3n. 5. März 2018, abgerufen am 9. Juni 2019.

- Umsatzsteuer-Identifikationsnummer Website des Bundeszentralamts für Steuern, abgerufen am 31. Oktober 2019

- UStAE 2010 1.10. (Zu § 1 UStG)

- Geltungsbereich Umsatzsteuerrechtliches Inland Website der Generalzolldirektion (GZD), abgerufen am 31. Oktober 2019

- Zusammenfassende Meldungen Website des Bundeszentralamts für Steuern, abgerufen am 31. Oktober 2019