Forward (Wirtschaft)

Forwards (deutsch „Termin(geschäfte)“) sind im Finanzwesen der Anglizismus für nicht börsengehandelte, unbedingte Termingeschäfte, die zur Gruppe der Derivate gehören.

Allgemeines

Allgemein kann bei Derivaten nach Vertragsinhalt zwischen vier Haupttypen unterschieden werden, und zwar Forwards, Futures, Optionen und Swaps.[1] Der Forward ist als Finanzkontrakt konkret entweder ein Zinsderivat, weil mit dessen Hilfe ein bestimmter Zinssatz eines zinstragenden Finanzprodukts gesichert werden soll, oder ein kurssicherndes Derivat.

Beteiligte Vertragsparteien sind der Käufer und sein Kontrahent, der Verkäufer. Basiswerte sind Finanzprodukte wie Aktien, Anleihen, Bankeinlagen, Devisen oder Kredite sowie Commodities (etwa Agrarprodukte, Energieprodukte oder Metalle). Forwards dienen als Sicherungsgeschäfte zur Absicherung gegen Zinsänderungs- oder Kursrisiken.[2]

Ein Forward ist eine Vereinbarung, einen Vermögenswert zu einem bestimmten Preis und zu einem bestimmten Zeitpunkt in der Zukunft zu kaufen oder zu verkaufen. Damit sind Forwards das außerbörsliche Gegenstück zu Futures, die an Terminbörsen (etwa Warentermin- oder Energiebörsen) gehandelt werden.

Arten

Die wichtigsten Arten[3] können nach dem gesicherten Risiko unterschieden werden:[4]

- Zinsrisiko: Forward Rate Agreement, Forward-Darlehen, Forward-Deposit und Anleihen-Termingeschäft;

- Fremdwährungsrisiko: Devisentermingeschäft, Devisenswap;

- Aktienkursrisiko: Aktien-Termingeschäft;

- Rohstoffpreisrisiko: Warentermingeschäft.

Das Forward Freight Agreement ermöglicht den Schiffseigner und Charterer, eine Frachtrate für eine bestimmte Ladung auf einer bestimmten Route im Voraus festzulegen.

Es gibt auch Kreditderivate auf der Grundlage von Forward-Strukturen wie den Credit Forward und den Credit Spread Forward.[5]

Rechtsfragen

Bei Forwards verpflichten sich die Vertragsparteien, einen bestimmten Basiswert zu einem Festpreis (Terminkurs) an einem späteren, über zwei Arbeitstage hinausgehenden Zeitpunkt (Termin) zu liefern oder abzunehmen (Andienung).[6] Der Terminkurs wird bereits bei Geschäftsabschluss vereinbart und ändert sich während der Laufzeit nicht. Der Forward ist ein Kauf einer bestimmten Menge (Nominalwert) eines bestimmten Basiswerts zu einem bestimmten Ausübungspreis an einem bestimmten Ausübungszeitpunkt in der Zukunft (Fälligkeit).

Forwards sind nach § 1 Abs. 11 Nr. 8 KWG Finanzinstrumente, die einen Kauf, Tausch oder anderweitig ausgestaltete Festgeschäfte oder Optionsgeschäfte darstellen, die zeitlich verzögert zu erfüllen sind und deren Wert sich unmittelbar oder mittelbar vom Preis oder Maß eines Basiswertes ableitet (§ 1 Abs. 11 Satz 6 KWG).

Beschreibung des Geschäftstyps und Begrifflichkeiten

Ein Forward ist ein Vertrag über den Kauf bzw. Verkauf

- einer bestimmten Menge (Nominal) eines bestimmten Wirtschaftsobjektes (Basiswert)

- zu einem bestimmten Preis (Ausübungspreis)

- an einem bestimmten Zeitpunkt in der Zukunft (Ausübungszeitpunkt).

Forwards können nach der Art des gehandelten Gutes und nach der Art der Erfüllung unterschieden werden. Nach dem Basiswert können einerseits Forwards auf Waren (z. B. Metalle) und auf Finanzinstrumente (z. B. Aktien) unterschieden werden. Andererseits kann man die Basiswerte in lagerfähige (darunter Agrarprodukte) und nicht lagerfähige (z. B. Elektrizität) unterscheiden.

In Bezug auf die Erfüllung unterscheidet man einerseits Zahlung und physische Lieferung und andererseits den Barausgleich. Bei Zahlung und Lieferung (englisch physical delivery) wird der Basiswert tatsächlich gegen Zahlung des vereinbarten Terminpreises an den Käufer geliefert. Insbesondere bei zum Beispiel nicht frei handelbaren Währungen können hier Restriktionen vorliegen, die die Möglichkeiten eines solchen Geschäftes einschränken.

Bei Barausgleich (englisch cash settlement) findet bei Fälligkeit eine Zahlung statt, die der Differenz zwischen vereinbartem Terminpreis und dem bei Fälligkeit aktuellen Kassakurs des Basisgutes entspricht.

Die nicht standardisierten und nicht an Börsen handelbaren Forwards bieten den Parteien im Vergleich zu Futures höhere Flexibilität, jedoch im Allgemeinen auch eine geringere Marktliquidität.

Beispiel

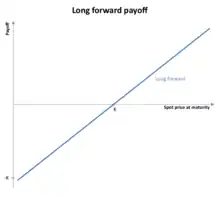

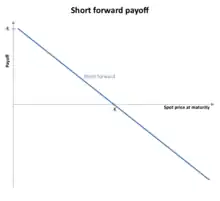

Verkäufer A und Käufer B vereinbaren heute, dass A von heute an gerechnet in 3 Monaten dem B 100 Anleihen einer bestimmten Bundesanleihe zum Kurs von 105 EUR verkauft. Es handelt sich um ein Wertpapiertermingeschäft, das bei dessen Fälligkeit in 3 Monaten erfüllt wird, indem A 100 Anleihen an B physisch liefert (Andienung) und B dem A dafür 10.500 EUR zahlt (Zahlung). Bis zur Erfüllung ist das Termingeschäft für beide ein schwebendes Geschäft. Die Risikoposition des A wird auch als Short Position bezeichnet, B hat entsprechend eine Long-Position. Ist mindestens ein Kreditinstitut Kontrahent, muss beim Geschäft bankseitig sowohl das Kontrahentenausfallrisiko als auch das mögliche Wiedereindeckungsrisiko im Risikomanagement berücksichtigt werden.

Im Beispiel wurde von der Erfüllungsart Zahlung und Lieferung ausgegangen. Für die Erfüllungsart Barausgleich kann das Beispiel wie folgt modifiziert werden: Bei Erfüllung betrage der Marktpreis der Bundesanleihe 107 EUR. Da der Marktpreis über dem vereinbarten Preis liegt, zahlt der Verkäufer A dem Käufer B pro Anleihe die Differenz von 2 EUR (107 EUR Marktpreis minus 105 EUR vereinbarter Preis), bei 100 Anleihen eine Ausgleichszahlung von 200 EUR. B kann sich nun bei Bedarf am Kassamarkt die Anleihen zu einem Gesamtpreis von 10.700 EUR kaufen. Abzüglich der Ausgleichszahlung von 200 EUR hat er netto 10.500 EUR gezahlt, also pro Anleihe netto den im Forward vereinbarten Preis von 105 EUR.

Bewertung

Ein zum fairen Terminkurs abgeschlossener Forward hat im Zeitpunkt des Geschäftsabschlusses einen Wert von Null. In der Realität wird ein Forward nicht notwendigerweise zum fairen Terminkurs abgeschlossen (z. B. wegen eines Angebots- oder Nachfrageüberhangs am Terminmarkt oder wegen der Geld-Brief-Spannen), außerdem ändert sich der faire Terminkurs im weiteren Zeitverlauf.

Der Wert eines Forwards () mit Fälligkeitszeitpunkt und Ausübungspreis bestimmt sich aus Sicht des Terminverkäufers nach der folgenden Formel:

- ,

wobei der faire Terminpreis ist. Der Wert ist also die auf den aktuellen Zeitpunkt abgezinste Differenz zwischen vereinbartem Ausübungspreis und aktuellem fairen Terminpreis .

London Metal Exchange

Die London Metal Exchange (LME) ist eine mit Metallen handelnde Warenbörse. Die hier abgeschlossenen Kontrakte werden vom London Clearing House als „Forwards“ bezeichnet, die LME selbst nennt sie „Futures“.[7] Die „Forwards“ der LME sind weniger fungibel als Futures, was erwünscht ist, weil die physische Lieferung und Abnahme der Metalle im Vordergrund stehen soll.

Literatur

- John C. Hull: Options, Futures and Other Derivatives. 3. Auflage, Prentice Hall 1997. ISBN 0-13-264367-7

Einzelnachweise

- Lars Walter, Derivatisierung, Computerisierung und Wettbewerb, 2009, S. 58 f.

- Thomas Hartmann-Wendels/Andreas Pfingsten/Martin Weber, Bankbetriebslehre, 2000, S. 502

- Wolfgang Grill, Gabler Bank Lexikon, 1995, S. 659

- Knut Henkel, Rechnungslegung von Treasury-Instrumenten nach IAS/IFRS und HGB, 2010, S. 99

- Carsten Offermann, Kreditderivate: Implikationen für das Kreditportfoliomanagement von Banken, 2001, S. 33 ff.

- Wolfgang Grill, Gabler Bank Lexikon, 1995, S. 658 f.

- Ulrich Becker, Lexikon Terminhandel: Finanz- und Rohstoff-Futures, 1994, S. 255