Deflation

Deflation bezeichnet den Rückgang des allgemeinen Preisniveaus einer Ökonomie.[1] Deflation tritt auf, wenn die Inflationsrate unter 0 % fällt. Dadurch können mit der gleichen Geldeinheit mehr Waren und Dienstleistungen als zuvor gekauft werden. Das Gegenteil von Deflation ist Inflation. Deflation unterscheidet sich von Disinflation, bei der die Inflationsrate sinkt, aber immer noch positiv ist.[2]

Deflation tritt normalerweise auf, wenn das Angebot zu hoch (Überschussproduktion), oder die Nachfrage zu niedrig ist (Konsumeinbruch).[3] Daneben gibt es weitere mögliche Ursachen für Deflation, wie ein plötzlicher Rückgang der Geldmenge.[4] Deflation hat verschiedene Effekte auf eine Ökonomie. Sie erhöht den realen Wert von Schulden, insbesondere wenn die Deflation unerwartet kommt. Deflation kann Rezessionen verschlimmern und zu einer Deflationsspirale führen.

Es besteht ein breiter wissenschaftlicher Konsens, dass Deflation schädlich für eine moderne Wirtschaft ist.[5][6][7] Die meisten Ökonomen befürworten daher eine stabile und niedrige Inflation.[8][9]

Auswirkungen

Preissenkungen wirken sich positiv auf die Wohlfahrt aus, wenn sie auf gestiegener Effizienz beruhen. Im Gegensatz dazu beruhen die Preissenkungen bei Deflation meist auf fehlender Nachfrage. Dies führt dazu, dass Unternehmen nicht mehr investieren, weil Investitionen keinen Gewinn mehr versprechen und Konsumenten ihre Konsumausgaben möglichst nach hinten schieben, weil die Produkte immer billiger werden. Deflation führt dann zu einer schweren Wirtschaftskrise und hoher Arbeitslosigkeit, so wie z. B. in der Großen Depression.[10]

Direkte Auswirkungen

Waren und Dienstleistungen werden stetig billiger. Folglich sinken die Gewinnerwartungen der Unternehmen, diese investieren weniger und versuchen stattdessen, die Kosten zu senken, z. B. durch Senkung der Güterproduktion (Kurzarbeit, Standortschließungen etc.), durch Entlassungen und durch Lohnsenkungen. Die Arbeitslosigkeit steigt, die Einkommen sinken. Es kann weniger konsumiert werden, die Nachfrage nach Konsumgütern schrumpft und die Steuereinnahmen des Staates sinken. Die gesamte Wirtschaftsleistung verringert sich zunehmend.[11] Bei Ausbleiben von Gegenmaßnahmen entsteht eine Wirtschaftskrise.

Während Preise, Gewinne und Löhne in einer Deflation sinken, bleibt der Nennwert von Krediten und anderen Schuldtiteln unverändert. Dadurch werden Schuldner benachteiligt, da ihre über Kredite finanzierten Sachgüter in Geldeinheiten gemessen an Wert verlieren, aber sie nach wie vor den gleichen anfangs festgesetzten monetären Wert begleichen müssen. Hingegen profitieren Besitzer von Geldvermögen von einer Deflation, da ihr Kapital nun – zinsbereinigt – einen höheren Wert hat als am Anfang der Periode. In der Folge kommt es vermehrt zu Insolvenzen von verschuldeten Unternehmen, mit negativen Auswirkungen auf deren Arbeitnehmer und Gläubiger. Die weitere Folge kann eine Schuldendeflation sein, also eine Finanzkrise und eine sich durch die Sparmaßnahmen der Wirtschaftsakteure immer weiter verstärkende Deflation mit der Folge der Vertiefung der Wirtschaftskrise.[12]

Die Kaufkraft der Konsumenten steigt, wenn die Löhne nicht stärker sinken als die Preise. Wenn die Löhne stabil bleiben, obwohl die Unternehmen Löhne in der Höhe nicht mehr finanzieren können (Lohnrigidität), führt dies zu Unternehmensinsolvenzen.

Geldpolitische Reaktion

„Klassische Deflationen“ in Form von massivem Preisverfall über breite Güter- und Dienstleistungsangebote hinweg hatten z. B. in der Weltwirtschaftskrise um 1930 eine starke Tendenz zu einer gewissen Dauerhaftigkeit. Litt ein Land einmal unter einer deflationären Phase, so war die Gefahr einer selbsterhaltenden bzw. sogar selbstverstärkenden Tendenz sehr groß: Sinkende Preise und Einkommen führten zu einer merklichen Kaufzurückhaltung der Konsumenten, da diese mit weiter sinkenden Preisen bzw. Einkommen rechneten. Die sinkende Nachfrage wiederum bewirkte eine niedrigere Auslastung der Produktionskapazitäten oder gar Insolvenzen und damit weiter sinkende Preise und Einkommen. Aufgrund der negativen Auswirkungen auf die Gläubiger, z. B. Banken, schränken diese ihre Kreditvergabe ein, was die Geldmenge vermindert und Wirtschaftswachstum erschwert. Diesen Kreislauf bezeichnet man im Allgemeinen als Deflationsspirale.

Seit dem Aufkommen keynesianischer und monetaristischer Theorie gilt Deflation als verhinderbar. So geht z. B. Ben Bernanke davon aus, dass eine Deflation durch geldpolitische und fiskalpolitische Maßnahmen, notfalls auch durch quantitative Lockerung schnell beendet werden kann.[13] Im Rahmen der Finanzkrise ab 2007 wurde eine „Gefahr der Deflation“ gesehen.[14] In Japan ist seit den 1990er Jahren ein rückläufiges Preisniveau zu beobachten.

Ursachen

Konsum- und Investitionszurückhaltung

Wenn sich eine Volkswirtschaft im Abschwung eines Konjunkturzyklus befindet, reagieren die Menschen vorsichtig. Sie erwarten, dass sich ihre Einkommenslage verschlechtern wird, sie fürchten um ihren Arbeitsplatz, und geben deshalb in der Erwartung eines zukünftig geringeren Einkommens und der daraus resultierenden Haltung der Existenzsicherung weniger Geld aus. Eine vermehrte Zunahme der persönlichen finanziellen Rücklagen setzt allenfalls dann ein, wenn der Zustrom an Geld für die Person nicht so stark sinkt wie der Abfluss an Geld.

Auch die Unternehmen halten sich zurück. Es wird nur das Nötigste gekauft und wenig investiert (sogenannte Investitionszurückhaltung). Dieser Nachfragerückgang führt dazu, dass Unternehmen geringere Umsätze bzw. auch Gewinne erzielen und im Anfangsstadium rationalisieren (häufig durch Massenentlassungen) oder schließlich, in letzter Instanz, zahlungsunfähig werden. Insgesamt sinkt nun die Gesamtgüternachfrage bei ungefähr gleich bleibendem Güterangebot (Nachfragelücke).

Grundsätzlich sind geringere Bedürfnisse die Ursache von Konsumzurückhaltung. Ob diese geringeren Bedürfnisse aus Selbstbeherrschung oder mangelndem Geld resultieren ist eine andere Sache. Eine größere Sparneigung kann ebenfalls ein Grund sein, hervorgerufen durch eine verschlechterte Zukunftserwartung. Dieses Phänomen ist zurzeit in Japan zu beobachten (Stand: 2011).

Vermögensdeflation, Kreditdeflation

Besonders durch das Platzen von Spekulationsblasen wie z. B. Immobilienblasen kommt es zu einer Vermögensdeflation, vor allem, wenn die Vermögensgegenstände durch Kredite finanziert worden sind. Die sinkenden Vermögenspreise führen dann zur Überschuldung von Haushalten, wodurch es zu Kreditausfällen kommt und auch die Banken in Bedrängnis geraten. Da nun weniger neue Kredite vergeben werden als auslaufen und ausfallen, sinkt die Geldmenge. Die Konsumenten können ebenfalls ihre Konsumausgaben kaum noch mit Krediten finanzieren, so dass in der Volkswirtschaft die Nachfrage zurückgeht. So kann die Vermögensdeflation eine allgemeine Deflation auslösen.[14][15]

Der Ökonom Heiner Flassbeck spricht von „Schuldendeflation“, die ihre Ursachen in der Spekulation von Banken und Fonds auf dauerhaft steigende Preise von Vermögensanlagen und den Kurswert bestimmter Währungen hat. Wenn diese Wetten zusammenbrechen, müssen fieberhaft Vermögensanlagen verkauft werden, deren Preise durch das gleichzeitige hohe Angebot kollapsartig verfallen. Eine solche Spirale nach unten übersteigt die sog. „Selbstheilungskräfte“ des Marktes.[16]

Lohndeflation

Wegen der positiven Rückkopplung der Entwicklung von Löhnen und Preisen (Lohn-Preis-Spirale) führt eine Deflation bzw. Lohndeflation zu einem sich kumulativ selbstverstärkenden Prozess in einer Volkswirtschaft, bei dem Güter- und Faktorpreise gleichzeitig fallen. Bilden sich langfristige Deflationserwartungen heraus, dann fällt es der Zentralbank äußerst schwer, diese durch eine expansive Geldpolitik zu brechen. Dieses Phänomen wird als Liquiditätsfalle bezeichnet: Aufgrund verfestigter Deflationserwartungen in der Wirtschaft bieten selbst nominale Zinsen von Null Prozent keine Anreize für die Kreditvergabe durch Geschäftsbanken an Investoren oder Konsumenten.

Die Kreditrisiken der Gläubiger gegenüber den potenziellen Schuldnern werden von den Gläubigern aufgrund der allgemeinen Unsicherheit über die zukünftige Wirtschaftsentwicklung infolge der Deflation höher als die durch die Kreditvergabe für die Gläubiger erzielbaren Zinserlöse angesehen. Kreditrationierung durch die Kreditinstitute verhindert dann, dass die potenziell vorhandene Liquidität durch die Nullzinspolitik der Zentralbank in effektive Nachfrage bei Investoren und Konsumenten umgesetzt werden kann, was über steigende Kreditvergabe durch Geschäftsbanken durchaus möglich wäre. Erst wenn wieder Vertrauen in der Wirtschaft auf ein nahes Ende der Deflation entsteht, löst sich die Liquiditätsfalle, in der die Geldpolitik steckt, auf, und der normale Wirkungszusammenhang stellt sich wieder her.

Marktliberalisierung

Zunehmender Wettbewerb durch binnen- oder außenwirtschaftliche Liberalisierung wirkt in der Regel preissenkend. Deregulierungsmaßnahmen wie die Abschaffung von (ggf. staatlichen) Monopolen oder Preisbindungen sowie verstärkter internationaler Freihandel können deshalb deflatorisch wirken, sofern sie auf breiter Front erfolgen und eine Vielzahl von Branchen betreffen.

Reduktion der Staatsausgaben

Eine weitere mögliche Quelle für Deflation ist der Staatssektor. Wenn eine Regierung die Staatsausgaben drastisch kürzt, etwa um das Budgetdefizit zu verringern oder einen Budgetüberschuss zu erzielen, fällt die staatliche Nachfrage auf den Märkten kleiner aus, und man gelangt wieder bei gleich bleibendem Angebot zu einer Nachfragelücke.

Außenwirtschaftliche Ursachen

Auch außenwirtschaftliche Einflüsse können Auslöser eines deflationserzeugenden Angebotsüberschusses sein:

Erstens im Fall wegbrechender Nachfrage aus dem Ausland wegen dort regional lahmender Konjunktur oder einer Weltwirtschaftskrise. Dies trifft die eigene Volkswirtschaft umso mehr, je größer der Exportanteil ist.

Zweitens durch Aufwertung der eigenen Währung, die die Ausfuhren für die ausländischen Kunden teurer macht. Wenn etwa der Euro gegenüber dem US-Dollar aufwertet, d. h. der Eurokurs im Verhältnis zum USD steigt, erhöhen sich die Dollarpreise für deutsche Exportgüter in den USA und die Nachfrage nach diesen Gütern sinkt. Gleichzeitig macht die Aufwertung der Inlandswährung Importprodukte günstiger und setzt zusätzlich die inländische Produktion unter Druck, die ggf. ebenfalls ihre Preise reduzieren muss. Beides schlägt sich im inländischen Preisniveau nieder.

Drittens kann ein Angebotsüberschuss im Inland entstehen, wenn ausländische Märkte sich abschotten, etwa durch Zölle oder andere protektionistische Maßnahmen.

Währungsverbünde

Wenn ein Land seine Währung (etwa durch ein Currency Board) an die eines anderen Landes koppelt, das ein höheres Produktivitätswachstum, eine günstigere Entwicklung der Lohnstückkosten o. Ä. aufweist, muss es zum Erhalt seiner Wettbewerbsfähigkeit entweder selbst in gleichem Maße produktiver werden oder seine Faktorpreise (z. B. Löhne) senken. Letzteres führt in Richtung Deflation. Einen analogen Effekt wie feste Wechselkurssysteme haben Währungsunionen.

Monetäre Ursachen

Nach monetaristischer Vorstellung sind Inflation und Deflation immer und überall ein monetäres Phänomen (Milton Friedman). Die dahinterstehende Idee ist, dass eine restriktive Geldpolitik (Erhöhung der Mindestreserve, Steigerung des Zinssatzes) über die Quantitätsgleichung zu niedrigeren Preisen führt. Doch auch nach nicht-monetaristischer Sicht führt eine restriktive Geldpolitik zu Deflation, da sie (beispielsweise durch die höheren Zentralbankzinsen) die gesamtwirtschaftliche Nachfrage dämpft.

Quantitätstheoretischer Ansatz (Monetarismus)

In einer Deflation sinken der nominelle Gewinn, der nominelle Wert von Unternehmen und der nominelle Wert der Arbeitsleistung, während der Wert von Krediten stabil bleibt. Die reale Schuldenlast erhöht sich also durch einen allgemeinen Preisverfall. Dies hat in einer modernen Volkswirtschaft gewaltige Auswirkungen, weil die Buchgeldmenge um ein Vielfaches höher ist als die Bargeldmenge. Buchgeld ist eine durch Kreditvergabe der Banken entstandene Geldmenge (Giralgeldschöpfung).[17] Dass eine längere Deflationsphase eine Depression verursacht wurde erstmals von Irving Fisher in The Debt-Deflation Theory of Great Depressions (1933) dargestellt. Er beschrieb eine Verkettung von Umständen, die zu Schuldendeflation führt:[18]

- Schuldner versuchen mit Notverkäufen (Verkäufe zu sehr niedrigen Preisen) kurzfristig zahlungsfähig zu werden.

- Die Rückzahlung von Schulden führt zu einer Verringerung der Giralgeldschöpfung der Banken und somit zu einer Verringerung der Geldmenge.

- Durch Verringerung der Geldmenge sinkt das Preisniveau.

- Durch sinkendes Preisniveau sinken die Unternehmenswerte. Die Kreditwürdigkeit der Unternehmen verringert sich was die Verlängerung bzw. Umschuldung von Krediten erschwert.

- Die Gewinne der Unternehmen sinken.

- Die Unternehmen senken die Produktion und entlassen Arbeitskräfte.

- Es entsteht ein allgemeiner Vertrauensverlust in die wirtschaftliche Lage.

- Statt zu investieren wird Geld gehortet.

- Die nominellen Zinssätze sinken zwar, aufgrund des allgemeinen Preisverfalls erhöht sich jedoch das reale Gewicht der Zinslast.

Das Ergebnis der Schuldendeflation ist scheinbar paradox: je mehr Schulden zurückgezahlt werden, desto stärker sinkt die Geldmenge (falls Regierung und Zentralbank so wie zu Anfang der Weltwirtschaftskrise nicht reflationierend eingreifen), desto stärker sinkt das Preisniveau, desto drückender wird das reale Gewicht der verbleibenden Schuldenlast.

.jpg.webp)

Liquiditätshypothese (Keynesianismus)

Während die neoklassische Theorie immer behauptet hatte, dass Änderungen der Preise keine Auswirkungen auf die Realwirtschaft hätten, warnte John Maynard Keynes bereits 1923 vor den Folgen einer mit der Rückkehr zum internationalen Goldstandard verbundenen Deflation.[19] Der Fall der Preise würde Verluste für Investitionen bedeuten und auf Kredit finanzierte Geschäfte zum Stillstand bringen. Unternehmer würden sich während einer schweren Deflation am besten ganz aus dem Geschäft zurückziehen und jedermann sollte geplante Ausgaben möglichst lange aufschieben. Ein Weiser werde seine Anlagen zu Geld machen, sich von allen Risiken und Aktivitäten fernhalten und in ländlicher Zurückgezogenheit die ständige Wertsteigerung seines Geldes abwarten.

Auf Basis der allgemeinen Gleichgewichtstheorie betrachtet führt Schuldendeflation zwar zu einer Kaufkraftumverteilung von den Schuldnern hin zu den Gläubigern, der Markt bleibt aber im Gleichgewicht. In diesem Modell hat nicht die Schuldendeflation selbst, sondern erst die dadurch ausgelöste Erwartungshaltung der Menschen fatale Folgen.[17] Normalerweise würden niedrige Zinsen ein Investitionssignal setzen (tun sie jedoch dann nicht, wenn die Unternehmer mit weiter sinkender Nachfrage und steigendem Realzins rechnen – siehe auch Investitionsfalle). Während einer Deflation gehen Konsumenten und Unternehmer aufgrund sinkender Löhne und Preise erfahrungsgemäß davon aus, dass die Löhne und Preise zukünftig noch weiter sinken werden. Da die Menschen erwarten, dass sich aufgrund sinkender Löhne und Profite die reale Schuldenlast mit der Zeit erhöht, die Einnahmen sich vermindern, verzichten sie auf Konsum bzw. Investitionen (Sparparadoxon).[20][21] Da Kredite zurückgezahlt und neue Kredite nur sehr zurückhaltend aufgenommen werden, verringert sich die gesamtsektorale Nettokreditaufnahme, es kommt zu einer Verringerung der Geldmenge, woraus die Deflationsspirale sich weiter nach unten dreht.

Freiwirtschaftliche Theorie

Die freiwirtschaftliche Theorie – die von der überwiegenden Mehrheit der Wirtschaftswissenschaftler abgelehnt wird – betrachtet die nach ihrer Überzeugung sinkende Geldumlaufgeschwindigkeit als Hauptursache der Deflation. Diese „Geldhortung“ entsteht laut Freiwirtschaftslehre dadurch, dass eine Investition, deren Rendite geringer als die Liquiditätsprämie ist, nicht mehr lukrativ sei und das Geldangebot auf dem Kapitalmarkt deshalb zurückgehe.

Produktivitätssteigerungen

Wie die Quantitätstheorie des Geldes nahelegt, kann eine Deflation nicht nur durch eine Verknappung des Geldangebots, sondern auch durch eine Ausweitung des Güterangebots entstehen. Ist dies der Fall, kann eine Deflation sich durchaus positiv auf den Wohlstand der Bevölkerung auswirken, weil diese bei gleichen Nominallöhnen mehr Kaufkraft hat. Während der zweiten industriellen Revolution von 1873 bis 1896 erweiterte sich durch neue Technologien und die weltweite Ausweitung von Eisenbahnnetzen das Güterangebot, während der Beitritt einiger europäischer Staaten (Deutschland, Belgien, die Niederlande, Skandinavien und später Frankreich) in den Goldstandard die Geldmenge verknappte. Diese Zeit erlebte eine durchschnittliche Deflation von 2 % im Jahr bei einem jährlichen Wachstum von 3 %. In den „goldenen“ 1920er Jahren wuchs das Güterangebot ebenfalls, vor allem durch die Verbreitung von Automobilen, Kühlschränken und Radios in US-amerikanischen Haushalten. Die Deflation betrug in dieser Zeit 1–2 % im Jahr.[22]

Ein ähnliches Phänomen, das digitale Deflation genannt wird, ist derzeit im IT-Sektor zu beobachten: Durch stetige technologische Verbesserungen fällt der Preis von Produkten aus dieser Sparte beständig – eine Abwandlung des Mooreschen Gesetzes prognostiziert eine Halbierung des Preises für ein IT-Produkt etwa alle 18 Monate.[23] Da hier die Preissenkungen nur eine gewisse Branche und nicht die Gesamtwirtschaft betrifft, ist die Bezeichnung als Deflation eigentlich falsch.

Gegenmaßnahmen

Bis in die 1930er Jahre glaubten die meisten Volkswirte, dass eine Deflation sich durch das freie Spiel der Marktkräfte selbst überwindet. Das sinkende Preisniveau werde auch ohne staatliche Eingriffe wieder zu einer steigenden Nachfrage führen (Liquidationsthese). Die Weltwirtschaftskrise widerlegte diese These.[24] In den Vereinigten Staaten wurde die Deflation im Rahmen des New Deal durch die Änderung der Geldpolitik, insbesondere die Abkehr vom Goldstandard, bekämpft. Der deutschen Regierung unter Hitler und Hjalmar Schacht als Reichsbankdirektor gelang es mit den Mefo-Wechseln die Deflation erfolgreich zu bekämpfen. Dazu erhöhten sie die Geldmenge.

Es wurde Reflationspolitik als mögliche Gegenmaßnahme gegen eine Deflation entwickelt.

Nachfrageorientierte Wirtschaftspolitik

Eine pro-zyklische Steuerpolitik oder ein Austeritätskurs in Reaktion auf eine Wirtschaftskrise können in eine Deflationsfalle führen, woraus eine Volkswirtschaft nur durch eine nachfrageorientierte Wirtschaftspolitik herausgeführt werden kann, falls andere positive Einflüsse ausfallen.[25]

So wurden in der Weltwirtschaftskrise 1929 vielfach staatliche Investitionsprogramme beschlossen. Eine theoretische Grundlage für eine derartige Politik wurde insbesondere durch John Maynard Keynes geschaffen (1936). Der Staat erhöht seine Nachfrage, etwa durch Beschäftigungs- und Infrastrukturprogramme – auch über Kreditfinanzierung (Deficit spending) – und senkt die Steuern, um dadurch der Volkswirtschaft eine Initialzündung zu geben.

Seither hat es eine Deflation insbesondere seit den frühen 1990er Jahren in Japan gegeben.

Keynesianisch orientierte Ökonomen wie Heiner Flassbeck rechneten 2008 in Folge der weltweiten Finanzkrise auch für Deutschland, durch die fehlende Binnennachfrage, mit dem Abgleiten in eine Deflation.[26] Anfang 2010 sieht Paul Krugman Griechenland durch Staatsverschuldung und Kreditverteuerung, der es ohne geldpolitischen Handlungsspielraum nicht gegensteuern kann, in einer Deflationsspirale gefangen.[25] EU-Währungskommissar Olli Rehn hat angesichts der Griechenland-Krise nicht nur eine effektivere Überwachung der Haushaltspolitik der Euro-Staaten gefordert, sondern die EU-Länder, die Zahlungsbilanzüberschüsse aufweisen, zu einer Stärkung der Binnennachfrage aufgerufen.[27]

Der ehemalige IWF-Chef Dominique Strauss-Kahn sieht zu einer Deflation für Griechenland keine Alternative.[28] Gemäß Desmond Lachman (zuvor IWF, danach AEI) sind Deflation und Depression die Folge, wenn Griechenland exakt das tut, was IWF und Europäische Union von ihm erwarten.[29]

Geldpolitik

Als Geldpolitik werden alle wirtschaftspolitischen Maßnahmen der Zentralbank bezeichnet. Da sie eine wichtige Rolle bei der Bekämpfung der Inflation übernehmen, sind sie auch bei der Bekämpfung von Deflation wichtig. So ist z. B. die EZB darauf verpflichtet, Preisniveaustabilität (und somit weder De- noch Inflation) anzustreben. Ihr selbst gestecktes Preisziel sieht sie bei einem Wachstum des Harmonisierten Verbraucherpreisindexes von knapp unter zwei Prozent.

Zur Bekämpfung einer Deflation greifen Zentralbanken im Allgemeinen zu Zinssenkungen. Oft führt dies aber zum keynesianisch als Liquiditätsfalle bezeichneten Zustand nicht mehr weiter steigender Geldnachfrage bzw. zu Zinsen nahe am Nullpunkt. Somit kann eine expansive Geldpolitik über die Zinsen nicht mehr erreicht werden. Als geldpolitische Gegenmaßnahme verbleibt dann noch die Quantitative Lockerung. Über die Offenmarktpolitik kann die Zentralbank eines Landes am Markt befindliche Anlageformen (beispielsweise Kreditforderungen von Geschäftsbanken) aufkaufen, um somit die Geldmenge trotz Null-Zinsen weiter ausdehnen zu können. Weiterhin gibt es das Konzept des Helikoptergeldes.

Sonstige Gegenmaßnahmen

Außerdem werden auch andere, jedoch von Politik und Wissenschaft kaum beachtete Lösungsvorschläge gemacht. So fordert die Freiwirtschaftslehre die Einführung einer Geldumlaufgebühr als drittes geldpolitisches Instrument der Zentralbank (neben Geldmenge und Zinssatz). Weiterhin könne eine Deflation auch durch private Initiativen wie Tauschringe und/oder durch Ausgabe einer privaten Komplementärwährung bekämpft werden.

Deflationen in der Geschichte

Internationale wirtschaftliche Wachstumsstörungen im letzten Viertel des 19. Jahrhunderts

Nach einer längeren weltwirtschaftlichen Wachstumsphase seit 1850 schlug die Konjunktur 1873 mit einem raschen Einbruch zahlreicher Finanzmärkte um. Die Baisse leitete eine bis 1879 dauernde scharfe Zäsur ein. In den frühen 1880er Jahren hielt sich eine aufsteigende Tendenz, ehe erneut eine heftige zweite, bis 1886 dauernde Krise einsetzte. Eine weitere Abfolge von Auf- und nochmals leichtem Abschwung nach dem Zusammenbruch der Barings Bank 1890 geschah bis 1896. Wirtschaftstheoretiker der 1920er Jahre postulierten für den Zeitraum von 1873 bis 1896 eine zusammenhängende Weltwirtschaftskrise. Sie bezeichneten diese als Große Depression bzw. Lange Depression und verstanden sie als Teil einer Langen Welle (ökonomische Auf- und Abschwungphase) von 1850 bis 1896. Für die Situation im Deutschen Reich und in Österreich-Ungarn wird auch der Begriff Gründerkrise verwendet. Angesichts der ökonomischen Indikatoren (das Wirtschaftswachstum nahm insgesamt bloß leicht ab, die Preise fielen aber um durchschnittlich ein Drittel) spricht mehr für eine Preis- als eine Produktionskrise, weswegen auch die alternative Epochenbezeichnung „Große Deflation“ vorgeschlagen wurde.

Globale Deflation während der Weltwirtschaftskrise der 1930er Jahre (in den USA auch als „Great Depression“ bezeichnet)

Die letzte große weltweit wirksame Deflation gab es in den frühen 1930er Jahre, als es zu einer sich selbst verstärkenden Schuldendeflation und in der Folge zu der Weltwirtschaftskrise kam.[30] Verantwortlich dafür war vor allem die verfehlte Politik der US-Notenbank, die die Geldmenge um 30 % senkte. Die eigenen Probleme veranlassten die USA, ihre hohen Kredite an Deutschland zurückzufordern, wobei die Begleichung der Schulden hauptsächlich in Gold erfolgte. Da das umlaufende Geld im Deutschen Reich nur zu 40 % durch Gold und Devisen gedeckt sein musste, wirkte sich der Goldabfluss mit einem 2,5-fachen Hebel auf die Geldmenge aus, die dadurch drastisch sank. In der Folge verringerte sich der Geldumlauf ebenso schnell, was den Effekt weiter verstärkte. Die Gehälter sanken, die Preise brachen ein und die Arbeitslosigkeit stieg auf mehr als sechs Millionen, was einem Anteil von 20 % der Erwerbsbevölkerung entsprach. Um den Goldabfluss zu stoppen versuchte die deutsche Reichsregierung die Handelsbilanz zu verbessern, indem zur Erhöhung der internationalen Wettbewerbsfähigkeit Preise und Löhne gesenkt werden sollten (Innere Abwertung). Mit der 4. Notverordnung vom 8. Dezember 1931 wurden Lohn-, Preis- und Mietsenkungen auf das Niveau von 1927 angeordnet und die Deflation weiter verschärft.[31] Verstärkt wurde die Deflationspolitik Brünings noch durch die konjunkturellen Folgen der Weltwirtschaftskrise und eine kontraktive Geldpolitik der Reichsbank[32] (siehe Deflationspolitik).

In der Gemeinde Wörgl in Österreich wurde 1932 mit dem Freigeldexperiment, bei dem basierend auf der Freiwirtschaftslehre von Silvio Gesell so genannte Arbeitswertscheine mit einer monatlichen Umlaufsicherungsgebühr von 1 % des Nominale von der Gemeinde ausgegeben wurden, die Deflation erfolgreich bekämpft. Der Versuch wurde jedoch von der Österreichischen Nationalbank wegen Verletzung des Geldmonopols nach einem Jahr eingestellt. (Schuldendeflation)

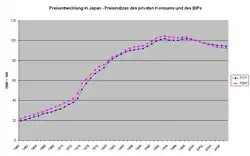

Rezession im Japan der 1990er Jahre (auch als „Verlorene Dekade“ bezeichnet)

Etwa ab 1993 litt Japan unter fallenden Preisen verbunden mit einer starken Rezession und einem Anstieg der Arbeitslosigkeit. Als Auslöser für die japanische Krise werden im Allgemeinen die Finanzmärkte gesehen. So stieg der japanische Aktienindex Nikkei 225 zwischen 1985 und 1989 von 13.000 auf über 38.000 Punkte – der Preis einer durchschnittlichen japanischen Aktie verdreifachte sich fast innerhalb von nur vier Jahren. Ähnlich wie die Aktienkurse entwickelten sich auch andere Vermögenspreise – z. B. für Immobilien und Grundstücke. Die meisten Ökonomen deuteten dies als eine spekulative Blase, die sich zuerst ausdehnte und dann platzte.

In der Folge fiel der Nikkei-Index von 1990 bis 1992 auf 16.000 Punkte. Offensichtlich führte der enorme Vermögensanstieg in den 1980er Jahren zu einem Boom bei der Nachfrage nach japanischen Waren und Dienstleistungen, dem jedoch nach dem Platzen der Blase eine nicht minder starke Rezession folgte; die starken Verluste der Vermögenspreise (wie Aktien oder Immobilien) veranlassten die japanischen Konsumenten zu einem wesentlich stärkeren Sparverhalten. Die daraus folgende Konsumzurückhaltung führte zu einer Unterauslastung der Produktionskapazitäten und der oben beschriebenen Deflationsspirale.

Der japanische Staat reagierte mit einer expansiven Geld- und Fiskalpolitik. Allerdings empfahlen 1997 IWF sowie OECD den aufgrund des Deficit spendings gestiegenen Defiziten mittels restriktiver Fiskalpolitik entgegenzuwirken – woraus kein Wirtschaftsabschwung initiiert würde.[33] Es entstand ein Sparparadoxon. Japan geriet in die Deflation. Obwohl die Zentralbankzinsen in Japan über Jahre nahe oder bei Null lagen und die japanische Zentralbank wiederholt quantitative Lockerung betrieb, konnte der private Sektor nicht mehr zu nennenswerten Mehrausgaben (Deleveraging) animiert werden (Bilanzrezession). Japan ist heute das mit Abstand am stärksten (öffentlich) verschuldete Industrieland der Welt. Eine teilweise Beendigung der Krise gelang erst 2003 und 2004 durch eine konsequente Restrukturierungspolitik verbunden mit dem Aufkauf fauler Kredite durch die Zentralbank.

Im Zuge der weltweiten Finanz- und Wirtschaftskrise fiel Japan allerdings in die Deflation zurück, im August 2009 stieg die Deflationsrate auf 2,4 % und lag damit höher als während der Verlorenen Dekade.[34]

Argentinien-Krise 1998–2002

In den 1990er Jahren litt Argentinien unter Hyperinflation. Um diese zu stoppen, wurde ein Currency Board, über das sich das Land an den US-Dollar band, eingerichtet. Die Inflation konnte so zunächst deutlich zurückgefahren werden, allerdings schaffte es der Staat nicht, seine Verschuldung in den Griff zu bekommen, vor allem konnten nicht genügend Steuern eingetrieben werden. Infolge der Asienkrise ab 1998 bewerteten die Anleger auch Argentinien und den argentinischen Peso als Anlagemöglichkeit neu und verloren wegen der Überschuldung des Landes das Vertrauen. Das in der Folge abgezogene ausländische Kapital verschärfte die Krise und zwang das argentinische Currency Board zu einer kontinuierlichen Erhöhung der inländischen Zinsen, um die Geldmenge an die schwindenden Devisenreserven anzupassen. Die Hochzinspolitik brachte aber Konsum und Investitionen zum Einbruch und führte zu einem starken Rückgang der Preise (Argentinien-Krise). Anfang 2002 gab Argentinien seine Wechselkursbindung auf.

EU-Länder 2013/14 bis 2020

Die Inflationsrate Griechenlands war von 2013 bis 2015 negativ. Dasselbe gilt für die Inflationsraten von Bulgarien, Zypern, Spanien und der Slowakei von 2014 bis 2016. Griechenland, Zypern, Spanien und die Slowakei gehören der Europäischen Währungsunion an, die bulgarische Währung Lew ist an den Wechselkurs des Euro gebunden. In der Europäischen Union (EU) und der Eurozone insgesamt war von 2011 bis 2015 eine disinflationäre Entwicklung mit fallenden Inflationsraten zu beobachten. 2020 war die Inflationsrate in einigen Länder der EU erneut negativ.

| Jahr | Bulgarien | Griechenland | Zypern | Spanien | Slowakei | EU | Eurozone |

|---|---|---|---|---|---|---|---|

| 2011 | 3,4 | 3,1 | 3,5 | 3,0 | 4,1 | 3,1 | 2,7 |

| 2012 | 2,4 | 1,0 | 3,1 | 2,4 | 3,7 | 2,6 | 2,5 |

| 2013 | 0,4 | −0,9 | 0,4 | 1,5 | 1,5 | 1,5 | 1,4 |

| 2014 | −1,6 | −1,4 | −0,3 | −0,2 | −0,1 | 0,6 | 0,4 |

| 2015 | −1,1 | −1,1 | −1,5 | −0,6 | −0,3 | 0,1 | 0,2 |

| 2016 | −1,3 | 0,0 | −1,2 | −0,3 | −0,5 | 0,2 | 0,2 |

| 2017 | 1,2 | 1,1 | 0,7 | 2,0 | 1,4 | 1,7 | 1,5 |

| 2020 | 1,2 | −1,3 | −1,1 | −0,3 | 2,0 | 0,7 | 0,3 |

Tabelle: Jährliche Veränderungsrate des harmonisierten Verbraucherpreisindexes (HVPI) in Prozent.[35] Negative Werte sind farbig hinterlegt.

Siehe auch

Literatur

- Ben S. Bernanke: Deflation: Making Sure „It“ Doesn’t Happen Here. Remarks by Governor Ben S. Bernanke before the National Economists Club, Washington, D. C., 21. November 2002, (online).

- Michael Bordo, Andrew Filardo, Andrés Velasco, Carlo A. Favero: Deflation and monetary policy in a historical perspective: remembering the past or being condemned to repeat it? In: Economic Policy. Bd. 20, Nr. 44, 2005, ISSN 0266-4658, S. 799–844, JSTOR:3601059.

- Irving Fisher: The debt-deflation theory of great depressions. In: Econometrica. Bd. 1, Nr. 4, 1933, S. 337–357, doi:10.2307/1907327.

- Charles Goodhart, Boris Hofmann: Deflation, credit and asset prices. In: Richard C. K. Burdekin, Pierre L. Siklos (Hrsg.): Deflation. Current and Historical Perspectives. Cambridge University Press, Cambridge u. a. 2004, ISBN 0-521-83799-5, S. 166–190.

- Manmohan S. Kumar, Taimur Baig, Jörg Decressin, Chris Faulkner-MacDonagh, Tarhan Feyzioğlu: Deflation. Determinants, Risks, and Policy Options (= International Monetary Fund. Occasional Paper. 221). International Monetary Fund, Washington DC 2003, ISBN 1-58906-227-2.

Weblinks

| Weitere Inhalte in den Schwesterprojekten der Wikipedia: | ||

| Commons | – Medieninhalte (Kategorie) | |

| Wiktionary | – Wörterbucheinträge | |

| Wikinews | – Nachrichten | |

Einzelnachweise

- Robert J. Barro: European macroeconomics. Macmillan Press, Houndmills, Basingstoke [England] 1994, ISBN 0-333-57763-9, S. 142.

- Disinflation. In: welt-der-bwl.de. Abgerufen am 1. Juni 2023.

- Kate Ashford: What Is Deflation? Why Is It Bad For The Economy? In: Forbes Advisor. 23. September 2022 (forbes.com [abgerufen am 23. Dezember 2022]).

- PAUL KRUGMAN: Deflation Explained: Causes and Examples of Deflation. Abgerufen am 23. Dezember 2022 (englisch).

- Olivier Blanchard, Giovanni Dell’Ariccia, Paolo Mauro: Rethinking Macroeconomic Policy. In: Journal of Money, Credit and Banking. Band 42, 18. August 2010, S. 199–215, doi:10.1111/j.1538-4616.2010.00334.x (wiley.com [abgerufen am 23. Dezember 2022]).

- Why deflation is bad. In: The Economist. ISSN 0013-0613 (economist.com [abgerufen am 23. Dezember 2022]).

- Why Is Deflation Bad? 2. August 2010, abgerufen am 23. Dezember 2022 (englisch).

- George A. Akerlof, William T. Dickens, George L. Perry, Robert J. Gordon, N. Gregory Mankiw: The Macroeconomics of Low Inflation. In: Brookings Papers on Economic Activity. Band 1996, Nr. 1, 1996, S. 1, doi:10.2307/2534646.

- Europäische Zentralbank: Warum ist Preisstabilität wichtig? 18. November 2021, abgerufen am 23. Dezember 2022.

- Markus Diem Meier: Volkswirtschaftslehre. Compendio Bildungsmedien AG, Zürich 2003, ISBN 3-7155-9119-6, S. 34.

- Deflation. In: Achim Pollert, Bernd Kirchner, Marc Konstantin Pollert: Das Lexikon der Wirtschaft. Grundlegendes Wissen von A bis Z (= Bundeszentrale für Politische Bildung. Schriftenreihe. 1778). 6. Auflage, Lizenzausgabe. Bundeszentrale für politische Bildung, Bonn 2016, ISBN 978-3-8389-0778-9.

- Reiner Clement, Wiltrud Terlau, Manfred Kiy: Angewandte Makroökonomie. Makroökonomie, Wirtschaftspolitik und nachhaltige Entwicklung mit Fallbeispielen. 5., vollständig überarbeitete Auflage. Vahlen, München 2013, ISBN 978-3-8006-4480-3, S. 469.

- Ben S. Bernanke: Deflation: Making Sure „It“ Doesn’t Happen Here. Remarks by Governor Ben S. Bernanke before the National Economists Club, Washington, D. C., 21. November 2002.

- Christian von Hiller: Die Gefahr der Deflation. In: Frankfurter Allgemeine Zeitung, 17. Oktober 2008.

- Sudeep Reddy: Amid Pressing Problems, Threat of Deflation Looms. In: The Wall Street Journal, 18. Oktober 2008.

- Ulrike Herrmann: „Wir sind in einer dramatischen Lage“ Heiner Flassbeck zur Finanzkrise. In: Die Tageszeitung, 20. März 2009: „dass alle Prognosen zur Wirtschaftsentwicklung zu optimistisch sind.“

- Gabriele Kasten: Untersuchungen zu Verschuldung und Deflation (= Volkswirtschaftliche Schriften. 504). Duncker und Humblot, Berlin 2000, ISBN 3-428-09673-8, S. 81, (Zugleich: Hamburg, Universität, Dissertation, 1998).

- Irving Fisher: The debt-deflation theory of great depressions. In: Econometrica. Bd. 1, Nr. 4, 1933, S. 337–357.

- John Maynard Keynes: Social Consequences of Changes in the Value of Money. In: John Maynard Keynes: Essays in Persuasion. W. W. Norton & Company, New York NY 1991, ISBN 0-393-00190-3, S. 189 f.:

„The policy of gradually raising the value of a country’s money to (say) 100 per cent above its present value in terms of goods amounts to giving notice to every merchant and every manufacturer, that for some time to come his stock and his raw materials will steadily depreciate on his hands, and to every one who finances his business with borrowed money that he will, sooner or later, lose 100 per cent on his liabilities (since he will have to pay back in terms of commodities twice as much as he has borrowed). Modern business, being carried on largely with borrowed money, must necessarily be brought to a standstill by such a process. It will be to the interest of everyone in business to go out of business for the time being; and of everyone who is contemplating expenditure to postpone his orders so long as he can. The wise man will be he who turns his assets into cash, withdraws from the risks and the exertions of activity, and awaits in country retirement the steady appreciation promised him in the value of his cash. A probable expectation of Deflation is bad enough; a certain expectation is disastrous.“ - Gabriele Kasten: Untersuchungen zu Verschuldung und Deflation (= Volkswirtschaftliche Schriften. 504). Duncker und Humblot, Berlin 2000, ISBN 3-428-09673-8, S. 84, (Zugleich: Hamburg, Universität, Dissertation, 1998).

- Christina D. Romer: Great Depression. 20. Dezember 2003, (online (PDF; 160 kB) (Memento vom 7. März 2009 im Internet Archive)).

- Bordo, Filardo, Velasco, Favero: Deflation and monetary policy in a historical perspective: remembering the past or being condemned to repeat it? In: Economic Policy. Bd. 20, Nr. 44, 2005, S. 799–844.

- Steven Soranno: Google-Effekt zieht Kreise. In: Global Investor. 2.08, März 2008, ZDB-ID 2481145-2, S. 39–43, (Digitalisat (PDF; 2 MB)).

- Randall E. Parker: Reflections on the Great Depression. Elgar, Cheltenham u. a. 2002, ISBN 1-84376-335-4, S. 9, 10.

- Paul Krugman: Learning From Greece. In: The New York Times, 9. April 2010.

- Ulrike Herrmann: „Ein unglaubliches Gebräu“ Interview Wirtschaftswissenschaftler Flassbeck. In: Die Tageszeitung, 8. Dezember 2008.

- Rehn: Brauchen ständigen Mechanismus zur Krisenbewältigung. (Memento vom 15. November 2012 im Internet Archive) reuters, 15. April 2010.

- IWF-Chef: Deflation einziger Ausweg für Griechenland. (Memento des vom 14. April 2010 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis. reuters, 12. April 2010.

- Greg Robb: Skepticism over euro alive and well in Washington. In: The Wall Street Journal, 14. April 2010.

- Randall E. Parker: Reflections on the Great Depression. Edward Elgar Publishing, 2003, ISBN 9781843765509, S. 15.

- Bundesarchiv, Akten der Reichskanzlei: Die Sanierungspolitik des Kabinetts Brüning II

- Michael North (Hrsg.): Deutsche Wirtschaftsgeschichte, Ein Jahrtausend im Überblick. Zweite Auflage, C. H. Beck, München 2005, S. 329.

- Vgl. Richard C. Koo: The Escape from Balance Sheet Recession and the QE Trap. A Hazardous Road for the World Economy. Wiley, Hoboken NJ 2014, ISBN 978-1-119-02816-1: „In 1997, for example, the IMF and the Organisation for Economic Cooperation and Development (OECD) recommended that Japan reduce its fiscal deficits based on the view that a reduction in ‚ineffective‘ government expenditures would not have a substantial adverse economic impact.“

- Deflation to pester Japan till 2012: IMF. In: The Japan Times, 2. Oktober 2009.

- HVPI – Inflationsrate. In: Eurostat. 20. Januar 2022, abgerufen am 10. Februar 2022.