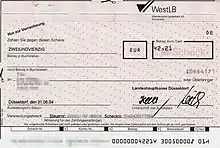

Scheck

Der Scheck (schweiz. zumeist Cheque oder Check) ist ein Zahlungsmittel, bei dem der zahlungspflichtige Aussteller ein Kreditinstitut anweist, einem Zahlungsempfänger zu Lasten des Girokontos des Ausstellers einen bestimmten Geldbetrag zu zahlen.

Allgemeines

Beim Scheck gibt es mindestens drei Beteiligte, nämlich den Aussteller (Schuldner), das Kreditinstitut als Bezogenen und den Zahlungsempfänger (auch Begünstigten, Remittenten) als Gläubiger.

Der Scheck ist ein Wertpapier, und zwar konkret ein geborenes Orderpapier des § 363 HGB. Er wird daher mittels Indossament übertragen. Die Zahlungsanweisung kann auf Barauszahlung (Barscheck) oder auf Kontogutschrift (Verrechnungsscheck) lauten. Der Scheck ist eine Urkunde, die bei Streitfragen zu einem Urkundenprozess führt. In der Praxis verwenden die Kreditinstitute meist individuelle Inhaberschecks, die den Scheck zu einem faktischen Inhaberpapier machen, das ohne Indossament übertragbar ist. Ein Scheck ist formgebunden (Scheckstrenge), aber nicht formulargebunden.

Der wesentliche Unterschied zum Wechsel besteht darin, dass der Aussteller eines Schecks als Namen dessen, der zahlen soll (bezogene Bank), nur ein Kreditinstitut angeben darf, bei welchem der Aussteller ein Bankguthaben oder eine Kreditlinie unterhält. Ein Scheck dient daher – anders als der Wechsel – nicht dem Kreditverkehr, sondern ausschließlich dem Zahlungsverkehr. Außerdem kann die Einlösung eines Schecks von der bezogenen Bank verweigert werden, um beispielsweise eine Kontoüberziehung zu vermeiden. Um diese Unsicherheit zu verhindern, wurden in der Praxis verschiedene Formen garantierter Schecks eingeführt. Das bekannteste Beispiel eines garantierten Schecks war der bis zum 1. Januar 2002 übliche Eurocheque.

Scheck und Wechsel haben heute ihre einstmalige Bedeutung als Geldersatzmittel in vielen Staaten verloren, auch in Deutschland wird der Scheck kaum noch genutzt.

Etymologie

Das Wort „Scheck“ wurde gegen Mitte des 19. Jahrhunderts aus dem Englischen ins Deutsche entlehnt. Zunächst konkurrierten dabei die im amerikanischen Englisch übliche Schreibweise check und die seit dem 18. Jahrhundert im britischen Englisch bevorzugte Form cheque, die beide noch heute im Schweizer Hochdeutsch üblich sind.[1] In Deutschland setzte sich ab 1908 hingegen die eingedeutschte Form Scheck durch, die zuvor von Konrad Duden vorgeschlagen und 1899 vom Allgemeinen Deutschen Sprachverein dem Gesetzgeber empfohlen wurde.[2]

Die Herkunft des englischen Wortes ist nicht abschließend geklärt. Das Etymologische Wörterbuch der deutschen Sprache favorisiert die unter anderem von Enno Littmann[3] und Karl Lokotsch[4] vertretene Hypothese, dass das Wort auf arabisch صك / Ṣakk (Plural صكوك / Ṣukūk) zurückzuführen sei, womit im islamischen Bankwesen zinslose Anleihen bezeichnet werden, konkret auch die dabei schriftlich ausgestellten Zahlungsanweisungen.[5] Andere Autoren vermuten den Ursprung des Wortes im Schachspiel (altfranzösisch echecs, letztlich zu persisch šāh Schah / شاه /‚König‘): check bezeichnet im Englischen ursprünglich das Schachgebot, also die Ansage bei der Bedrohung des Königs (deutsch „schach!“), und bedeutet als Verb gebraucht folglich „in Schach halten“, im übertragenen Sinne auch so viel wie „hemmen, aufhalten, Einhalt gebieten“ und schließlich „kontrollieren, die Richtigkeit einer Sache überprüfen“ – der Scheck könnte demnach nach der beim Einlösen vorzunehmenden Deckungsprüfung benannt sein. 1706 ist das Wort in der französisierenden Schreibung cheque erstmals im Sinne eines Kontrollabschnitts einer Zahlungsanweisung bezeugt, als Bezeichnung der zu prüfenden Zahlungsanweisung als solcher begegnet es seit 1717, zuerst im internen Sprachgebrauch der Bank of England.[6] Möglicherweise besteht auch ein Zusammenhang mit dem Exchequer, dem englischen Schatzamt, dessen Name wiederum wohl vom Schachbrettmuster seiner Rechentische herrührt.[7][8][9]

Geschichte

Der Scheck ist älter als das Münzgeld. Während letzteres in Griechenland/Kleinasien im 8./7. Jahrhundert v. Chr. auftauchte, sind die Vorläufer des Schecks bereits zu Zeiten des Königs Hammurabi (1728–1686 v. Chr.) in Gebrauch gewesen.[10] Hierbei handelte es sich um eine Art Lagerschein, der das Recht auf Auslieferung einer bestimmten Menge Getreide an den Scheckinhaber verbriefte. Aus dem erhaltenen Geschäftsarchiv der Bank der „Enkel von Egibi“ (7./6. Jh. v. Chr.) lässt sich entnehmen, dass sie ihren Bankkunden gestattete, ihre Depositen ganz oder teilweise „per Scheck“ abzuheben.[11] Englische Könige händigten ihren Gläubigern im 12. Jahrhundert Säckelanweisungen (englisch bills of scaccario) aus, die an die Schatzkammer (englisch exchequer) gerichtet waren.[12] Nach 1177 kam vom Geistlichen Richard fitz Nigel, dem Lord High Treasurer of the Exchequer unter der Herrschaft Heinrich II., das „Zwiegespräch vom Exchequer“ (lateinisch Dialogus de Scaccario) heraus. Es handelt von der weltlichen Gewalt des Königs, kraft derer er Einkünfte auch ohne Rechtsnorm von den Untertanen verlangen darf.[13] Aus „Exchequer“ entwickelten sich die Worte „Cheque“ und „Scheck“.[14] Im mittelalterlichen Italien konnte 1374 durch eine übertragbare Geldanweisung (italienisch polizza) über ein Guthaben bei einem Geldverwahrer verfügt werden.[15]

In den Niederlanden entwickelten sich nach 1621 Zahlungsanweisungen (niederländisch kassiersbriefje), in denen der Kaufmann im Voraus bestätigte, vom Kassier eine bestimmte Geldsumme erhalten zu haben. Der Kassier war ein gewerbsmäßiger Kassenverwalter, der das Geld- und Zahlungsgeschäft (niederländisch kassiers) durchführte.[16] Der erste Scheck in England tauchte 1670 als englisch drawn note auf,[17] hatte die Niederlande zum Vorbild und ermöglichte die Verfügung über Depositen. Bereits 1775 richteten hier die Bankiers eine Verrechnungsstelle (englisch clearing house) ein, das die umlaufenden Schecks bearbeitete. Seine erste Rechtsgrundlage erhielt er erst 1882 durch den Bills of Exchange Act, worin der Scheck – nunmehr englisch cheque genannt – als Unterart des Wechsels (englisch bill of exchange) definiert war. Bereits im Juni 1865 gab es in Frankreich ein erstes Scheckgesetz, nachdem der Gebrauch der Quittungsschecks (französisch chèque mandat oder chèque reçu) zu vielen Rechtsstreitigkeiten geführt hatte. Das lag an der Zahlung, die der Scheck durch seinen Wortlaut schon bei der Ausstellung als geschehen bezeichnete und deshalb oft „Lügnerform“ (französisch forme menteuse) genannt wurde.

Nachdem in Deutschland im März 1619 die Hamburger Bank entstand, gab diese mit auf Mark Banco lautenden Bancozetteln Anweisungen aus, mit denen die Bankkunden über ihre Depositen verfügen konnten. Schecks (damals noch „Checks“) im heutigen Sinne kamen erst um 1850 durch die Großbanken auf, doch trafen sie auf anfängliche Skepsis. Die im Juni 1876 gegründete Reichsbank verhalf dem Scheck dann zu größerer Bedeutung, denn sie gestattete im Regelfall die Barauszahlung von Guthaben nur durch „weiße Schecks“, die als ein normales Zahlungsmittel galten. Die von der Reichsbank initiierte „Berliner Scheckkonvention“ vom Februar 1883 zielte auf eine Förderung des Scheckverkehrs ab. Eine erste Monografie über den Scheck erschien im Jahre 1890, die dem Scheck in den USA größere Beliebtheit als auf dem Kontinent zuschrieb.[18] Im April 1908 trat das erste deutsche Scheckgesetz in Kraft. Das Genfer Abkommen über das Einheitliche Scheckgesetz vom 19. März 1931 wurde in Deutschland mit dem neuen Scheckgesetz vom 14. August 1933 umgesetzt.

Rechtsfragen

Der Scheck ist im deutschen Scheckgesetz (SchG) vom 14. August 1933 geregelt, einem Artikelgesetz, das auf dem am 19. März 1931 in Genf geschlossenen Scheckrechtsabkommen beruht.

Scheckgesetz

Gleich in Art. 1 SchG sind die sechs gesetzlichen Bestandteile des Schecks abschließend aufgezählt, die nach Art. 2 SchG vollständig vorhanden sein müssen, damit er rechtswirksam als Scheck gilt. Gesetzliche Bestandteile sind die Bezeichnung als Scheck im Text der Urkunde, die unbedingte Anweisung, eine bestimmte Geldsumme zu zahlen, der Namen des Bezogenen, der Zahlungsort, Tag und Ort der Ausstellung und die Unterschrift des Ausstellers. Ein Scheck ohne Datum[19] oder ohne Ausstellungsort[20] ist unwirksam. Das Ausstellungsdatum muss jedoch nicht unbedingt der Wirklichkeit entsprechen; ein rück- oder vordatierter Scheck ist wirksam.

Bezogener darf gemäß Art. 3 SchG nur ein Bankier – also ein Kreditinstitut (Art. 54 SchG) – sein, bei dem der Aussteller ein Bankguthaben (oder eine freie Kreditlinie) unterhält. Die Verpflichtung zur Einlösung ergibt sich dabei nicht aus dem Scheckrecht, sondern aus dem Scheckvertrag (Geschäftsbesorgungsvertrag) zwischen dem Kreditinstitut und dem Aussteller des Schecks. Dieser muss deshalb ein Girokonto beim Kreditinstitut führen (Art. 3 SchG). Der Vermerk „oder Überbringer“ macht den Scheck gemäß Art. 5 SchG zum faktischen Inhaberpapier. Nach Art. 12 SchG haftet der Aussteller für die Zahlung (Einlösung) des Schecks. Auch Schecks ohne den Vermerk „an Order“ sind durch Indossament übertragbar, die Rektaklausel „nicht an Order“ macht den Scheck faktisch zum Namenspapier, das nur durch Abtretung übertragen werden kann (Art. 14 SchG); ein Blankoindossament ist erlaubt (Art. 15 Abs. 4 SchG, Art. 16 Abs. 2 SchG). Indossamente übertragen alle Rechte aus dem Scheck (Art. 17 SchG), auch Indossanten haften für die Zahlung aus dem Scheck (Art. 18 SchG). Der Scheck ist gemäß Art. 28 SchG bei Sicht, also Vorlegung beim Bezogenen, zahlbar. Die Vorlegungsfristen (Frist zwischen Tag der Ausstellung und Tag der Vorlegung beim Bezogenen) sind in Art. 29 SchG geregelt. Danach ist ein Inlandsscheck innerhalb von acht Tagen, ein Scheck in Europa innerhalb von zwanzig Tagen, ein überseeischer Scheck binnen 70 Tagen seit Ausstellung zur Zahlung vorzulegen. Die Fristenregelung sieht vor, dass der Tag, an dem sie zu laufen beginnen, nicht mitgezählt wird (Art. 56 SchG). Zu beachten ist hierbei, dass es unerheblich ist, ob ein Scheck nach der Ausstellung eine Landesgrenze überschreitet. Wird ein Scheck, der in London ausgestellt und auch bei einer Londoner Bank zahlbar ist, anschließend nach Deutschland verschickt und von dem in Deutschland wohnhaften Empfänger bei seiner in Deutschland sitzenden Bank vorgelegt, so beträgt die Vorlegungsfrist 8 Tage. Etwas anderes ergibt sich nur dann, wenn dieser Scheck der Londoner Bank zum Beispiel in Deutschland ausgestellt worden wäre. Ist die Vorlagefrist abgelaufen, kann der Scheck dennoch eingelöst werden; die bezogene Bank darf aber die Einlösung verweigern. Gesetzliche und richterliche Respekttage sind unzulässig. Das bezogene Kreditinstitut kann nach Art. 34 SchG bei Zahlung vom Inhaber die Aushändigung des quittierten Schecks verlangen, dabei hat das Institut nach Art. 35 SchG die Ordnungsmäßigkeit der Reihe der Indossamente zu prüfen. Im Ausland ausgestellte gekreuzte Schecks werden im Inland als Verrechnungsschecks behandelt (Art. 38a SchG). Der Vermerk „nur zur Verrechnung“ schließt eine Barauszahlung aus, denn dieser Verrechnungsscheck darf gemäß Art. 39 SchG nur im Wege der Kontogutschrift eingelöst werden. Der Scheckprotest wird gemäß Art. 40 SchG ausgelöst, wenn der rechtzeitig vorgelegte Scheck nicht eingelöst und die Verweigerung der Zahlung festgestellt worden ist. Dabei haften alle Scheckverpflichteten dem Inhaber als Gesamtschuldner (Art. 44 SchG). Im Falle eines mangels Deckung nicht eingelösten Schecks hat der Einlöser nach § 605 ZPO die Möglichkeit, seinen Anspruch im Rahmen eines Urkundenprozesses durchzusetzen, wenn die Voraussetzungen nach Art. 40 des Scheckgesetzes gegeben sind. Abhanden gekommene oder vernichtete Schecks können im Wege des Aufgebotsverfahrens für kraftlos erklärt werden (Art. 59 SchG).

Die Bestätigung von Schecks, also die Garantie ihrer Einlösung durch den Bezogenen, ist gemäß § 23 Abs. 1 BBankG nur der Bundesbank vorbehalten (bestätigter Bundesbank-Scheck). Ansonsten besteht ein allgemeines Akzeptverbot.

Rechtsbeziehungen

Durch die Anweisung („zahlen Sie gegen diesen Scheck“) erwachsen drei Rechtsbeziehungen: Zwischen dem Anweisenden und dem Angewiesenen besteht das Deckungsverhältnis; der Angewiesene wird zur Leistung an den Schecknehmer zu Lasten des Anweisenden veranlasst. Zwischen dem Scheckaussteller und dem Scheckempfänger besteht das Valutaverhältnis. Im Einlösungsverhältnis zwischen Schecknehmer und Angewiesenem wird der Anweisungsempfänger ermächtigt, in eigenem Namen die Leistung einzuziehen. Der Scheck wird bei der Streichung der Überbringungsklausel ungültig. Der Sichtvermerk (sofort gegen Vorlage des Schecks) braucht in Deutschland nicht geschrieben zu werden, weil der Scheck kraft Gesetzes ein Sichtpapier ist.

Geldschulden sind vom Schuldner grundsätzlich durch Bargeld zu erfüllen. Ein Scheck muss demnach nicht zur Begleichung einer monetären Schuld akzeptiert werden, da er lediglich ein Geldersatzmittel darstellt. Wird er akzeptiert, so geschieht dies in der Regel nur erfüllungshalber und nicht an Erfüllung statt: Der Scheck soll die Barzahlung nicht ersetzen, sondern es dem Gläubiger ermöglichen, eine Zahlung zu erhalten. Mangels weiterer Abreden genügt aber für eine rechtzeitige Zahlung das Erbringen der Leistung innerhalb der vorgegebenen Frist. Hier wird nicht auf den Leistungserfolg (Eingang des Geldes), sondern auf das Leistungshandeln abgestellt: Versendet der Zahlungspflichtige den Scheck an den Zahlungsempfänger z. B. am letzten Tag der Skontofrist per Post, gilt die Skontofrist als eingehalten.

Erhält der Schecknehmer aufgrund des Schecks keine Zahlung durch die bezogene Bank, steht es ihm frei, von seinem Geschäftspartner die Barzahlung zu verlangen. Der Scheck bietet hierbei dem Schecknehmer die Möglichkeit, im Urkundenprozess relativ schnell und unkompliziert einen Vollstreckungstitel zu erlangen.

Damit das Scheckverfahren funktioniert, haben die Spitzenverbände der Bankwirtschaft mit der Deutschen Bundesbank das „Abkommen über den Einzug von Schecks“ geschlossen.

Sonstiges

Schecks zur Gutschrift auf ein Girokonto werden unter Vorbehalt gutgeschrieben. Scheckbetrug (Betrug nach § 263 StGB, ohne dass dieser im Gesetz besonders erwähnt wird) liegt vor, wenn ein Scheckaussteller einen Scheck übergibt, obwohl er Kenntnis von einer mangelnden Deckung hat („fauler Scheck“). Auch die Scheckreiterei ist ein Scheckbetrug.

Scheckinkasso

Das Scheckinkasso entspricht der Scheckgutschrift nach Eingang (n. E.). Dies bedeutet für den Scheckbegünstigten, dass er erst seine Gutschrift erhält, sobald ein effektiver Geldeingang der Bank zu verzeichnen ist. Die Gutschrift nach Eingang wird vor allem dann gewählt, wenn Zweifel bestehen, ob der Scheck von der bezogenen Bank überhaupt eingelöst wird. Von größerer praktischer Bedeutung ist dagegen im Geldverkehr die Gutschrift „Eingang vorbehalten“ (E. v.). Dabei wird der Gegenwert des Schecks sofort auf dem Konto des Begünstigten (Scheckeinreicher) gutgeschrieben, die Wertstellung (Valuta) erfolgt zum voraussichtlichen Einlösungstag.

Keine Einreichung zum Inkasso erfolgt bei

- abgelaufener Scheckvorlagefrist (Deutschland: 8 Tage. Europa 20 Tage. Übersee: 70 Tage. USA: Verfallsdatum auf Scheck)

- veralteten Schecks

- fehlenden Bestandteilen

- kaum bekannten Auslandsbanken

- bislang nicht bekannten Kunden des Begünstigten.

Das Scheckinkasso läuft wie folgt ab:

- Ausstellung eines Schecks durch den Zahlungspflichtigen und Versand an den Begünstigten

- Einreichung des Schecks durch den Begünstigten bei seiner Hausbank zur Gutschrift

- bei Gutschrift E. v. erfolgt sofortige Gutschrift auf dem Konto des Begünstigten, Wertstellung i. d. R. max. drei Tage

- Scheckeinzug der Bank des Begünstigten bei der bezogenen Bank

- Belastung des Kontos des Zahlungspflichtigen

- bei Gutschrift n. E. erfolgt hiernach Gutschrift beim Begünstigten.

Belegloser Scheckeinzug

Der Scheckeinzug erfolgt in Deutschland bei Beträgen unter 6.000 Euro im sogenannten beleglosen Scheckeinzug (BSE-Verfahren). Hierbei wird auf eine Vorlage des Originalschecks bei der bezogenen Bank verzichtet, er wird vielmehr lediglich als Datensatz übermittelt. Strenggenommen verstößt dieses Verfahren gegen das Scheckgesetz, das eine körperliche Vorlage der Urkunde verlangt.

Der Scheckeinreicher hat zudem den Nachteil, dass er im Falle der Nichteinlösung keinen Scheckprozess führen kann, da die Anbringung eines entsprechenden Vorlegungsvermerks mit Unterschrift (kein Protestvermerk) auf dem Scheck durch die bezogene Bank naturgemäß nicht möglich ist.

Historische Hintergründe

Im Juli 1985 begannen die Kreditinstitute damit, Schecks, die auf einen Betrag bis 1.000 Deutsche Mark lauteten, nicht beleghaft an das bezogene Institut (Bezogener) weiterzuleiten, sondern diese Schecks in belegloser Form zu bearbeiten. Grundlage für dieses Verfahren war das Abkommen über das beleglose Scheckeinzugsverfahren, das insbesondere im Interesse der Kunden und der Kreditinstitute eingeführt wurde.

Die BSE-Grenze wurde im Laufe der Zeit weiter erhöht: Von 1.999,99 DM über 4.999,99 DM (ab 7. April 1993) bis zu derzeit 5.999,99 Euro (seit 2. November 1994).

Im Einführungszeitraum wurden ca. 700 Mio. Schecks im Jahr zum Einzug eingereicht, so dass sich ein erheblicher personeller und materieller Aufwand ergab, der letztlich vom Kunden eines Kreditinstituts über die Kontoführungsgebühren finanziert (oder durch andere Erträge quersubventioniert) werden muss. Der erhebliche Arbeitsanfall lässt sich aber nur noch durch die Verwendung moderner Datenverarbeitungsanlagen in Grenzen halten. Außerdem können die Einlösungszeiten durch das BSE-Verfahren verkürzt werden. Das heißt auch, dass bei einer Scheckrückgabe die Information schneller zum Schecknehmer gelangt. Er kann deswegen schneller auf die veränderte Liquiditätslage des Scheckausstellers reagieren.

Rechtliche Hintergründe

Das aus dem Jahre 1933 stammende Scheckgesetz ist zudem nicht auf den Einsatz moderner Technik zugeschnitten. Die vom Scheckgesetz erhobene Forderung nach der körperlichen Vorlage des Papiers bei dem bezogenen Kreditinstitut kann bei der bloßen Übermittlung der relevanten Scheckdaten (Der Datensatz besteht aus den Daten der Codierzeile) nicht mehr erfüllt werden.

Auch kann bei der Nichteinlösung eines Papiers ein ordnungsgemäßer Vorlegungsvermerk (kein Protest!) im Sinne von Artikel 40 Nr. 2 ScheckG nicht angebracht werden. Der im BSE-Verfahren von der ersten Inkassostelle auf dem Scheck bzw. der Scheckkopie aufzubringende Vermerk „Vom bezogenen Kreditinstitut am … nicht bezahlt“ (keine Unterschrift der 1. Inkassostelle zwingend) reicht als ordnungsgemäßer Vorlegungsvermerk nicht aus. Dies hat zur Konsequenz, dass ein Scheckeinreicher seiner scheckrechtlichen Regressansprüche verlustig geht und einen Scheckprozess gegen den Scheckgeber nicht mehr führen kann. Allerdings entstehen ihm hieraus allgemein nur dann Nachteile, wenn er seine Ansprüche im normalen gerichtlichen Verfahren geltend machen muss und der Scheckaussteller bis zum Erlass des Urteils zahlungsunfähig wird.

Was muss der Schecknehmer bei einem BSE-Rückscheck beachten

Auf folgende Punkte ist hinzuweisen: Ein Scheckprozess kann mit dem Scheck (Scheckkopie) nicht mehr geführt werden, da der hierfür erforderliche Vorlegungsvermerk von der bezogenen Bank im beleglosen Verfahren nicht angebracht werden kann. Der Schecknehmer muss seine Rechte aus dem der Scheckbegebung zugrunde liegenden Vertrag im normalen Gerichtsverfahren (keine verkürzten Einlassfristen bei Gericht) durchsetzen. Zum Nachweis der Nichteinlösung des Schecks genügt hierbei die Vorlage der Scheckkopie mit dem Vermerk der Nichteinlösung.

Durch den Wegfall der Möglichkeit, einen Scheckprozess zu führen, kann dem Schecknehmer dadurch ein Schaden entstehen, dass er möglicherweise seine Forderung erst später vollstrecken kann, als dies durch einen Scheckprozess möglich gewesen wäre, und hierdurch die Vollstreckung ganz oder teilweise scheitert.

Weiterhin kann der Schecknehmer infolge des Fehlens des Scheckprotestes bzw. des Vorlegungsvermerks von dem Aussteller keine Vergütung von 1/3 % der Schecksumme verlangen, die ihm sonst zugestanden hätte (Art. 45 Nr. 4 ScheckG).

Schließlich kann ohne Scheckprotest bzw. Vorlegungsvermerk kein Anspruch gegen einen Scheckbürgen oder gegen einen Indossanten erhoben werden, wobei anzumerken ist, dass ein Indossant auch bei einem Inhaberscheck haftet (Art. 20 ScheckG).

Der unterlassene Scheckprotest bzw. Vorlegungsvermerk bedeutet für den Scheckinhaber stets einen Schaden und schwächt seine rechtlichen Möglichkeiten erheblich.

Zur Regulierung dieser Schäden sollte der Schecknehmer Verbindung mit dem Kreditinstitut (1. Inkassostelle) aufnehmen.

Für Schäden, die in solchen Ausnahmefällen durch das Verfahren verursacht worden sind, werden die Banken oder Sparkassen gegenüber dem Schecknehmer die Haftung übernehmen.

Ferner steht dem Schecknehmer die Vorschrift des Artikels 58 ScheckG zur Seite. Nach dieser Norm bleibt der Scheckaussteller, der infolge unterlassener rechtzeitiger Vorlegung nicht dem möglichen Regress (Rückgriff) ausgesetzt ist, dem Scheckinhaber insoweit verpflichtet, als er sich mit dessen Schaden bereichern würde.

Image-gestützter Scheckeinzug

Schecks über Beträge ab 6.000 Euro werden aus Sicherheitsgründen nicht beleglos eingezogen. Seit September 2007 kommt hierfür das neue ISE-Verfahren (imagegestützter Scheckeinzug) zum Einsatz. Dabei wird ein Scan der Vorder- und Rückseite des Schecks erstellt und über die Bundesbank an die bezogene Bank übermittelt. Die Originalschecks müssen von der Bank, die sie zum Inkasso eingereicht hat, für drei Jahre aufbewahrt und der bezogenen Bank auf deren Verlangen körperlich vorgelegt werden (wenn sich der Scheckaussteller beispielsweise auf eine Fälschung seiner Unterschrift beruft o. ä.).

Auch bei diesem Verfahren kann grundsätzlich kein Protestvermerk auf dem Scheck selbst angebracht werden. Im Falle der Nichtzahlung erfolgt jedoch die Ausstellung einer entsprechenden Bestätigung durch die Bundesbank, die dem Einreicher ebenfalls die Führung eines Scheckprozesses ermöglicht.

Durch das ISE-Verfahren wurde das bisherige GSE-Verfahren (Großbetrags-Scheckeinzug) ersetzt. Dabei erfolgte stets eine körperliche Vorlage der Originalschecks. Nur dieses Verfahren entsprach noch streng den Vorschriften des Scheckgesetzes, brachte jedoch einen erheblichen Bearbeitungs- und Kostenaufwand mit sich.

Bedeutung

Die Bedeutung des Schecks nimmt in Deutschland ständig ab. Während im Jahre 2000 im Inlandszahlungsverkehr noch 393,3 Millionen Schecks über 986,5 Milliarden Euro ausgestellt wurden,[21] waren es 2006 lediglich noch 108,9 Millionen Schecks über 602,3 Milliarden Euro,[22] 2015 sanken die Schecktransaktionen auf 21 Millionen Schecks über 153,1 Milliarden Euro.[23] Dieser enorme Rückgang lag an der Einstellung der Eurocheque-Garantie im Dezember 2001, die die Verbraucher von der weiteren Nutzung dieses Zahlungsmittels abhielt.

Der Anteil von Schecks an allen Zahlungsinstrumenten ist in Deutschland verschwindend gering, so dass sie im Zahlungsverkehr heute keine Rolle mehr spielen:

| Zahlungsinstrument | Transaktionen 2017 in Mio. Stück | Anteil (%) | Transaktionen 2019 in Mio. Stück | Anteil (%) |

|---|---|---|---|---|

| Überweisungen | 6.287,5 | 29,7 | 6.675,6 | 27,8 |

| Lastschriften | 10.317,7 | 48,8 | 10.978,8 | 45,8 |

| E-Geld-Funktion | 35,1 | 0,2 | 33,3 | 0,1 |

| Debitkarten/Electronic Cash | 4.494,1 | 21,2 | 6.292,6 | 26,2 |

| Schecks | 12,8 | 0,1 | 8,3 | 0,1 |

| Gesamt | 21.147,2 | 100 | 23.988,6 | 100 |

International

Die meisten europäischen Staaten einschließlich Russland, die Staaten Südamerikas und Japan, nicht aber die Länder des damaligen britischen Commonwealth of Nations und die USA sind dem Genfer Scheckrechtsabkommen beigetreten, so dass das Scheckrecht international weitgehend harmonisiert ist.

In den meisten EU-Mitgliedstaaten hat der Scheck keine Bedeutung mehr. So ist er statistisch nicht mehr erfasst in Bulgarien, Dänemark, Estland, Finnland, Kroatien, Lettland, Litauen, Luxemburg, den Niederlanden, Polen, Schweden, Slowenien, Slowakei, der Tschechischen Republik und Ungarn.[25] Insbesondere in Malta (17,8 % Anteil an allen Zahlungstransaktionen), Zypern (15,3 %) und Frankreich (10,2 %) ist der Scheck noch ein gängiges Zahlungsmittel. Der EZB zufolge entfielen im Jahre 2016 rund 84 % aller per Scheck geleisteten Zahlungen im Euro-Raum auf Frankreich. Der Aufwand für die Scheckbelege ist groß, denn sie werden für das Clearing digitalisiert (englisch truncated cheques), um sie prozessieren zu können. Auch anglophone Länder wie Irland (3,1 %) oder Vereinigtes Königreich (1,9 %) weisen noch erkennbare Schecktransaktionen auf.[26] Im schweizerischen Zwangsvollstreckungsrecht stellt das Vorliegen eines Schecks (bzw. Wechsels) eine Voraussetzung zur Einleitung einer sog. Wechselbetreibung dar (Art. 177 SchKG).[27]

Im überseeischen anglophonen Raum (USA, Kanada) hat der Scheck heute noch große Bedeutung, Zahlungsverpflichtungen werden hier üblicherweise durch Übersenden eines Schecks beglichen. In den USA gab es 2015 insgesamt 17,9 Mrd. Scheckzahlungen mit einem Volumen von 28,97 Billionen USD, der durchschnittliche Scheckbetrag lag damit bei 1.618 USD.[28] Beim Volumen bedeutet dies einen Anteil von 36,5 % aller Transaktionen. Am häufigsten werden Schecks zur Begleichung von Nebenkosten benutzt (25,7 % aller Scheck-Transaktionen), es folgen Einkäufe im Einzelhandel (19 %) und Vergütungen von Firmen oder der Regierung gegenüber Verbrauchern (17,8 %); der Scheckverkehr von Konsument zu Konsument wird mit rund 11 % angegeben.[29] Unter den „Vergütungen von Firmen“ ist der Gehaltsscheck (englisch paycheck) enthalten, den Arbeitnehmer aufgrund ihrer Lohnabrechnung (englisch pay stub) bekommen.[30]

Als Arten übertragbarer Instrumente (englisch negotiable instruments) gibt es in den USA rechtlich gemäß Sec. 3-104 Uniform Commercial Code (UCC) den von einer Bank ausgestellten und vom Zahlungspflichtigen (englisch payer) vorausbezahlen Scheck (englisch cashier’s check), einen von der bezogenen Bank bestätigten Verrechnungsscheck (englisch certified check) oder den von einer Bank ausgestellten Scheck, der für seine Deckung sofort bar eingezahlt werden muss (englisch teller’s check). Beim „cashier’s check“ muss auch der Zahlungsempfänger (englisch payee) eine Bankverbindung bei der ausstellenden Bank unterhalten, beim „teller’s check“ geht die Zahlung dagegen ausschließlich an andere Kreditinstitute, die sie an den Zahlungsempfänger weiterleiten. Beim „certified check“ gewährleistet die ausstellende Bank die Zahlung und sperrt den Scheckbetrag auf dem Konto des Ausstellers. Die Geldanweisung (englisch Money order) ist gemäß Sec. 3-104 (f) UCC ebenfalls ein Scheck.

Es besteht die Möglichkeit, die Kennzeichnung als Verrechnungsscheck alleine durch zwei parallele Striche vorzunehmen; man spricht dann von einem „gekreuzten Scheck“.

Die Banken in Großbritannien beschlossen im Jahre 2009, die Möglichkeit, per Scheck zu zahlen, nach einer Übergangszeit bis 2018 ganz abzuschaffen.[31] Nach Protesten wurde dies nicht durchgeführt, jedoch wurde die Garantie von Scheckzahlungen mittels einer Garantiekarte im Jahr 2011 abgeschafft.[32]

Sonstiges

Der Blankoscheck ist ein Scheck, bei dem der Aussteller den Geldbetrag offen lässt. Da ein gesetzlicher Bestandteil fehlt (Art. 2 SchG), ist der Blankoscheck bis zur Vervollständigung unwirksam. Das Wort bedeutet umgangssprachlich auch Blankovollmacht, Freibrief oder Pauschalerlaubnis.[33] Umgangssprachlich ist der „Blankoscheck“ auch die Umschreibung für ein unbegrenztes oder unbeherrschbares Risiko, Finanzrisiko oder Lebensrisiko, das jemand eingeht. Ein „fauler Scheck“ (englisch bogus cheque) ist ein nicht bezahlter Scheck, umgangssprachlich auch eine unzuverlässige Person. Der Begriff „Schüttelscheck“ steht umgangssprachlich für einen ungedeckten Scheck. Wird versucht, diesen Scheck einzulösen, schüttelt der Bankangestellte mit dem Kopf.

Auch bestimmte Gutscheine mit Zahlungsfunktion werden als Schecks bezeichnet, z. B. Bücherschecks oder Restaurantschecks. Diese Gutscheine unterliegen lediglich zivilrechtlichen Bestimmungen, da sie keine Schecks im Sinne des Scheckgesetzes sind. Bei einem Haushaltsscheck handelt es sich um ein behördliches Formular.

Siehe auch

Weblinks

- Reisekasse – Tipps für den richtigen Mix Online-Special des Bundesverbandes deutscher Banken, Archivlink abgerufen am 16. September 2022

- Abkommen über das Einheitliche Checkgesetz vom 19. März 1931 (deutschsprachige Übersetzung) (PDF; 170 kB)

- Richtlinien für einheitliche Zahlungsverkehrsvordrucke Die Deutsche Kreditwirtschaft

Einzelnachweise

- Schweizerischer Verein für die deutsche Sprache (Hrsg.): Schweizerhochdeutsch: Wörterbuch der Standardsprache in der deutschen Schweiz. Bibliographisches Institut, Mannheim 2012, S. 24 und S. 85.

- Mark Spengler: Die Entstehung des Scheckgesetzes vom 11. März 1908. Peter Lang, Frankfurt am Main (u. a.) 2008, S. 19.

- Enno Littmann: Morgenländische Wörter im Deutschen. 2, vermehrte und verbesserte Auflage, Tübingen 1924, S. 116.

- Karl Lokotsch: Etymologisches Wörterbuch der europäischen (germanischen, romanischen und slavischen) Wörter orientalischen Ursprungs. Carl Winter, Heidelberg 1975, S. 140.

- Eintrag Scheck in: Friedrich Kluge: Etymologisches Wörterbuch der deutschen Sprache. Bearbeitet von Elmar Seebold. 25., aktualisierte und erweiterte Auflage (E-Book), Berlin u. a. 2012.

- Andreas Unger: Von Algebra bis Zucker: Arabische Wörter im Deutschen. Reclam, Stuttgart 2013, s. v. Scheck.

- Georg Cohn: Das Wort „Scheck“. In: Festgabe zum 60. Geburtstage des Herrn geheimen Justizrats Professor Dr. Riesser. Guttentag, Berlin 1913, S. 367–377.

- Leonidas Pitamic: Einfluss des Schachspieles auf die Rechtsterminologie: Etymologie der Worte „Scheck“ und „Exchequer.“ In: Österreichische Zeitschrift für öffentliches Recht und Völkerrecht, Ser. NF, Bd. 6, 1953/55, S. 501–516.

- Oswald Spengler: Der Untergang des Abendlandes, Beck, München 1923, Neuauflage durch Anaconda, Köln 2017, S. 1226.

- Mark Spengler, Die Entstehung des Scheckgesetzes vom 11. März 1908, 2008, S. 22 f.

- Ernst Klein, Deutsche Bankengeschichte, Band 1, 1982, S. 14 f.

- Helmut Lipfert, Nationaler und internationaler Zahlungsverkehr, 1970, S. 56

- Felix Liebermann, Einleitung in den Dialogus de Scaccario, 1875, S. 78

- Georg Obst/Otto Hintner, Geld-, Bank- und Börsenwesen, 1955, S. 85

- Jörgen Bastian, Geld

regiertruiniert die Welt, 2009, S. 29 f. - Jörgen Bastian: Geld

regiertruiniert die Welt. 2009, S. 30. - David L. Sills: International Encyclopedia of the Social Sciences. 1968, S. 514.

- Ludwig Kuhlenbeck: Der Check: Seine wirtschaftliche und juristische Natur. 1890, S. 45 f.

- BGH, Urteil vom 13. Mai 1997, Az.: XI ZR 84/96 = WM 1997, 1250

- OLG Hamm, Urteil vom 14. Oktober 1997, Az.: 7 U 104/94 = WM 1995, 1102

- Deutsche Bundesbank, Statistiken über den Zahlungsverkehr in Deutschland 2000-2004, Februar 2006, S. 6 f.

- Deutsche Bundesbank: Statistiken über den Zahlungsverkehr in Deutschland 2002-2006. Januar 2008, S. 6 f.

- Deutsche Bundesbank, Zahlungsverkehrs- und Wertpapierabwicklungsstatistiken September 2020.

- Deutsche Bundesbank, Zahlungsverkehrs- und Wertpapierabwicklungsstatistiken in Deutschland 2013 bis 2017, Stand: September 2018, S. 9

- ECB Press Release 15. September 2017, Payment Statistics for 2016, S. 6.

- ECB Press Release 15. September 2017, Payment Statistics for 2016, S. 6

- Marc Hunziker/Michel Pellascio: Repetitorium Schuldbetreibungs- und Konkursrecht. 2008, S. 198.

- Board of Governors of the Federal Reserve System vom 25. Januar 2018, The Federal Reserve Payments Study: 2017 Annual Supplement

- Handelsblatt vom 14. Oktober 2006, Scheckzahlungen in den USA: Eine große Liebesaffäre

- Kai Blum: Alltag in Amerika: Leben und Arbeiten in den USA. 2014, S. 143 f.

- Patrick Collinson: Cheques to be bounced into history. In: The Guardian. 15. Dezember 2009, abgerufen am 11. Dezember 2015.

- Mark King: Cheque guarantee card abolition to stay. In: The Guardian. 20. Dezember 2011, abgerufen am 12. November 2015.

- Hans Schulz/Otto Basler, Deutsches Fremdwörterbuch, Band 3, 1997, S. 351